Опубликовано 26.05.2022

Банкротство при ипотеке

Банкротство – это крайняя мера, которая применяется в ситуациях, когда все остальные меры исчерпаны. Но как быть, если речь идёт о задолженности по ипотечному кредиту? Рассказываем, как проходит банкротство при ипотеке, что в этом случае будет с залоговым жильём и как можно избежать данной процедуры.

В этой инструкции:

Что приводит к банкротству

К банкротству физического лица приводит ухудшение его финансового положения и увеличения платежной нагрузки. Причинами чаще всего становятся потеря работы, чрезмерная закредитованность или другие жизненные ситуации.

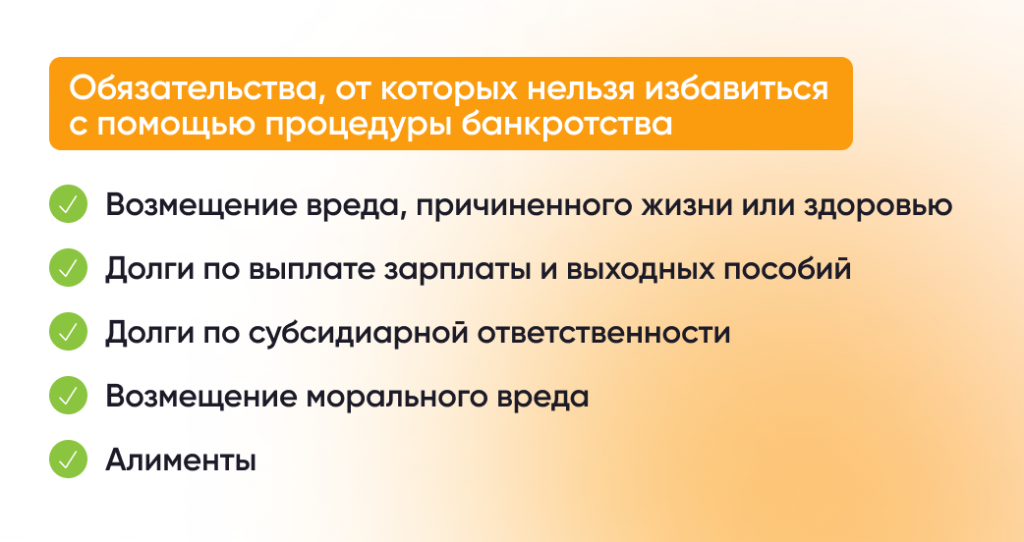

Как следствие, если доходов и имущества гражданина не хватает для того, чтобы платить по долгам, он может быть признан банкротом. Вид кредитования при этом значения не имеет: это могут быть долги по ипотечным, потребительским или автомобильным кредитам. Также сюда входят обязательства по уплате алиментов и выплате компенсации за причинение вреда - они учитываются в общей сумме, но не подлежат списанию.

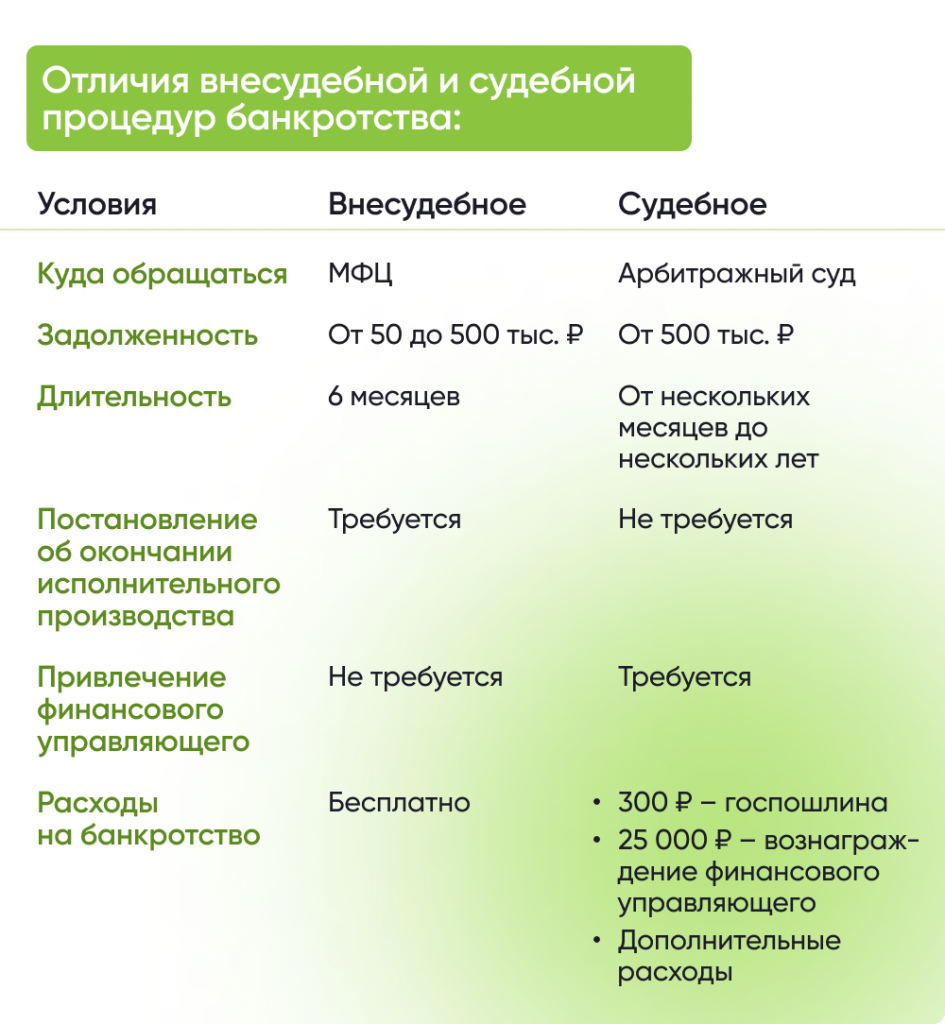

Как гражданина признают банкротом

Если общая сумма задолженности составляет от 50 000 до 500 000 рублей, гражданин имеет право объявить себя банкротом без суда, подав в МФЦ заявление по установленной форме. Подача заявления – бесплатная, а срок признания гражданина банкротом составляет 6 месяцев. Внесудебная процедура возможна лишь в том случае, если приставы не смогли взыскать с гражданина долги по причине недостаточности имущества.

Если гражданин задолжал более 500 000 рублей, а просрочка достигла трёх месяцев, то процедура банкротства оформляется только в судебном порядке. Более того, в данном случае закон обязывает должников обращаться в суд в течение 30 дней с момента, когда они узнали об отсутствии возможности самостоятельно погасить долг.

В ходе судебной процедуры банкротства гражданину назначается финансовый управляющий, который реализует его имущество через торги. Вырученные в ходе торгов средства пойдут на погашение задолженности. Все расходы по проведению процедуры банкротства, в том числе вознаграждение финансовому управляющему, возлагаются на должника

Какие последствия есть у банкротства

Суть банкротства заключается не только в снятии финансового бремени с должника, но и в возвращении кредитору всех убытков и издержек по невыплаченному кредиту. В связи с этим банкротство несет ряд негативных последствий для гражданина.

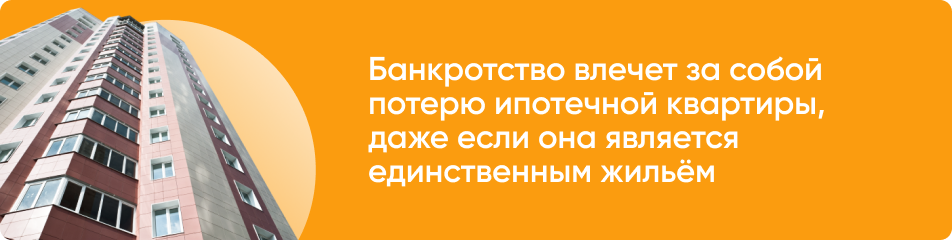

Для погашения задолженности будет задействовано все имущество должника, которое сможет покрыть долги и убытки кредитора. Имущество распродадут на торгах, оставив лишь часть вещей на сумму не более 10 тыс. рублей. Так же будет изъята ипотечная квартира, даже если она является единственным жильем должника.

Кроме реализации имеющегося имущества, суд так же отменит сделки, совершенные должником за последние 3 года. В этом случае проданное ранее имущество возвращается должнику и распродается на торгах с целью покрыть задолженность.

Кто оплачивает затраты на процедуру банкротства

Все затраты, возникающие в ходе процедуры банкротства также оплачиваются должником. Финансовому управляющему уплачивается не менее 25 000 рублей и фиксированный процент от стоимости реализованного имущества. Помимо этого, необходимо будет оплатить госпошлину, почтовые расходы и другие затраты управляющего на ведение дела.

Влияет ли банкротство на кредитную историю

Банкротство несет негативные последствия для кредитной истории должника. Информация о банкротстве будет храниться в Бюро кредитных историй. Фактически статус банкрота означает невозможность получения любых видов кредитов.

Какие ограничения накладываются на банкрота

Признанный банкротом гражданин на определенное время лишается права занимать должности в органах управления юридического лица или иным образом участвовать в управлении компаний. Для кредитных организаций ограничение будет действовать 10 лет, для страховых, микрофинансовых компаний, а также фондов – 5 лет, для иных организаций – 3 года.

Как избежать банкротства

Банкротство – крайняя мера, которая применяется в ситуациях, когда все остальные меры исчерпаны. Прежде, чем прибегнуть к ней, стоит рассмотреть другие способы снижения долговой нагрузки:

Кредитные каникулы – могут оформить граждане, средний доход которых за последние 2 месяца снизился более чем на 30 процентов по сравнению с доходом за предыдущие 12 месяцев. Кредитные каникулы предусматривают перенос выплат на период от 1 до 6 месяцев, без штрафных санкций и последствий для кредитной истории. Каникулы можно взять по любым потребительским кредитам и займам, кредитным картам и автокредитам.

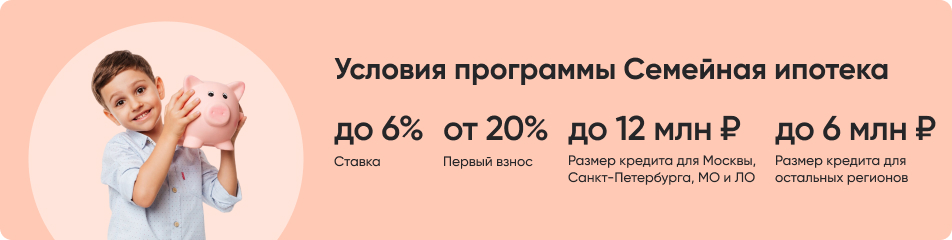

Рефинансирование кредита – оформление нового кредита на более выгодных условиях для погашения уже имеющегося займа. Рефинансирование кредита позволяет заемщику получить лучшую процентную ставку, продлить срок и уменьшить ежемесячную выплату. Кроме этого, при рефинансировании можно объединить несколько кредитов в один. Рефинансировать действующий ипотечный кредит на семейную ипотеку со ставкой до 6% годовых могут Семьи, в которых есть ребенок до 6 лет или ребёнок с инвалидностью.

Реструктуризация долга – банк может пересмотреть условия погашения кредита в случае потери работы, снижения дохода, рождения ребенка или утраты трудоспособности должника. При реструктуризации долга банк предлагает заемщику увеличить срок кредита, отсрочить выплату основного долга или изменить график погашения займа. В отличие от кредитных каникул и рефинансирования кредита – реструктуризация долга негативно сказывается на кредитной истории.

Досрочное погашение ипотеки – для оплаты основного долга можно использовать средства государственных мер поддержки. Налоговый вычет позволяет вернуть до 260 тыс. рублей с покупки квартиры и до 390 тыс. рублей с уплаченных процентов по ипотеке. Так же на досрочное погашение ипотеки можно направить средства материнского капитала. Сегодня он составляет 728 922 ₽ рублей при рождении первого ребенка, и 963 243 ₽ рублей на второго или последующих детей. Наряду с этим многодетные семьи имеют право на получения суммы до 450 тысяч рублей на погашение ипотеки.

4 комментария

Сначала новые

Л

Любовь

05.01.2025, 21:33

Сотрудник организации

06.01.2025, 08:35

Любовь, добрый день.

По данному вопросу рекомендуем обратиться к профильным специалистам-юристам.

Дополнительно вы можете обратиться к коллегам на электронную почту consultant@domrf.dom.

Р

Рита

04.04.2024, 09:27

Сотрудник организации

04.04.2024, 10:02

Указанные вопросы решаются в судебном порядке, т.к. для ответа необходимо изучение всех обстоятельств дела.

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят