06.03.2025

Как оформить кредитные каникулы в 2025 году

Обычно кредит оформляется на несколько лет, и не всегда можно заранее спрогнозировать финансовую ситуацию заемщика на весь период выплат. Для помощи людям в трудных жизненных ситуациях существует процедура оформления кредитных каникул. С 1 января 2024 года по ней действуют новые правила. В статье разберем, что изменилось и на каких условиях можно воспользоваться мерой поддержки.

В этой инструкции:

Что такое кредитные каникулы и чем они отличаются от ипотечных

Кредитные каникулы — возможность не платить по кредитам в течение нескольких месяцев в случаях?Федеральный закон от 03.04.2020 № 106-ФЗ:

если заемщик потерял доход

его доходы снизились минимум на 30% по сравнению со среднемесячным доходом за прошлые 12 месяцев

произошла чрезвычайная ситуация или несчастный случай

Наличие просроченной задолженности не влияет на возможность обращения за кредитными каникулами.

Ипотечные каникулы — похожая мера, это отсрочка или снижение платежей в сложных жизненных ситуациях для ипотечных заемщиков?Федеральный закон от 01.05.2019 № 76-ФЗ.

Главное отличие между кредитными и ипотечными каникулами в том, что ипотечные каникулы только целевые, то есть на конкретное ипотечное жилье, а кредитные каникулы предоставляются по всем другим видам кредитов, которые соответствуют условиям: лимиты установлены для автокредитов, кредитных карт и других потребительских кредитов и займов. Причем нельзя одновременно оформить кредитные и ипотечные каникулы.

Подробнее про ипотечные каникулы рассказали в статье. Об отличиях кредитных и ипотечных каникул — также читайте в материале на сайте.

Впервые кредитные каникулы были введены во время пандемии Covid-19. Позднее эта мера поддержки использовалась государством для поддержки граждан в условиях санкций. В обоих случаях кредитные каникулы были временной мерой и действовали только для кредитов, оформленных в определенный период.

Справочно

С 2024 года кредитные каникулы стали бессрочными, и теперь их можно оформить по любому кредиту, который соответствует условиям, — вне зависимости от того, когда он был получен. Главное, чтобы он не превышал установленный законом максимум. Предельный размер потребительского займа, по которому могут быть предоставлены кредитные каникулы, определяет Правительство РФ.

При этом стоит учитывать, что кредитные и ипотечные каникулы не означают списания долга. При оформлении данной меры поддержки меняется график платежей за счет продления срока кредита. Фактически его продолжительность увеличивается на срок каникул.

По каким кредитам можно получить каникулы

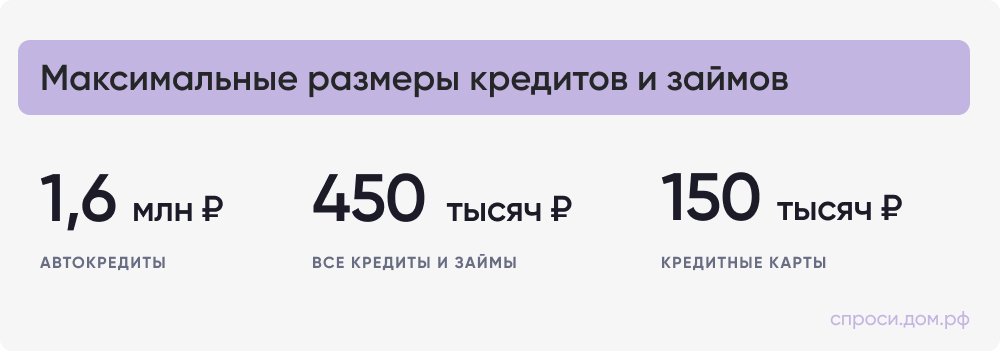

С 1 января 2024 года кредитные каникулы можно получить по любому кредиту или займу, которые не превышают следующие суммы:

1,6 млн рублей для автокредитов (кредиты под залог автомобиля)

150 тысяч рублей для кредитных карт

450 тысяч рублей для всех остальных потребительских кредитов и займов

Один раз взять кредитные каникулы можно, если возникли трудности в связи со снижением дохода, в другой раз — из-за чрезвычайной ситуации (аварии, катастрофы и другого бедствия природного или техногенного характера).

Справочно

Срок льготного периода по кредитам — до 6 месяцев

Если заемщик пользовался кредитными каникулами для военнослужащих, после завершения льготного периода можно будет вновь взять каникулы по тому же кредиту или займу, но на условиях нового закона.

Основания для отказа:

-

банкротство заемщика

если уже предоставлены и действуют кредитные каникулы по другому закону (например, для участников СВО)

по кредиту началось исполнительное производство в суде

несоблюдение иных предусмотренных законом условий

В зависимости от экономической ситуации в стране, Правительство РФ может менять максимальные размеры кредитов.

Кредитные каникулы можно оформить по любым кредитам и займам, в том числе по полученным не в банке, а, например, в микрофинансовых организациях, кредитных кооперативах и ломбардах. Если у гражданина несколько кредитов или займов, один раз оформить кредитные каникулы можно по каждому из них.

Когда можно обратиться за предоставлением отсрочки и на какой срок ее можно получить

Обратиться за предоставлением кредитным каникул можно в любое время, если соблюдаются требуемые условия. Срок и дату начала кредитных каникул определяет сам заемщик: от 1 до 6 месяцев с момента подачи заявления.

Исключение — случаи использования механизма кредитных каникул при наступлении чрезвычайной ситуации. Подать требование в банк можно в течение 60 дней с того момента, как органы власти официально объявили режим чрезвычайной ситуации.

Справочно

По закону, любой банк или кредитная организации обязаны предоставить кредитные каникулы заемщику, если он соответствует условиям и обратился с соответствующим требованием

Если у заемщика, который оформил кредитные каникулы, финансовая ситуация улучшилась, он может в любой момент выйти из каникул и вернуться в график платежей. Для этого ему нужно сообщить о своем намерении банку.

Какие документы понадобятся для оформления отсрочки по кредиту

Набор необходимых документов будет зависеть от того, в какой ситуации оказался заемщик.При снижении дохода минимум на 30% кредитору необходимо предоставить:

- для наемных работников — справку о полученных доходах и удержанных суммах налога гражданина (бывшая 2-НДФЛ)

- для временно нетрудоспособных заемщиков — больничный лист и общий перечень документов, подтверждающих снижение доходов; справку о регистрации в качестве безработного (если лишились работы)

- для самозанятых граждан — справку о состоянии расчетов по налогу на профессиональный доход

- для предпринимателей — книгу учета доходов и расходов и хозяйственных операций (их варианты для УСН и патентной системы налогообложения, а также для плательщиков ЕСХН)

- для граждан, находящихся в отпуске по уходу за ребенком, — справку о заработной плате вместе с документами, подтверждающими такой отпуск

В течение 5 дней после получения требования кредитор обязан уведомить заемщика о предоставлении каникул

В случае чрезвычайной ситуации необходимо предоставить подтверждение:

- факта проживания заемщика на территории, где произошло событие

- нарушений условий его проживания и ущерб имуществу

Дополнительно во всех случаях необходимо приложить

- Согласие залогодателя, если кредит или заем был получен под залог, который предоставлен не самим заемщиком, а другим гражданином.

- Согласие поручителя, если он привлекался. Договор поручительства при этом также продлевается на срок кредитных каникул.

- справку из части, военкомата для подтверждения статуса участника СВО

- контрактники дополнительно предоставляют контракт или документ, подтверждающий службу в органах и выполнение спецзадач в зоне СВО

- военный билет участника СВО с повесткой, контракт, справка из части, военкомата или другой документ о прохождении службы

- свидетельство о браке (для супругов)

- свидетельство о рождении/усыновлении (для детей участника СВО)

- справка об инвалидности (для детей участника СВО, которые стали инвалидами)

- для иждивенцев участника СВО — судебное решение об установлении иждивения, акт органа опеки о назначении попечителя

Как оформить кредитные каникулы

Чтобы воспользоваться мерой поддержки, нужно выполнить три шага:

Шаг 1. Собрать документы

Необходимо собрать документы, подтверждающие вашу жизненную ситуацию, из перечня выше. Предварительно обратитесь в свой банк, чтобы узнать точный перечень, который требуется в вашем случае.

Шаг 2. Обратиться в банк

Кредитные каникулы можно получить по любому кредиту или займу, по нескольким или по всем сразу.

Обратиться в банк можно любым способом, который предусмотрен кредитным договором, в том числе подать заявление лично в отделение банка, онлайн через сайт банка или мобильное приложение, если есть такая возможность, а также по почте заказным письмом с уведомлением о вручении или с вручением требования под расписку.

Шаг 3. Дождаться рассмотрения требования

В течение 5 дней банк обязан рассмотреть заявление и, в случае одобрения, сообщить заемщику об изменении условий кредитного договора, направив уведомление и измененный график платежей.

Кредитные каникулы начинаются с того дня, когда заемщик направил требование, если он не указал другую дату. После завершения периода отсрочки необходимый для погашения кредита срок увеличивается, а размер ежемесячных платежей остается прежним.

Можно ли досрочно погашать кредит, по которому оформлены каникулы

Заемщик может погашать кредит досрочно, даже если по нему действуют кредитные каникулы. Однако с 2024 года действует ограничение на досрочное погашение, при котором каникулы продолжат действовать.

Максимальная сумма досрочного погашения должна быть не больше суммы всех ежемесячных платежей, которые должен был бы внести заемщик, если бы не применил кредитные каникулы.

Если не прерывать кредитные каникулы и при этом вносить платежи — они пойдут на погашение основного «тела» долга. Так, после завершения льготного периода будет начислено меньше процентов. Если сумма платежей в течение этого периода достигнет суммы, которую заемщик и так должен был платить по обычному графику вне каникул, кредитная отсрочка автоматически прекратится, и банк направит клиенту новый график платежей.

Пример досрочного погашения при кредитных каникулах

Лиза оплачивает кредит, который она взяла на приобретение автомобиля. Через несколько месяцев Лизу сократили на работе. Новую работу быстро найти не удалось, поэтому она решила воспользоваться кредитными каникулами на 6 месяцев. Платеж по кредиту Лизы составлял 30 тысяч рублей, поэтому за 6 месяцев она должна была бы заплатить банку 180 тысяч рублей. Это и будет максимальная сумма, которую Лиза сможет внести в качестве досрочных погашений, иначе банк досрочно прекратит кредитные каникулы, как только Лиза внесет сумму больше, если у нее, например, появятся дополнительные доходы.

Может ли банк отказать в оформлении кредитных каникул или досрочно прекратить действие мер поддержки

Кредитные каникулы – это право граждан. Если заемщик соответствует требованиям закона, банк не вправе отказать в предоставлении кредитных каникул.

В случае, если заемщику неправомерно отказали в предоставлении кредитных каникул или не объяснили причину отказа, он может обратиться с жалобой в Банк России либо оспорить решение в судебном порядке.

Кроме того, по общему правилу, банк не может досрочно прекратить действие кредитных каникул по собственной инициативе. По закону кредитору запрещено требовать досрочной выплаты или начислять штрафы и неустойку. Тем не менее в соответствии с законом, кредитные каникулы прекращаются в двух случаях:

Автоматически прекращаются, если заемщик оформляет другие кредитные каникулы. То есть во время действия кредитных каникул по снижению дохода, заемщик оформляет кредитные каникулы в связи с чрезвычайной ситуацией и наоборот.

Банк обязан прекратить кредитные каникулы, если заёмщик в течение льготного периода внес слишком большую сумму досрочных погашений.

Можно ли обратиться за кредитными каникулами, если ранее уже пользовался ипотечными каникулами

С 2024 года кредитные каникулы нельзя оформить по кредитам, обеспеченным ипотекой. Только по автокредитам, кредитным картам, потребительским кредитам и займам.

Заемщику могут отказать в ипотечных каникулах, если хотя бы одно из обязательных условий не соблюдено, например, если ранее вам уже были предоставлены ипотечные каникулы.

Если вы раньше пользовались ипотечными каникулами по кредиту, по другим кредитам и займам можно оформить кредитные каникулы, но только один раз.

Можно ли воспользоваться отсрочкой по кредиту повторно

По одному кредиту или займу можно воспользоваться кредитными каникулами только один раз в связи со снижением доходов и один раз при возникновении чрезвычайной ситуации.

По каждому новому кредиту, если потеряете доход или окажетесь в зоне чрезвычайной ситуации, вы сможете оформить кредитные каникулы.

Также можно воспользоваться кредитными каникулами сразу по нескольким кредитам, при этом не важно, когда вы их оформляли.

Что делать, если я не подхожу под условия кредитных каникул, но не могу платить по кредиту

Для заёмщиков, не подходящих под условия кредитных или ипотечных каникул, доступно несколько возможностей:

Рефинансирование кредита. Если вы не теряли доход, но хотите получить более выгодные условия по кредиту, его можно рефинансировать, то есть получить новый кредит на погашение старого в том же банке или в другом.

Реструктуризация кредита. Если вы оказались в сложной ситуации и не можете платить по кредиту, лучшее решение – обратиться в банк, который предложит вам варианты дальнейших действий, в том числе предоставить отсрочку платежей или временно снизить их размер.

Комплексное урегулирование задолженности. Механизм, запущенный в 2023 году, позволяет решить вопросы сразу по нескольким кредитам, если заёмщик оказался в сложной финансовой ситуации.

Справочно

Если ваш случай не подходит под условия каникул, но влияет на платежеспособность по кредиту, свяжитесь с банком и обсудите возможные варианты изменения графика выплат. Вам могут предложить уменьшить размер ежемесячных платежей за счет увеличения срока погашения долга. Внимательно изучите условия и изменения в договоре перед тем, как согласуете новый график платежей по кредиту

Как отражаются кредитные каникулы в кредитной истории

Кредитная история — вся информация о ваших кредитных обязательствах, включая то, в какие банки и финансовые учреждения вы обращались, какие суммы занимали и как погашали платежи.Предоставление кредитных каникул отражается в кредитной истории, но негативно на нее не влияет. При этом важно понимать, что в следующий раз при оформлении нового кредита банк может обратить внимание на наличие каникул в кредитной истории и предложить вам более высокую процентную ставку.

Банки запрашивают кредитную историю, чтобы оценить свои риски.

Что будет с просрочкой по кредиту после получения кредитных каникул

Если у вас уже была просрочка по кредиту, и вам начислили неустойку или пени, на время каникул эти выплаты также заморозят и расти они не будут, но после каникул их необходимо будет заплатить.

Может ли пенсионер оформить кредитные каникулы

Пенсионер, как и любой гражданин, может оформить кредитные каникулы, если соблюдены условия. Например, если его доходы за два месяца, предшествующих месяцу обращения, сократились минимум на 30% по сравнению со среднемесячным доходом за 12 месяцев. Банк учтет все виды доходов — официальную зарплату, пенсию и другие выплаты.Пожилые люди часто попадают в трудные ситуации, оказавшись под влиянием мошенников, поэтому будьте аккуратны и оцените все риски, если оформляете займы под чьим-то влиянием, чтобы в будущем не столкнуться с неподъемным долгом и финансовым кризисом.

По каким займам мобилизованные на СВО могут получить кредитные каникулы

Военнообязанные граждане могут получить отсрочку по всем потребительским кредитам, включая ипотеку и кредитные карты, которые брали до начала участия в СВО.

Справочно

Кредитный договор должен быть заключен до того, как вас мобилизовали для участия в СВО

Кредитные каникулы не распространяются на займы, взятые на предпринимательские цели членами семьи военнослужащего, если они зарегистрированы в качестве индивидуальных предпринимателей.

Кредитные каникулы можно взять на весь период мобилизации, службы по контракту или участия в СВО и 180 дней после. В случае, если суд признал военнослужащего пропавшим без вести, каникулы не закончатся до момента, пока суд не отменит это решение либо не объявит военнослужащего погибшим.

Как установить самозапрет на кредит

С 1 марта 2025 года можно установить самозапрет на заключение договоров для потребительского кредита. Механизм процедуры предусмотрен законом?Федеральный закон от 26.02.2024 № 31-ФЗ.Это позволит защититься от мошенников, которые могут завладеть чужими паспортными данными или другими документами.

Самозапрет можно установить:

- на потребительские кредиты (займы)

- договоры, предполагающие выдачу кредитных карт

- на ипотеку

- автокредиты, обязательства по которым обеспечены залогом транспортного средства

- основные образовательные кредиты

- поручительства

- выдачу денежных средств по уже имеющимся кредитным картам

- оплату задолженности по ранее выданным кредитам или займам

93 комментария

Сначала новые

КГ

Кошетова Гульназ абатбаевна

21.05.2025, 15:40

Сотрудник организации

21.05.2025, 15:57

За кредитными каникулами можно обратиться, при соблюдении одновременно всех условий:

1. Размер кредита, предоставленного по договору, не должен превышать максимальный размер, установленный Правительством РФ.

2. Заемщик на день направления требования находится в трудной жизненной ситуации (Заемщик обязан приложить документы, подтверждающие нахождение заемщика в трудной жизненной ситуации).

3. Заёмщик не пользовался раньше кредитными каникулами по 106 федеральному закону поэтому же кредиту.

4. По кредиту не действуют кредитные каникулы для мобилизованных.

5. Заёмщик не признан банкротом, не начато исполнительное производство. Между заёмщиком и банком не заключено мировое соглашение.

Если все условия соблюдены, то вы можете воспользоваться программой.

По вашему вопросу рекомендуем обращаться в банк.

ЛИ

Лутфуллин Илнур

20.05.2025, 10:21

Сотрудник организации

20.05.2025, 10:36

Для оформления кредитных каникул необходимо, чтобы заёмщик на день направления требования находился в трудной жизненной ситуации.

Под трудной жизненной ситуацией понимается:

- Снижение среднемесячного дохода заемщика (или совокупного дохода всех заемщиков) более чем на 30%

- Период расчета:

- Сравнивается доход за 2 месяца, предшествующих обращению

- С доходом за 12 месяцев, предшествующих обращению

Для подтверждения необходимо предоставить:

- справку о доходах и удержанных налогах (2-НДФЛ) – для наёмных работников;

- справку о состоянии расчётов (доходах) по налогу на профессиональный доход из налоговой – для самозанятых;

- книгу учёта доходов и расходов и хозяйственных операций по установленным законом формам – для предпринимателей.

Дополнительно уточним, что кредит должен соответствовать максимальным размерам, установленным Правительством РФ:

- 1 600 тыс. рублей – для автокредита;

- 450 тыс. рублей – для прочих потребительских кредитов и займов;

- 150 тыс. рублей – для кредитных карт.

Окончательное решение принимает кредитор при рассмотрении полного пакета документов.

Если у вас оформлена ипотека, то «Ипотечные каникулы» предоставляются при снижении среднего дохода за последние 2 месяца более чем на 30% по сравнению со средним доходом за последние 12 месяцев. При этом выплаты по ипотеке должны составлять более 50% от среднего дохода за последние 2 месяца.

Подробнее по ссылке: спроси.дом.рф/instructions/kak-vospolzovatsa-ipotechnimi-kanikulami

А

Антон

12.05.2025, 14:50

Сотрудник организации

12.05.2025, 14:57

За кредитными каникулами можно обратиться, при соблюдении одновременно всех условий:

1. Размер кредита, предоставленного по договору, не должен превышать максимальный размер, установленный Правительством РФ.

2. Заемщик на день направления требования находится в трудной жизненной ситуации (Заемщик обязан приложить документы, подтверждающие нахождение заемщика в трудной жизненной ситуации).

3. Заёмщик не пользовался раньше кредитными каникулами по 106 федеральному закону поэтому же кредиту.

4. По кредиту не действуют кредитные каникулы для мобилизованных.

5. Заёмщик не признан банкротом, не начато исполнительное производство. Между заёмщиком и банком не заключено мировое соглашение.

По вашему вопросу рекомендуем обращаться в банк, написав письменное заявление.

Если вы считаете, что банк нарушил законодательство, вы можете обратиться с жалобой в Центральный Банк России.

Е

Екатерина

04.05.2025, 12:10

Сотрудник организации

04.05.2025, 12:33

С 1 января 2024 года кредитные каникулы можно получить по любому кредиту или займу, которые не превышают следующие суммы:

- 1,6 млн рублей для автокредитов (кредиты под залог автомобиля),

- 150 тысяч рублей для кредитных карт,

- 450 тысяч рублей для всех остальных потребительских кредитов и займов.

Чтобы воспользоваться мерой поддержки, необходимо обратиться в банк. Специалисты более подробно проконсультируют по вашему случаю.

АА

Андрей Алексеев

28.04.2025, 03:23

Сотрудник организации

28.04.2025, 08:56

Наличие просроченной задолженности не препятствует обращению за кредитными каникулами.

Важно, чтобы кредитный договор был действующим, а по кредиту не было возбуждено исполнительное производство и не заключено мировое соглашение.

АА

Андрей Алексеев

28.04.2025, 15:48

Сотрудник организации

28.04.2025, 15:54

АА

Абдурахманова Ангелина

20.03.2025, 11:05

Сотрудник организации

20.03.2025, 11:30

За кредитными каникулами можно обратиться, при соблюдении одновременно всех условий:

1. Размер кредита, предоставленного по договору, не должен превышать максимальный размер, установленный Правительством РФ.

2. Заемщик на день направления требования находится в трудной жизненной ситуации (Заемщик обязан приложить документы, подтверждающие нахождение заемщика в трудной жизненной ситуации).

3. Заёмщик не пользовался раньше кредитными каникулами по 106 федеральному закону поэтому же кредиту.

4. По кредиту не действуют кредитные каникулы для мобилизованных.

5. Заёмщик не признан банкротом, не начато исполнительное производство. Между заёмщиком и банком не заключено мировое соглашение.

Если все условия соблюдены, то вы можете воспользоваться программой.

По вашему вопросу рекомендуем обращаться в банк.

АА

Абдурахманова Ангелина

20.03.2025, 11:58

Сотрудник организации

20.03.2025, 12:07

Г

Гульназ

11.03.2025, 23:34

Сотрудник организации

12.03.2025, 09:12

СМ

Саня Македонская

14.02.2025, 10:53

Сотрудник организации

14.02.2025, 10:56

Информацию по данному вопросу рекомендуем уточнить в банке, где оформлена ипотека.

НБ

Наил бадямшин

22.01.2025, 12:47

Сотрудник организации

22.01.2025, 12:58

За кредитными каникулами можно обратиться, при соблюдении одновременно всех условий:

1. Размер кредита, предоставленного по договору, не должен превышать максимальный размер, установленный Правительством РФ.

2. Заемщик на день направления требования находится в трудной жизненной ситуации (Заемщик обязан приложить документы, подтверждающие нахождение заемщика в трудной жизненной ситуации).

3. Заёмщик не пользовался раньше кредитными каникулами по 106 федеральному закону поэтому же кредиту.

4. По кредиту не действуют кредитные каникулы для мобилизованных.

5. Заёмщик не признан банкротом, не начато исполнительное производство. Между заёмщиком и банком не заключено мировое соглашение.

Если все условия соблюдены, то вы можете воспользоваться программой.

Чтобы воспользоваться мерой поддержки, необходимо обратиться в банк. Это можно сделать любым способом, который предусмотрен кредитным договором, в том числе подать заявление лично в отделение банка, онлайн через сайт банка или мобильное приложение, если есть такая возможность.

АЛ

александра лобосова

17.12.2024, 16:25

Сотрудник организации

17.12.2024, 16:34

Заемщик вправе определить дату начала льготного периода.

При этом дата начала льготного периода в данном требовании не должна отставать более чем на месяц, предшествующий обращению. Если договор закрепляет предоставление потребительского кредита (займа) с лимитом кредитования, дата начала льготного периода не может быть ранее даты направления требования.

Если в требовании не определена длительность льготного периода и дата его начала, такой период считается равным шести месяцам, а дата его начала — датой направления требования кредитору.

Для решения вашего вопроса необходимо обратиться в банк, в котором была оформлена ипотека.

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят