17.02.2021

Как получить налоговый вычет при покупке квартиры в ипотеку?

Покупка квартиры требует значительных финансовых затрат, часть из которых можно компенсировать, если гражданин платит налоги. Как получить налоговый вычет при покупке жилья в ипотеку, и кто может на него рассчитывать?

В этой инструкции:

Какие налоговые вычеты можно получить при покупке жилья в ипотеку?

Если вы приобрели квартиру в ипотеку и регулярно платите налоговые отчисления, вы можете рассчитывать на два вида вычета:

- Имущественный вычет;

- Налоговый вычет за проценты, уплаченные банку.

Что такое имущественный вычет и как он работает?

При оформлении имущественного вычета государство возвращает до 13% стоимости недвижимости, приобретенной в ипотеку. Денежные средства могут быть переведены одним платежом из налоговой службы или начисляться на вашу карту ежемесячно вместе с зарплатой от работодателя.

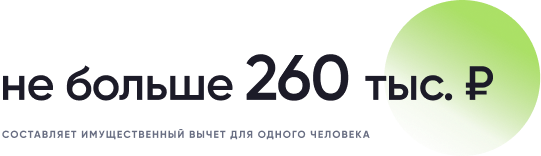

Сумма возврата зависит от количества налогов, которые вы заплатили в бюджет в виде НДФЛ, и не может превышать 260 тыс. рублей.

Как получить максимальную сумму вычета?

Рассмотрим конкретный пример. Если ваша зарплата составляет 40 тысяч рублей в месяц, за год вы заплатите 62 тысячи рублей в бюджет в виде налогов. Именно эта сумма станет максимальной суммой возврата из бюджета, если подать заявление в налоговую инспекцию сразу. Для того, чтобы увеличить выплату, вы можете подождать с оформлением заявки на вычет несколько лет (у налогового вычета нет срока давности). Вам оформят вычет налогов за три года до подачи заявления, что позволит получить 187 тыс. рублей.

Можно ли получить налоговый вычет за проценты по ипотеке?

Да, государство вернет до 13% от суммы, которую вы заплатили банку в качестве процентов. Максимальный размер вычета составляет 3 млн рублей, это значит, что вернуть получится 390 тыс. рублей. Эту выплату лучше оформить ближе к концу срока кредита, так как к этому моменту накопится большая сумма платежей по процентам.

Кому не полагается налоговый вычет при покупке квартиры?

Налоговый вычет нельзя получить в нескольких случаях:

- Если недвижимость куплена за счет работодателя или государства;

- Квартира приобретена у близких родственников (супруг, родитель, ребенок, полнородный и неполнородный брат/сестра, опекун, подопечный);

- Если гражданин не платил НДФЛ.

Как использование материнского капитала влияет на налоговый вычет?

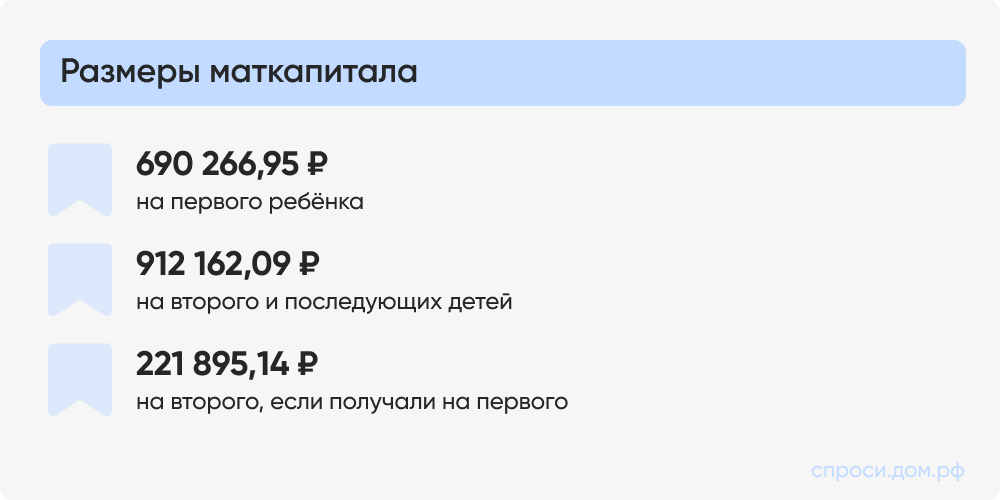

Материнский капитал уменьшает сумму налогового вычета, потому что он вычитается из стоимости квартиры. Например, вы приобрели квартиру за 2 млн рублей, часть из которых оплатили с помощью материнского капитала (сейчас составляет 690 266 ₽ рублей за первого ребенка). В этом случае сумма к возврату по налоговому вычету составит не 260 тыс. рублей, а только около 183 тыс. рублей.

В какой момент можно подать заявление на налоговый вычет при покупке квартиры?

При покупке готового жилья право на получение вычета возникает у покупателя сразу же после того, как он оформит квартиру в собственность (то есть при регистрации прав на недвижимость в ЕГРН). Если же речь идет о приобретении жилья в строящемся доме, то подать заявление на возмещение можно только после сдачи квартиры в эксплуатацию и подписания акта приема-передачи квартиры.

Получить имущественный вычет можно как до окончания календарного года (через работодателя), в котором возникло право на налоговый вычет, так и в последующих налоговых периодах (в налоговом органе, либо через работодателя).

Есть ли ограничения по количеству имущественных вычетов?

Налоговый вычет можно оформлять неограниченное количество раз по нескольким объектам недвижимости, но общая сумма, полученная от государства в качестве вычетов, за всю жизнь не может превышать 260 тыс. рублей.

Есть ли срок действия у имущественного вычета?

Нет, у имущественного вычета нет срока действия. То есть гражданин вправе подать на вычет в любой момент, даже по прошествии значительного времени после покупки квартиры.

За какой период можно вернуть налоги?

Возврат налога можно получить только за 3 года, предшествующие году, в котором подана заявка на вычет. Важно, чтобы право собственности было оформлено раньше этих трех лет. Например, если покупка квартиры состоялась в 2012 году, а заявка на вычет подается в 2020 году, возвращаются налоговые отчисления за 2017, 2018 и 2019 годы. Если максимум не будет исчерпан, то в следующем году гражданин РФ вправе снова обратиться за вычетом.

Как можно распорядиться налоговым вычетом?

Средствами, полученными в виде налогового вычета можно распорядиться по своему усмотрению. Чаще всего их направляют на погашение ипотечного кредита (подробнее в инструкции: Способы досрочного погашения ипотеки). Это позволит быстрее закрыть обязательства перед банком или снизить ежемесячные расходы на обслуживание кредита. В совокупности с другими мерами господдержки общая экономия может составлять сотни тысяч рублей.

Вычет также можно использовать для ремонта квартиры, приобретения бытовой техники или инвестировать в банковские активы, а также на любые другие цели.

Как рассчитывается налоговый вычет при совместной покупке квартиры?

Если жилье покупают супруги, то каждый из них имеет право получить налоговый вычет. В этом случае максимально возможная сумма, с которой можно получить вычет, удваивается и составляет 4 млн рублей. Совокупно супруги могут вернуть 520 тыс. рублей (по 260 тыс. рублей каждый), если квартира стоит больше 4 млн рублей. Если цена квартиры от 2 млн рублей до 4 млн рублей, то мужу и жене нужно решить, вычет с какой суммы будет получать каждый из них. Например, если жилье стоит 3 млн рублей, то один супруг получает вычет с 2 млн рублей, а второй — с оставшегося 1 млн рублей. Если собственников квартиры больше, то право на налоговый вычет есть у каждого из них.

Кроме того, супруги совместно могут подать заявление на вычет по ипотечным процентам и вернуть до 780 тыс. рублей (по 390 тыс. рублей каждый).

Нужно ли подавать на вычет по процентам одновременно с имущественным вычетом?

Документы на вычет при покупке жилья по ипотечному кредиту не обязательно подавать вместе с заявлением на имущественный вычет, поскольку он также не имеет срока давности. Как правило, вычет по процентам заявляется после того, как получена вся сумма по имущественному вычету.

Можно ли получить вычет при рефинансировании ипотечного кредита?

Да, можно. При этом важно, чтобы договор с новым банком также назывался договором ипотечного кредитования, а в нем было указано, что по нему производится рефинансирование предыдущего целевого (ипотечного) кредита. В этом случае учитываются уплаченные проценты по обоим ипотечным договорам.

Как оформить налоговый вычет онлайн в упрощенном порядке?

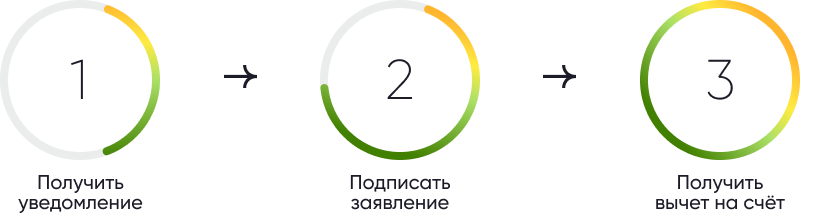

Если вы приобрели жилье после 1 января 2020 года, вы сможете оформить налоговый вычет в упрощенном порядке.

При возникновении права на получение вычета, налоговая служба автоматически уведомит вас о возможности получения выплаты через личный кабинет на портале ФНС (или через приложение «Мой налог») и предложит подписать предзаполенное заявление. Никакие другие документы не потребуется. Всю необходимую информацию налоговая служба самостоятельно запросит в рамках межведомственного взаимодействия.

После того, как вы подпишите заявление онлайн, ФНС инициирует проверку сведений, которая продлится не более 30 дней. После этого денежные средства поступят на ваш счет в течение 15 дней.

Как оформить налоговый вычет через работодателя?

Чтобы оформить налоговый вычет через работодателя нужно сделать несколько шагов:

Шаг 1. Подать заявление в налоговый орган по месту жительства. Это можно сделать лично или через электронный кабинет налогоплательщика на сайте или в мобильном приложении). Образец заявления можно скачать здесь.

К заявлению следует приложить копии документов:

акт приема-передачи и договор участия в долевом строительстве (если вы были участником долевого строительства);

подтверждение оплаты: чеки, квитанции, платежные поручения, расписки от продавца;

справка о доходах гражданина и удержанных суммах налога (бывшая 2–НДФЛ – можно получить у работодателя) за тот год, за который заявлен вычет.

Шаг 2. Дождаться решения. Обычно налоговый орган рассматривает документы в течение 30 дней;

Шаг 3. Получить в налоговой уведомление о праве на вычет и передать его работодателю. С этого момента вы будете освобождены от НДФЛ, пока не будет выплачена вся сумма вычета.

Как оформить вычет на покупку жилья без участия работодателя?

Если вы хотите получить всю сумму вычета одним платежом, нужно сделать следующие действия:

Шаг 1. Собрать все документы:

налоговая декларация по форме 3-НДФЛ (нужно заполнить самостоятельно);

справка о доходах гражданина и удержанных суммах налога (бывшая 2-НДФЛ - можно получить у вашего работодателя);

копия договора купли-продажи квартиры со всеми приложениями;

- выписка из ЕГРН (если приобреталось готовое жилье);

- копия акта приема-передачи жилья, подписанная обеими сторонами (для квартиры, купленной на этапе строительства);

- копия договора долевого участия со всеми приложениями (для квартиры, купленной на этапе строительства);

- документы, подтверждающие оплату;

- справка банка-кредитора о размере уплаченных процентов (для вычета по процентам кредита);

- копии договора с банком об ипотеке (при рефинансировании — копии обоих договоров);

- справка о прекращении договора с предыдущим банком (при рефинансировании).

Шаг 2. Подать документы в налоговый орган по месту жительства (лично или через электронный кабинет налогоплательщика на сайте или в мобильном приложении).

Шаг 3. Дождаться решения налоговой. После проверки всех документов, подтверждающих право на вычет (обычно занимает около трех месяцев) деньги будут переведены одним платежом на счет, указанный вами в заявлении.

Столкнулись с трудностями при оформлении налогового вычета? Получите бесплатную консультацию от экспертов ДОМ.РФ!

166 комментариев

Сначала новые

ЕИ

Ефименко Инна Валентиновна

30.06.2025, 10:31

Сотрудник организации

30.06.2025, 10:44

Налоговые вычеты может получать человек, который:

- является налоговым резидентом России,

- получает доходы, облагаемые НДФЛ: зарплата, аренда, подарки и другое,

- потратил деньги на социальные или значимые расходы: купил жилье, оплатил обучение, лечение, занятия спортом, страхование жизни и другой.

Для подробных разъяснений и расчёта именно по вашей ситуации рекомендуем обратиться в Федеральную налоговую службу (ФНС) по бесплатному номеру: 8-800-222-22-22.

ОМ

Ольга М

19.04.2025, 15:48

Сотрудник организации

19.04.2025, 16:07

Имущественный налоговый вычет при покупке жилья рассчитывается в размере 13% от расходов на приобретение недвижимости, но не более чем с 2 млн рублей на каждого из супругов. Это означает, что максимальная сумма вычета для каждого из супругов составляет 260 тыс. рублей (13% от 2 млн рублей).

Если стоимость вашей квартиры меньше 4 000 000 рублей, вы с супругом можете распределить вычет так, как вам удобно. Или один из супругов может получить вычет с большей суммы, а второй — с меньшей.

Для подробных разъяснений и расчёта именно по вашей ситуации рекомендуем обратиться в Федеральную налоговую службу (ФНС) по бесплатному номеру: 8-800-222-22-22.

ИЖ

Илья Жерздев

19.03.2025, 15:36

Сотрудник организации

19.03.2025, 15:47

Илья Жерздев, добрый день.

Если вы использовали ипотечный кредит, то также можно получить налоговый вычет с процентов по ипотеке, но не более 3 млн. рублей х 13% = 390 тыс. рублей. Эту выплату лучше оформить ближе к концу срока кредита, так как к этому моменту накопится большая сумма платежей по процентам.

Рекомендуем ознакомиться с инструкцией «Как оформить налоговый вычет онлайн: пошаговая инструкция»: спроси.дом.рф/instructions/kak-oformit-nalogovyy-vychet-onlayn-poshagovaya-instruktsiya

По дополнительным вопросам заполнения информации в Личном кабинете налогоплательщика рекомендуем обратиться в ФНС по номеру: 8-800-222-22-22 (бесплатно).

СС

Светлана Станиславовна Барынина

18.03.2025, 11:14

Сотрудник организации

18.03.2025, 11:19

Если вы приобрели жилье после 1 января 2020 года, вы сможете оформить налоговый вычет в упрощенном порядке.

При возникновении права на получение вычета, налоговая служба автоматически уведомит вас о возможности получения выплаты через личный кабинет на портале ФНС (или через приложение «Мой налог») и предложит подписать предзаполенное заявление. Никакие другие документы не потребуется. Всю необходимую информацию налоговая служба самостоятельно запросит в рамках межведомственного взаимодействия.

После того, как вы подпишите заявление онлайн, ФНС инициирует проверку сведений, которая продлится не более 30 дней. После этого денежные средства поступят на ваш счет в течение 15 дней.

Подробности вы можете уточнить в ФНС.

ДД

Дорохов Дмитрий

04.03.2025, 11:17

Сотрудник организации

04.03.2025, 11:20

АМ

Анастасия М

10.02.2025, 10:56

Сотрудник организации

04.03.2025, 11:25

АМ

Анастасия М

10.02.2025, 10:51

Сотрудник организации

10.02.2025, 11:03

Анастасия М, добрый день.

Да, если жильё приобретается супругами, то каждый из них имеет право на налоговый вычет.

Если квартира куплена в браке, она считается совместной собственностью супругов. Это не зависит от того, на кого оформлено жильё и кто вносил оплату.

Совокупно супруги могут вернуть до 520 тыс. рублей (по 260 тыс. рублей каждый), если стоимость квартиры превышает 4 млн рублей.

Если цена квартиры до 4 млн рублей, супругам нужно распределить сумму вычета между собой.

Для подробных разъяснений и расчёта именно по вашей ситуации рекомендуем обратиться в Федеральную налоговую службу (ФНС) по номеру: 8-800-222-22-22 (бесплатно).

АМ

Анастасия М

10.02.2025, 11:05

ИГ

Илона Геунто

04.02.2025, 09:42

Сотрудник организации

04.02.2025, 09:59

Да, если жильё приобретается супругами, то каждый из них имеет право на налоговый вычет.

Если квартира куплена в браке, она считается совместной собственностью супругов. Это не зависит от того, на кого оформлено жильё и кто вносил оплату.

Совокупно супруги могут вернуть до 520 тыс. рублей (по 260 тыс. рублей каждый), если стоимость квартиры превышает 4 млн рублей.

Если цена квартиры до 4 млн рублей, супругам нужно распределить сумму вычета между собой.

Для подробных разъяснений и расчёта именно по вашей ситуации рекомендуем обратиться в Федеральную налоговую службу (ФНС) по номеру: 8-800-222-22-22 (бесплатно).

Н

Наталья

19.01.2025, 12:45

Сотрудник организации

19.01.2025, 12:54

Вы обращаетесь в АО ДОМ.РФ – институт развития в жилищной сфере. Мы не являемся кредитной организацией.

Если вас интересует Банк ДОМ.РФ, то можно обратиться на их горячую линию 8 800 775-86-86.

Кроме того, задать ваш вопрос возможно в нескольких социальных сетях:

1. Телеграм-канал - https://t.me/domrf_bank,

2. Вконтакте - https://vk.com/domrfbank,

3. Одноклассники - https://ok.ru/domrfbank.

ЭС

Эльнура Сатыбалдиева

09.01.2025, 00:27

Сотрудник организации

09.01.2025, 08:43

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят