5 фактов о налоговых вычетах при покупке жилья

При покупке жилья существует множество способов сэкономить. Один из них – налоговый вычет. Разбираемся в нюансах налоговых компенсаций.

Факт 1. Налоговые вычеты доступны всем (почти)

Каждый житель России, получающий зарплату, платит налог на доходы физических лиц (НДФЛ) в размере 13%. Процедура, при которой уплаченный налог можно вернуть, называется налоговым вычетом.

При покупке жилья в ипотеку налогоплательщик может рассчитывать на два вида вычета:

Денежные средства могут быть переведены одним платежом из налоговой службы или начисляться на вашу карту ежемесячно вместе с зарплатой от работодателя.

Налоговый вычет можно оформлять неограниченное количество раз по нескольким объектам недвижимости, но общая сумма, полученная от государства в качестве вычетов, за всю жизнь не может превышать 260 тыс. рублей или 390 тыс. рублей соответственно.

Налоговый вычет имеет определенные ограничения. Налоговая может отказать в предоставлении вычета в следующих случаях:

- Гражданин не платит НДФЛ;

- Жилье куплено за счет средств работодателя или государства;

- Исчерпан лимит на возврат уплаченного НДФЛ (260 тыс. рублей на одного человека);

- Доля собственности приобретена у близких родственников и других взаимозависимых лиц (супруги, родители, дети, полнородные и неполнородные братья и сестры, опекун и подопечный).

Факт 2. Право на вычет возникает после оформления права собственности

При покупке готового жилья право на получение вычета возникает у покупателя сразу же после того, как он оформит квартиру в собственность (то есть при регистрации прав на недвижимость в ЕГРН). Если же гражданин приобретает квартиру в строящемся доме (например, по договору долевого участия), то подать заявление на возмещение он сможет только после сдачи квартиры в эксплуатацию и подписания акта приема-передачи квартиры.

Стоит учесть, что возврат налога можно получить только за 3 года, предшествующие году, в котором подана заявка на вычет. При этом право собственности на квартиру должно быть оформлено раньше этих трех лет.

Факт 3. Подать документы на вычет можно онлайн

Для получения вычета необходимо собрать документы и подать их в налоговый орган по месту жительства (лично или через электронный кабинет налогоплательщика на сайте или в мобильном приложении). После проверки всех документов, подтверждающих право на вычет (обычно занимает около трех месяцев) деньги будут переведены одним платежом на счет, указанный вами в заявлении.

Существует другой способ получить вычет – через работодателя. В этом случае работника освободят от НДФЛ, пока не будет выплачена вся сумма вычета.

Чтобы оформить вычет через работодателя необходимо написать в произвольной форме заявление на получение уведомления от налогового органа о праве на имущественный вычет. После этого заявление с документами нужно подать в налоговый орган по месту жительства. По истечении 30 дней налоговая выдаст уведомление, которое следует передать работодателю.

Факт 4. Вычеты можно оформить в упрощенном порядке

Если право на вычет возникло после 1 января 2020 года (после этой даты недвижимость зарегистрирована в ЕГРН), то его можно оформить в упрощенном виду. Для этого необходимо посетить «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС РФ и подписать автоматически сформированное заявление. Сведения о доходах, имуществе, удержанном налоге поступят в инспекции от налоговых агентов и банков, участвующих в информационном взаимодействии с ФНС России. При поступлении данных в «личном кабинете» появится специальное сообщение.

Налоговый орган проведет проверку заявленных данных в течение 1,5 месяцев и примет решение о предоставлении или об отказе в вычете. Далее в течение 15 рабочих дней деньги будут перечислены на банковский счет, указанный в заявлении.

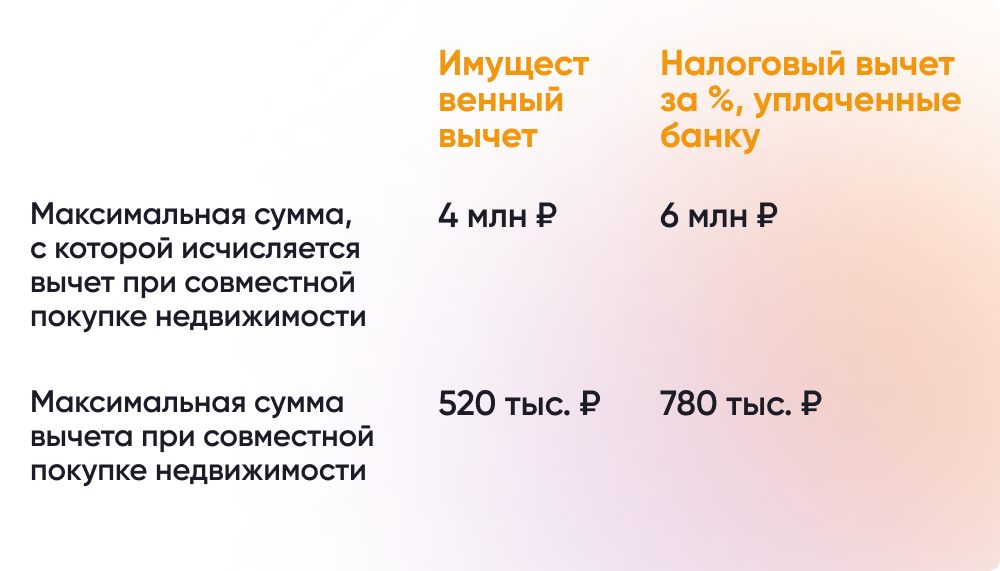

Факт 5. Супруги могут вернуть в два раза больше вычетов

Если жилье покупают супруги, то каждый из них имеет право получить налоговый вычет. Таким образом, сумма вычета удваивается.

Похожие новости

Есть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время