15.01.2025

Как получить налоговый вычет на квартиру в 2025 году

Вычет позволяет вернуть часть потраченных средств и облегчить финансовую нагрузку. В статье рассмотрим, как вернуть 13% от стоимости жилья.

В этой инструкции:

Что такое имущественный вычет

Имущественный вычет позволяет вернуть часть денег, которые потрачены на покупку квартиры, дома или земельного участка. Можно вернуть 13% от стоимости недвижимости. Деньги можно получить одним платежом из ФНС. Также его можно оформить через работодателя, тогда деньги будут возвращать постепенно вместе с зарплатой.

Что нужно знать:

право на вычет возникает после оформления права собственности на недвижимость

налог можно вернуть только за последние 3 года: например, в 2025 году вычет можно получить за 2022, 2023 и 2024 годы

максимальная сумма расходов на покупку или строительство недвижимости, с которой можно вернуть налог — 2 миллиона рублей

имущественный вычет можно оформлять много раз по нескольким объектам недвижимости

общая сумма имущественных вычетов за всю жизнь не может превышать 260 тысяч рублей

материнский капитал уменьшает сумму налогового вычета, потому что он вычитается из стоимости квартиры

если жилье покупают супруги, то каждый из них имеет право получить вычет

В каких случаях нельзя получить вычет:

квартира куплена за счет работодателя или государства

недвижимость приобретена у близких родственников (супруг, родитель, ребенок, полнородный и неполнородный брат/сестра, опекун, подопечный)

квартира куплена в другой стране

человек не платил НДФЛ (не работал или работал неофициально)

человек ранее получил деньги и исчерпал лимит в 260 тысяч рублей

Какие вычеты на квартиру можно получить

Имущественный вычет доступен в трех случаях:

- Покупка. Нужно работать официально и отчислять НДФЛ.

- Покупка в ипотеку. Кроме имущественного также доступен вычет с уплаченных процентов. Требуется официальный доход.

- Продажа. С помощью вычета можно снизить сумму налога с продажи недвижимости или вовсе его не платить.

НДФЛ — налог на доходы физических лиц. Это основной налог для российских налоговых резидентов и нерезидентов, получающих деньги на территории страны, которым облагаются доходы:

от трудовой деятельности

сдачи имущества в аренду

продажи имущества, находившегося в собственности менее трёх или пяти лет

процентов по банковским вкладам

иностранных источников

выигрыша в лотерею

операций с ценными бумагами

Сколько раз можно получать вычет при покупке квартиры

Существуют лимиты, с которых исчисляются налоговые вычеты:

2 миллиона рублей — для строительства или покупки жилья

3 миллиона рублей — при погашении процентов по ипотеке

Таким образом, общая сумма может составить до 650 тысяч рублей: 260 тысяч за покупку имущества и 390 тысяч рублей за проценты по ипотеке.

Имущественный вычет можно перенести на несколько объектов недвижимости. Но общая сумма останется прежней — 260 тысяч рублей.

Вычет по ипотечным процентам не переносится на разные объекты недвижимости. Человек получает его один раз с одного объекта, независимо от того, сколько квартир у него в ипотеке.

Налоговые вычеты при покупке квартиры в ипотеку

Если недвижимость куплена в ипотеку, доступны два вычета:- имущественный

- за проценты, уплаченные банку

Государство также возвращает до 13% от суммы, заплаченной банку в качестве процентов. Что нужно знать о вычете по процентам:

- максимальный размер — 390 тысяч рублей

- документы можно подать в любой момент после регистрации права собственности

- возврат налога можно получить только за последние 3 года

- с одной ипотеки можно оформлять много раз до исчерпания лимита

- можно получить только по одному объекту недвижимости

Налоговый вычет при покупке квартиры совместно с супругом

Вычет могут получить оба супруга, если квартира куплена в браке. При этом, супругам необязательно быть созаемщиками.

Максимальная сумма, с которой можно вернуть 13%, удваивается до 4 миллионов рублей. Совокупно супруги могут вернуть 520 тысяч рублей (по 260 тысяч каждый), если недвижимость стоит больше 4 миллионов рублей. При этом вычет по процентам можно также получить совместно.

Подробнее о возврате средств за покупку квартиры супругами рассказали в материале.

Какие документы нужны для оформления вычета на квартиру

Для оформления потребуются:

паспорт РФ

декларация 3-НДФЛ

справка о доходах 2-НДФЛ

договор купли-продажи

свидетельство о праве собственности или выписка из ЕГРН

акт приема-передачи

документы, подтверждающие расходы на покупку имущества (банковские выписки, расписка от продавца о получении денег)

свидетельство о браке (при необходимости)

Подать документы можно в стандартном или упрощенном порядке. Это можно сделать онлайн в личном кабинете ФНС. Для этого нужно загрузить сканы или фото документов в личный кабинет. Как оформить вычет онлайн рассказали в пошаговой инструкции. Также документы можно подать лично в налоговой инспекции по месту регистрации.

Получить имущественный вычет в упрощенном порядке можно только онлайн. В личном кабинете налогоплательщика ФНС автоматически сформирует предзаполненное заявление. Его нужно подтвердить, подписать и отправить на проверку. Также нужно загрузить документы. ФНС получит сведения от банков и других налоговых агентов о наличии права на возврат налога. Если вы уже подавали декларацию и вернули часть средств, повторно загружать документы в личный кабинет не нужно. Исключение — изменения в документах или наличие дополнительных бумаг и справок.

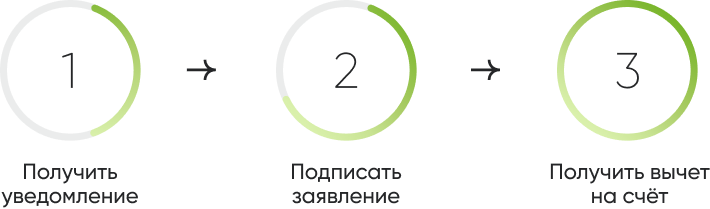

Порядок действий для получения вычета в упрощенном порядке:

Чтобы получить вычет по ипотечным процентам, дополнительно потребуются:

кредитный договор

график платежей по ипотеке

справку об уплаченных процентах по ипотеке

Заполнить декларацию можно в личном кабинете на сайте ФНС. В декларации указывают сумму уплаченных процентов за год, на который оформляется вычет.

Вернуть деньги за уплаченные проценты по ипотеке можно только с одного объекта недвижимости. Перенести их на другой объект нельзя. Также декларацию можно подать только за три последних года.

Важно

Вычет за проценты по ипотеке можно получить в упрощенном порядке. При этом упрощенный порядок действует только в тех банках, которые обмениваются данными с ФНС. Уточнить информацию о возможности возврата налога в упрощенном порядке лучше непосредственно в банке, в котором оформлена ипотека.

Налоговый вычет за отделку квартиры

При покупке квартиры без отделки также можно получить вычет. Важно помнить: возврат налога положен именно за отделку, а не за ремонт. При этом вычет за отделку — часть имущественного вычета в 260 тысяч рублей.

Квартира должна быть:

куплена в новостройке

куплена у застройщика

продаваться без отделки

В договоре купли-продажи обязательно должно быть указано, что квартира продавалась без отделки. Если отделку будет выполнять застройщик, в договоре отдельно прописывают стоимость квартиры и отделки.

Виды отделочных работ:

составление проекта и сметы

покупка строительных материалов

работа мастеров

Также вернуть часть средств можно за строительные материалы: грунтовку, краску, обои и другие материалы. Поэтому важно сохранять все чеки. Вычет не распространяется на услуги дизайнеров, покупку мебели и строительных инструментов.

Вычет на отделку оформляют вместе с имущественным. Его также можно оформить через работодателя или в ФНС. К документам нужно приложить копии чеков, счетов, договоров с подрядчиками, расписок или платежек.

Важно

Формулировки в документах должны совпадать с формулировками из раздела 43.3 ОКВЭД, где указаны все наименования отделочных работ, за которые можно получить вычет. Если документах указан «ремонт», налоговая отклонит заявление.

Как получить налоговый вычет при продаже квартиры

При продаже квартиры, дачи, земельного участка, другой недвижимости (или доли в них) нужно задекларировать полученный доход и заплатить с него налог. Подать декларацию можно в личном кабинете ФНС или в отделении налоговой по месту регистрации.

Важно

Если недвижимость была в собственности не менее установленного минимального срока (3 или 5 лет), НДФЛ платить не придется.

Минимальный срок владения квартирой составляет 3 года, если недвижимость:

приватизирована

получена в наследство или подарена членом семьи или близким родственником

получена по договору пожизненного содержания с иждивением

куплена до 1 января 2016 года

единственная и продается после 1 января 2016 года

В остальных случаях, минимальный срок владения недвижимостью — 5 лет.

Размер имущественного вычета при продаже домов, квартир, комнат, дач, земельных участков (или долей в них) — 1 миллион рублей. При продаже другой недвижимости (например, гаража) — 250 тысяч рублей.

Для оформления потребуются:

паспорт РФ

декларация 3-НДФЛ

документы, подтверждающие расходы: приходные кассовые ордера, товарные и кассовые чеки, банковские выписки, платежные поручения, расписки продавца в получении денежных средств и другие

документы, подтверждающие факт приобретения продаваемой квартиры: например, договор купли-продажи

Подробнее о том, как уменьшить налог с помощью вычета, рассказали в материале.

38 комментариев

Сначала новые

ЕЕ

Екатерина Екатерина

15.06.2025, 17:49

Сотрудник организации

15.06.2025, 18:05

По данному вопросу рекомендуем обратиться в Федеральную налоговую службу (ФНС) по номеру 8-800-222-22-22 (звонок бесплатный).

Н

Наталья

29.05.2025, 14:35

Сотрудник организации

29.05.2025, 14:57

Гражданин РФ может оформить налоговый вычет, если получает доходы, облагаемые НДФЛ. При этом операции с ценными бумагами также подпадают под налогообложение.

Окончательное решение о предоставлении налогового вычета принимает только ответственное ведомство — Федеральная налоговая служба. Для уточнения информации по вашему вопросу рекомендуем обратиться в ФНС по бесплатному телефону горячей линии: 8-800-222-22-22.

Р

Радмила

20.05.2025, 13:18

Сотрудник организации

20.05.2025, 13:41

Налоговый вычет положен по закону, если вы приобрели недвижимость за свои средства.

Также существует срок, после завершения которого можно продать недвижимость без уплаты налога составляет 3 года в случаях, если собственность получена в подарок, унаследована от близкого родственника, приобретена по договору ренты, была приватизирована или является единственным жильем.

Общий срок в иных случаях составляет 5 лет.

При продаже недвижимости до истечения минимального срока владения необходимо заплатить налог по ставке 13 % от суммы, указанной в договоре купли-продажи.

Для уменьшения суммы налога с продажи можно воспользоваться имущественным вычетом и уменьшить сумму, с которой уплачивается налог, на 1 млн. рублей.

Можно уменьшить доход от продажи недвижимости на фактически произведённые и документально подтверждённые расходы по приобретению объекта недвижимости.

За подробным разъяснением и расчётом именно по вашей ситуации рекомендуем обращаться в ответственное ведомство – ФНС по номеру: 8-800-222-22-22 (бесплатно).

А

Арина

17.05.2025, 16:44

Сотрудник организации

17.05.2025, 16:47

РК

Рыбакова Кристина

25.04.2025, 09:57

Сотрудник организации

25.04.2025, 10:05

При покупке готового жилья право на получение вычета возникает у покупателя сразу же после того, как он оформит объект недвижимости в собственность (то есть при регистрации прав на недвижимость в ЕГРН).

Если же речь идет о приобретении жилья в строящемся доме, то право на вычет возникает только после подписания акта-приема передачи или иного документа о передаче объекта долевого строительства застройщиком, но обратиться за вычетом можно после оформления права собственности на этот объект недвижимости. При этом, подать заявление можно на все уплаченные проценты.

Оформить имущественный вычет можно:

- до окончания календарного года (через работодателя), в котором возникло право на вычет;

- в последующих налоговых периодах (в налоговом органе, либо через работодателя).

Налоговый вычет будет распространяться на суммы НДФЛ, уплаченные в год возникновения права на имущественный вычет. При этом, если вычет не будет полностью использован в текущем периоде, то неиспользованный остаток можно перенести на последующие годы.

Каждый случай нужно рассматривать индивидуально.

За подробной информацией рекомендуем обращаться в ФНС.

И

Игорь

24.04.2025, 01:19

Сотрудник организации

24.04.2025, 08:47

Да, это возможно.

Налоговый вычет могут получить налогоплательщики, уплачивающие НДФЛ по ставке 13%. Максимальная сумма, которую можно вернуть составляет 260 тысяч рублей.

Если жилье куплено в ипотеку, то налоговый вычет с процентов по ипотечному кредиту зависит от суммы, которая была уплачена покупателем в качестве процентов по ипотеке (но не более 3 млн. рублей). Таким образом, максимальная сумма, которую можно вернуть, составляет 390 тысяч рублей.

Вернуть налог можно только с момента возникновения права на вычет. Это значит, что за предыдущие годы деньги получить нельзя.

При этом, налоговый вычет можно оформить за три предыдущих года с момента обращения в ФНС.

А

Александр

22.04.2025, 13:42

Сотрудник организации

22.04.2025, 13:56

ИВ

Ирина Валерьевна

12.04.2025, 02:20

Сотрудник организации

12.04.2025, 08:39

Если жилье покупают супруги, то каждый из них имеет право получить налоговый вычет.

Если квартира приобреталась в браке, то жилье — это совместная собственность супругов. Неважно, на кого оно оформлено, и кто платил. Даже если в свидетельстве о праве собственности только муж, квартира общая. Оба имеют право на имущественный вычет.

Совокупно супруги могут вернуть 520 тыс. рублей (по 260 тыс. рублей каждый), даже если квартира стоит больше 4 млн рублей.

Оба супруга могут подать заявление на вычет за ипотечные проценты и вернуть до 780 тыс. рублей (по 390 тыс. рублей каждый).

За подробной консультации, связанной с вашей ситуацией, рекомендуется обратиться в ФНС по телефону горячей линии: 8-800-222-22-22 (бесплатно).

ГИ

Гарбузова Ирина Юрьевна

11.04.2025, 23:19

Сотрудник организации

12.04.2025, 08:35

ЛА

Леся Антонюк

05.04.2025, 11:34

Сотрудник организации

05.04.2025, 11:49

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят