Опубликовано 12.01.2026

Как получить налоговый вычет на квартиру в 2026 году

Имущественный налоговый вычет позволяет вернуть часть средств, потраченных на покупку жилья, и снизить налоговую нагрузку. В 2026 году базовые правила вычета сохраняются, но действуют изменения, связанные с прогрессивной шкалой НДФЛ, расширением упрощенного и автоматического порядка оформления и уточнением отдельных категорий получателей.

В статье разберем, как получить налоговый вычет на квартиру, какие суммы можно вернуть и на что обратить внимание собственникам.

В этой инструкции:

Что такое имущественный вычет

Имущественный вычет позволяет вернуть часть денег, которые потрачены на покупку квартиры, дома или земельного участка. Можно вернуть вернуть до 260 тысяч рублей при ставке НДФЛ 13%, а иногда больше. Размер вычета ограничен суммой налога, удержанного с зарплаты за год. Деньги можно получить через ФНС или через работодателя, тогда деньги будут возвращать постепенно вместе с зарплатой.

Что нужно знать:

право на вычет возникает после оформления права собственности на недвижимость

налог можно вернуть только за последние 3 года: например, в 2026 году вычет можно получить за 2023, 2024 и 2025 годы

максимальная сумма расходов на покупку или строительство недвижимости, с которой можно вернуть налог — 2 млн рублей

имущественный вычет можно оформлять много раз по нескольким объектам недвижимости

общая сумма имущественных вычетов за всю жизнь не может превышать 260 тысяч рублей (если платите повышенный налог на доходы, сумма больше)

материнский капитал уменьшает сумму налогового вычета, потому что он вычитается из стоимости квартиры

если жилье покупают супруги, то каждый из них имеет право получить вычет

В каких случаях нельзя получить вычет:

квартира куплена за счет работодателя или государства

недвижимость приобретена у близких родственников (супруг, родитель, ребенок, полнородный и неполнородный брат/сестра, опекун, подопечный)

квартира куплена в другой стране

человек не платил НДФЛ (не работал или работал неофициально)

человек ранее получил деньги и исчерпал лимит

В 2026 году сохраняется базовый лимит имущественного вычета — 2 миллиона рублей на покупку или строительство жилья. Однако размер фактического возврата зависит от ставки НДФЛ, по которой облагаются доходы налогоплательщика. С 2025 года в России действует прогрессивная шкала НДФЛ.

| Ставка НДФЛ | Максимальный возврат |

|---|---|

| 13% | 260 000 ₽ |

| 15% | 300 000 ₽ |

| 18% | 360 000 ₽ |

| 20% | 400 000 ₽ |

| 22% | 440 000 ₽ |

Какие вычеты на квартиру можно получить

Имущественный вычет доступен в трех случаях:

- Покупка. Нужно работать официально и отчислять НДФЛ.

- Покупка в ипотеку. Кроме имущественного также доступен вычет с уплаченных процентов. Требуется официальный доход.

- Продажа. С помощью вычета можно снизить сумму налога с продажи недвижимости или вовсе его не платить.

НДФЛ — налог на доходы физических лиц. Это основной налог для российских налоговых резидентов и нерезидентов, получающих деньги на территории страны, которым облагаются доходы:

от трудовой деятельности

сдачи имущества в аренду

продажи имущества, находившегося в собственности менее трех или пяти лет

процентов по банковским вкладам

иностранных источников

выигрыша в лотерею

операций с ценными бумагами

Сколько раз можно получать вычет при покупке квартиры

Существуют лимиты, с которых исчисляются налоговые вычеты:

2 млн рублей — для строительства или покупки жилья

3 млн рублей — при погашении процентов по ипотеке

Таким образом, общая сумма может составить до 650 тысяч рублей: 260 тысяч за покупку имущества (по ставке 13% НДФЛ) и 390 тысяч рублей за проценты по ипотеке.

Имущественный вычет можно перенести на несколько объектов недвижимости. Главное: лимит освобождения налоговой базы от уплаты НДФЛ — 2 млн рублей.

Вычет по ипотечным процентам не переносится на разные объекты недвижимости. Человек получает его один раз с одного объекта, независимо от того, сколько квартир у него в ипотеке.

Налоговые вычеты при покупке квартиры в ипотеку

Если недвижимость куплена в ипотеку, доступны два вычета:

- имущественный

- за проценты, уплаченные банку

Имущественный вычет позволяет вернуть 13-22% от стоимости жилья. При этом установлен лимит — 2 млн рублей. Если стоимость квартиры превышает эту сумму, то государство вернет 260-440 тысяч рублей в зависимости от вашей ставки НДФЛ.

Государство также возвращает 13-22% от суммы, заплаченной банку в качестве процентов. Что нужно знать о вычете по процентам:

- максимальный размер — 390 тысяч рублей при ставке НДФЛ 13% и 660 тысяч рублей при ставке НДФЛ 22%

- документы можно подать в любой момент после регистрации права собственности

- возврат налога можно получить только за последние 3 года

- с одной ипотеки можно оформлять много раз до исчерпания лимита

- можно получить только по одному объекту недвижимости

Если с момента заключения кредитного договора прошло 4 года и больше, то можно получить все проценты, выплаченные банку с начала действия ипотеки, при подаче налоговых деклараций за последние 3 года.

Справочно

В 2026 году из-за прогрессивной шкалы НДФЛ сумма возврата может быть выше, чем раньше.

Как увеличились суммы имущественных вычетов:

- 13% → 260 000 ₽

- 15% → 300 000 ₽

- 18% → 360 000 ₽

- 22% → 440 000 ₽

Вычет применяется к доходам с самой высокой ставкой. Поэтому чем больше заработок — тем больше возврат. Аналогичные изменения коснулись и вычета по ипотечным процентам.

Как увеличились суммы вычетов по процентам:

- 13% → 390 000 ₽

- 15% → 450 000 ₽

- 18% → 540 000 ₽

- 22% → 660 000 ₽

Предельные суммы, с которых рассчитываются вычеты, остались прежними: 2 млн рублей и 3 млн рублей, соответственно.

Налоговый вычет при покупке квартиры совместно с супругом

Вычет могут получить оба супруга, если квартира куплена в браке. При этом, супругам необязательно быть созаемщиками.

Максимальная сумма, с которой можно вернуть налог, удваивается до 4 млн рублей. Совокупно супруги могут вернуть 520 тысяч рублей (по 260 тысяч каждый), если недвижимость стоит больше 4 млн рублей при стандартной ставке НДФЛ 13%. При этом вычет по процентам можно также получить совместно.

Подробнее о возврате средств за покупку квартиры супругами рассказали в статье «Как супругам получить налоговый вычет за покупку квартиры».

Какие документы нужны для оформления вычета на квартиру

Перечень документов в 2026 году остается прежним, но всё чаще подается в электронном виде через личный кабинет ФНС. При упрощенном и автоматическом порядке часть сведений налоговая получает напрямую от банков и Росреестра.

Для оформления вычета потребуются документы, подтверждающие личность, доходы и факт покупки недвижимости. При ипотеке дополнительно предоставляются сведения о кредите и процентах.

Для оформления потребуются:

паспорт РФ

декларация 3-НДФЛ

справка о доходах 2-НДФЛ

договор купли-продажи

свидетельство о праве собственности или выписка из ЕГРН

акт приема-передачи

документы, подтверждающие расходы на покупку имущества (банковские выписки, расписка от продавца о получении денег)

свидетельство о браке (при необходимости)

Подать документы можно в стандартном или упрощенном порядке. Это можно сделать онлайн в личном кабинете ФНС. Для этого загрузите сканы или фото документов в личный кабинет. Как оформить вычет онлайн рассказали в статье «Как оформить налоговый вычет онлайн: пошаговая инструкция». Также документы можно подать лично в налоговой инспекции по месту регистрации.

Получить имущественный вычет в упрощенном порядке можно только онлайн. В личном кабинете налогоплательщика ФНС автоматически формирует предзаполненное заявление. Его нужно подтвердить, подписать и отправить на проверку. Также нужно загрузить документы. ФНС получит сведения от банков и других налоговых агентов о наличии права на возврат налога. Если вы уже подавали декларацию и вернули часть средств, повторно загружать документы в личный кабинет не нужно. Исключение — изменения в документах или наличие дополнительных бумаг и справок.

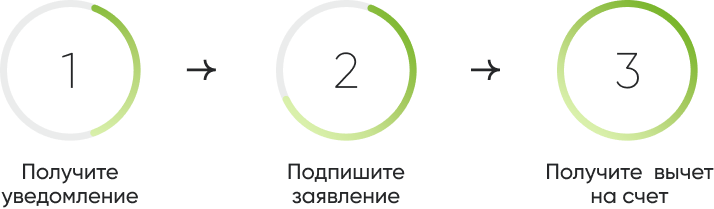

Порядок действий для получения вычета в упрощенном порядке:

Чтобы получить вычет по ипотечным процентам, дополнительно потребуются:

кредитный договор

график платежей по ипотеке

справка об уплаченных процентах по ипотеке

Заполнить декларацию можно в личном кабинете на сайте ФНС. В декларации укажите сумму уплаченных процентов за год, на который оформляется вычет.

Вернуть деньги за уплаченные проценты по ипотеке можно только с одного объекта недвижимости. Перенести их на другой объект нельзя. Также декларацию можно подать только за три последних года.

Важно

Вычет за проценты по ипотеке можно получить в упрощенном порядке. При этом упрощенный порядок действует только в тех банках, которые обмениваются данными с ФНС. Уточнить информацию о возможности возврата налога в упрощенном порядке лучше непосредственно в банке, в котором оформлена ипотека.

Подробнее об упрощенном порядке получения вычетов, рассказали в статье «Как получить налоговый вычет в упрощенном порядке».

С 2026 года появилась возможность получать налоговые вычеты автоматически. Это избавит граждан от необходимости собирать документы и подавать декларации вручную.

Сегодня, действительно, еще для того, чтобы получить налоговые вычеты, в том числе вычеты на детей, необходимо собирать справки, отдавать работодателю. Это требует времени.

В 2026 году будет механизм автоматического начисления вычетов, когда не нужно будет собирать справки по различным инстанциям.Антон Силуанов Главный редактор портала спроси.дом.рф

Налоговый вычет за отделку квартиры

При покупке квартиры без отделки также можно получить вычет. Важно помнить: возврат налога положен именно за отделку, а не за ремонт. При этом вычет за отделку — часть имущественного вычета с лимитом 2 млн рублей.

Квартира должна быть:

куплена в новостройке

куплена у застройщика

продаваться без отделки

В договоре купли-продажи обязательно должно быть указано, что квартира продавалась без отделки. Если отделку будет выполнять застройщик, в договоре отдельно прописывают стоимость квартиры и отделки.

Виды отделочных работ:

составление проекта и сметы

покупка строительных материалов

работа мастеров

Также вернуть часть средств можно за строительные материалы: грунтовку, краску, обои и другие материалы. Поэтому важно сохранять все чеки. Вычет не распространяется на услуги дизайнеров, покупку мебели и строительных инструментов.

Вычет на отделку оформляют вместе с имущественным. Его также можно оформить через работодателя или в ФНС. К документам нужно приложить копии чеков, счетов, договоров с подрядчиками, расписок или платежек.

Важно

Формулировки в документах должны совпадать с формулировками из раздела 43.3 ОКВЭД, где указаны все наименования отделочных работ, за которые можно получить вычет. Если документах указан «ремонт», налоговая отклонит заявление.

Как получить налоговый вычет при продаже квартиры

При продаже квартиры, дачи, земельного участка, другой недвижимости (или доли в них) нужно задекларировать полученный доход и заплатить с него налог. Подать декларацию можно в личном кабинете ФНС или в отделении налоговой по месту регистрации.

Важно

Если недвижимость была в собственности более установленного минимального срока (3 или 5 лет), налог платить не придется

Минимальный срок владения квартирой составляет 3 года, если недвижимость:

приватизирована

получена в наследство или подарена членом семьи или близким родственником

получена по договору пожизненного содержания с иждивением

куплена до 1 января 2016 года

единственная и продается после 1 января 2016 года

В остальных случаях, минимальный срок владения недвижимостью — 5 лет.

Размер имущественного вычета при продаже домов, квартир, комнат, дач, земельных участков (или долей в них) — 1 млн рублей. При продаже другой недвижимости (например, гаража) — 250 тысяч рублей.

Для оформления потребуются:

паспорт РФ

декларация 3-НДФЛ

документы, подтверждающие расходы: приходные кассовые ордера, товарные и кассовые чеки, банковские выписки, платежные поручения, расписки продавца в получении денежных средств и другие

документы, подтверждающие факт приобретения продаваемой квартиры: например, договор купли-продажи

Подробнее о том, как уменьшить налог с помощью вычета, рассказали в статье «Налог с продажи недвижимости».

153 комментария

Сначала новые

Л

Лина

вчера, 16:22

Сотрудник организации

вчера, 16:33

Вычет по ипотечным процентам применяется отдельно от имущественного и имеет собственный лимит.

Он рассчитывается с суммы фактически уплаченных процентов, но не более чем с 3 млн рублей за весь срок кредита.

Документы на вычет при покупке жилья по ипотечному кредиту не обязательно подавать вместе с заявлением на имущественный вычет, поскольку он также не имеет срока давности, но возврату подлежит вычет за три последних года.

Налоговая декларация подается только за последние три года до момента обращения в ФНС. Если гражданин обращается за вычетом по процентам, то можно вернуть вычет за все года с момента оформления кредита. То есть, если с момента заключения кредитного договора прошло четыре года и больше, то можно получить все проценты, выплаченные банку с начала действия ипотеки, но при подаче налоговых деклараций за последние три года.

За подробной информацией и консультацией рекомендуем обратиться в ответственное ведомство – ФНС по номеру: 8-800-222-22-22 (бесплатно).

Также существует множество федеральных и региональных льготных программ. С их подробным списком и условиями участия вы можете ознакомиться по ссылке: https://xn--h1alcedd.xn--d1aqf.xn--p1ai/catalog/

С

Светлана

06.03.2026, 22:18

Сотрудник организации

07.03.2026, 08:33

Декларацию нужно подавать каждый год.

Для точного расчета рекомендуем обратиться в Федеральную налоговую службу (ФНС):

- по бесплатному номеру: 8-800-222-22-22;

- лично в отделение ФНС по месту жительства или через Личный кабинет налогоплательщика.

Рекомендуем также изучить иные меры поддержки на нашем сайте: https://xn--h1alcedd.xn--d1aqf.xn--p1ai/catalog/

ФР

Фарисович Роберт

05.03.2026, 19:25

Сотрудник организации

05.03.2026, 19:33

Для консультации по вашему вопросу рекомендуется обратиться напрямую в Федеральную налоговую службу (ФНС):

- По бесплатному номеру: 8-800-222-22-22,

- В отделение ФНС по месту жительства.

ОМ

Ольга Михина

03.03.2026, 13:22

Сотрудник организации

03.03.2026, 13:28

Количество возвратов в году не ограничено. Вы можете подавать на вычет столько раз, сколько у вас есть оснований и уплаченного НДФЛ за последние три года. Если вы уже вернули налог за жилье или лечение, проверьте другие доступные категории.

За что еще можно вернуть (кроме жилья и лечения):

- обучение: за собственную учебу, курсы, автошколу или обучение детей.

- фитнес и спорт: за абонементы в спортзал или секции для себя и детей (если организация входит в перечень Минспорта).

- инвестиции (ИИС): если у вас открыт индивидуальный инвестиционный счет, можно вернуть 13% от суммы взносов.

- стандартные вычеты: на детей или если вы относитесь к льготным категориям (инвалиды, ветераны и др.).

- страхование и пенсия: за взносы по договорам добровольного пенсионного страхования или страхования жизни (от 5 лет).

- благотворительность: до 25% от годового дохода, если вы жертвовали деньги официальным фондам.

Каждый случай индивидуален, для точного расчета рекомендуем обратиться в Федеральную налоговую службу (ФНС):

- по бесплатному номеру: 8-800-222-22-22;

- лично в отделение ФНС по месту жительства или через Личный кабинет налогоплательщика.

М

Мария

02.03.2026, 18:21

Сотрудник организации

02.03.2026, 18:33

Пенсионеры (включая тех, кто получает пенсию по инвалидности) имеют право перенести остаток вычета на три года, предшествующих году покупки.

Поскольку каждый случай индивидуален, для точного расчета рекомендуем обратиться в Федеральную налоговую службу (ФНС):

- по бесплатному номеру: 8-800-222-22-22;

- лично в отделение ФНС по месту жительства или через Личный кабинет налогоплательщика.

КЛ

Кристина Л

02.03.2026, 05:04

Сотрудник организации

02.03.2026, 08:50

Если речь идет о приобретении жилья в строящемся доме, то право на вычет возникает только после подписания акта-приема передачи или иного документа о передаче объекта долевого строительства застройщиком, но обратиться за вычетом можно после оформления права собственности на этот объект недвижимости. При этом, подать заявление можно на все уплаченные проценты.

Вернуть налог можно только с момента возникновения права на вычет. Это значит, что за предыдущие годы деньги получить нельзя.

Поскольку каждый случай индивидуален, для точного расчета рекомендуем обратиться в Федеральную налоговую службу (ФНС):

- по бесплатному номеру: 8-800-222-22-22;

- лично в отделение ФНС по месту жительства или через Личный кабинет налогоплательщика.

Рекомендуем также изучить иные меры поддержки на нашем сайте: https://xn--h1alcedd.xn--d1aqf.xn--p1ai/catalog/

ЮП

Юлия П

01.03.2026, 09:54

Сотрудник организации

01.03.2026, 10:07

Как официально трудоустроенный пенсионер, вы имеете право на имущественный налоговый вычет.

У вас есть возможность вернуть налог не только за текущий период, но и за три года, предшествующих году покупки недвижимости.

Например, если вы купили жилье в 2026 году, вы можете подать декларации за 2025, 2024 и 2023 годы (при условии, что в этот период у вас был официальный доход).

Оформить налоговый вычет можно:

- В текущем году: через работодателя (сразу после получения права на вычет).

- За прошлые периоды: через налоговую службу.

Поскольку каждый случай индивидуален, для точного расчета рекомендуем обратиться в Федеральную налоговую службу (ФНС):

- по бесплатному номеру: 8-800-222-22-22;

- лично в отделение ФНС по месту жительства или через Личный кабинет налогоплательщика.

Дополнительно рекомендуем ознакомиться с другими льготами для пенсионеров в нашей статье:

спроси.дом.рф/instructions/kakie-lgoty-polozheny-pensioneram

АП

Артур П

28.02.2026, 09:31

Сотрудник организации

28.02.2026, 09:38

Для объектов, право собственности на которые было оформлено до 1 января 2014 года, действовало правило «один объект — один вычет».

Если купили квартиру, дом или участок до 01 января 2014 года, то получить имущественную налоговую льготу можно один раз в жизни и только по одному объекту.

Если вы получили вычет по жилью, приобретенному до 2014 года, остаток неиспользованного лимита «сгорает» и не может быть перенесен на другие объекты недвижимости.

Важно отметить, что если воспользовались правом на имущественный вычет при покупке до 2014 года, то при покупке другого жилья в ипотеку после 1 января 2014 года можно получить вычет по кредитным процентам.

Каждый случай рассматривается индивидуально.

Для консультации конкретно по вашему случаю рекомендуется обратиться напрямую в Федеральную налоговую службу (ФНС):

- По бесплатному номеру: 8-800-222-22-22,

- В отделение ФНС по месту жительства.

АЮ

Альбина Юдина

28.02.2026, 09:21

Сотрудник организации

28.02.2026, 09:27

Право на получение вычета возникает после подписания акта-приема передачи.

Обратиться за вычетом можно после регистрации права собственности на недвижимость в ЕГРН.

Оформить имущественный вычет можно:

- до окончания календарного года (через работодателя), в котором возникло право на вычет;

- в последующих налоговых периодах (в налоговом органе, либо через работодателя).

Вернуть налог можно только с момента возникновения права на вычет. Это значит, что за предыдущие годы деньги получить нельзя.

При этом, налоговый вычет можно оформить за три предыдущих года с момента обращения в Федеральную налоговую службу (ФНС).

Для точного расчёта и консультации рекомендуется обратиться напрямую в ФНС:

- По бесплатному номеру: 8-800-222-22-22

- В отделение по месту жительства.

СТ

Стражнова Тамара Витальевна

27.02.2026, 12:09

Сотрудник организации

27.02.2026, 12:14

Налоговый вычет могут получить налогоплательщики, уплачивающие НДФЛ по ставке 13%. Таким образом. если самозанятый не уплачивает данный налог, то возврат сделать не получится.

При покупке готового жилья право на получение вычета возникает у покупателя сразу же после того, как он оформит объект недвижимости в собственность (то есть при регистрации прав на недвижимость в ЕГРН).

Если же речь идет о приобретении жилья в строящемся доме, то право на вычет возникает только после подписания акта-приема передачи или иного документа о передаче объекта долевого строительства застройщиком, но обратиться за вычетом можно после оформления права собственности на этот объект недвижимости.

Оформить имущественный вычет можно:

- до окончания календарного года (через работодателя), в котором возникло право на вычет;

- в последующих налоговых периодах (в налоговом органе, либо через работодателя).

Вернуть налог можно только с момента возникновения права на вычет. Это значит, что за предыдущие годы деньги получить нельзя.

При этом, налоговый вычет можно оформить за три предыдущих года с момента обращения в Федеральную налоговую службу (ФНС).

Для точного расчёта и консультации рекомендуется обратиться напрямую в ФНС:

- По бесплатному номеру: 8-800-222-22-22

- В отделение по месту жительства.

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят