07.05.2025

Налог с продажи недвижимости

Налог с продажи недвижимости платит продавец при реализации жилья, земельного участка и другого недвижимого имущества. С 2025 года доходы облагаются налогом по прогрессивной шкале. В статье разбираемся, что изменилось, в каких случаях нужно платить налог с продажи, в каких — нет, и куда обращаться, чтобы уменьшить сумму с помощью налогового вычета.

В этой инструкции:

В каких случаях нужно платить налог с доходов от продажи недвижимости

При продаже квартиры, дома, дачи, гаража, машиноместа, земельного участка, коммерческой недвижимости или любой другой недвижимости или доли в ней бывшие владельцы обязаны заплатить налог с полученного дохода (НДФЛ). Это надо сделать, если имущество находится в собственности меньше минимального срока владения (3 или 5 лет в зависимости от ситуации).

В 2025 году в России заработала прогрессивная шкала на доходы физических лиц (НДФЛ), изменения затронули и сделки с недвижимостью. С 1 января 2025 года вводится дополнительная ставка налогообложения — 15%?Федеральный закон от 12.07.2024 № 176-ФЗ.

При сделках с недвижимостью необходимо уплатить налог от прибыли по шкале:

13% — с дохода до 2,4 млн рублей

15% — с дохода выше 2,4 млн рублей

30% — для нерезидентов

Оплачивая налог, бывший собственник вправе использовать налоговый вычет, который позволяет уменьшить сумму, с которой уплачивается налог за продажу недвижимости, на 1 млн рублей?п. 2.1 ст. 220 НК РФ.

Справочно

Налоговым резидентом является гражданин, который находился на территории России не менее 183 дней в течение 12 месяцев подряд. При этом за 12 месяцев можно выезжать за пределы России, но суммарное количество дней внутри страны должно быть не менее 183.

Налог при продаже недвижимости не уплачивается, если:

истек минимальный срок владения (3 или 5 лет)

недвижимость стоит менее 1 млн рублей

цена продажи равна стоимости покупки или ниже, но не менее 70% кадастровой стоимости

в семье двое и более детей (при соблюдении условий)

Подробнее о кадастровой стоимости — читайте в статье.

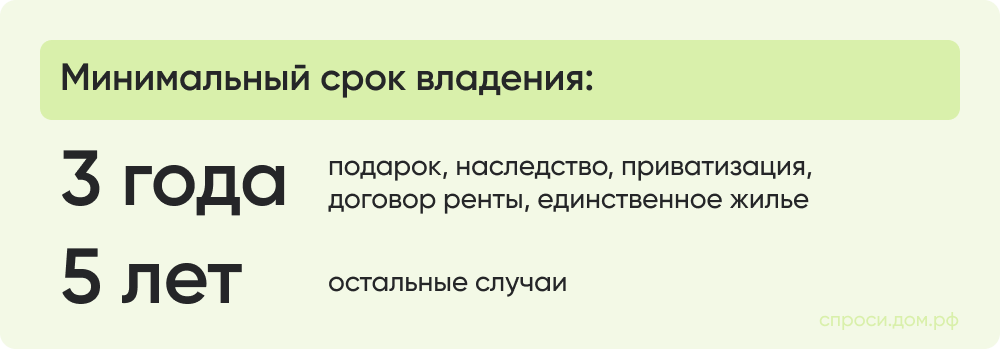

Что такое минимальный срок владения

Это срок, после завершения которого можно продать недвижимость без уплаты налога?В соответствии с п. 3 ст. 217.1 Налогового кодекса РФ. Он составляет 3 года в случаях, если недвижимость:

получена в подарок от члена семьи или близкого родственника

получена в наследство

была приватизирована

приобретена по договору ренты

является единственным жильём

Справочно

Близкими родственниками?В соответствии со ст. 14 Семейного кодекса РФ считаются: родители и дети, бабушки, дедушки и внуки, полнородные и неполнородные братья и сестры

В остальных случаях для продажи недвижимости без уплаты налога необходимо подождать 5 лет.

По общему правилу, срок владения отсчитывается с момента государственной регистрации недвижимости в ЕГРН.

Если недвижимость находилась в вашей собственности больше минимального срока, подавать налоговую декларацию после продажи квартиры не требуется

Региональные отличия и понижающий коэффициент

В регионах может быть установлен иной минимальный срок владения недвижимостью. Так, минимальный срок владения имуществом в субъектах РФ:

Амурская область — 3 года

Астраханская область — 3 года

Республика Алтай — 3 года

Ставропольский край — 3 года

Иркутская область — 3 года

Магаданская область — 3 года

Посмотреть полный список регионов, где устанавливается иной срок, можно на странице.

Также с 2025 года регионы могут увеличивать коэффициент, который применяется к оценке налоговой базы при продаже имущества:

- Раньше (до 2025 года):

Действовал понижающий коэффициент. Если вы продавали недвижимость дешевле кадастровой стоимости, налог считали не с реальной стоимости продажи, а с 70% от кадастровой стоимости.

- Сейчас (с 2025 года):

Регионы получили право повышать коэффициент до 100% от кадастровой стоимости. То есть теперь субъекты РФ могут сами решать, как владельцы недвижимости будут уплачивать налог — с полной кадастровой стоимости или с учетом понижающего коэффициента.

После нововведений не будет смысла продавать недвижимость ниже стоимости по кадастру, поскольку налог рассчитают от кадастровой стоимости, даже если в договоре купли-продажи указана меньшая сумма.

Пример

С 1 января 2025 года в Петербурге отменен понижающий коэффициент для налогового расчета. При продаже недвижимости сравнят разницу между кадастровой и рыночной стоимостью — налог возьмут с суммы, которая больше

До единицы понижающий коэффициент с 1 января 2025 года подняли:

Татарстан

Краснодарский край

Крым

Калининградская область

Архангельская область

Астраханская область

Какое жилье считается единственным

Если на момент продажи квартиры у вас в собственности только одна квартира — жилье признается единственным. Если человек владеет другой квартирой, домом, комнатой или долей в праве собственности супругов — жилье не может быть признано единственным. Минимальный срок владения в этом случае — 3 года. При этом не учитывается жилье, которое было приобретено в течение 90 дней до продажи прежнего.

Например, вы купили квартиру в сентябре 2021 года и продали ее в октябре 2024 года — 3 года минимального срока уже прошло. При этом еще до продажи старого жилья, в августе 2024 года, вы купили новое жилье, куда и собираетесь переехать. В этом случае налог не нужно будет платить, поскольку проданное жилье все еще считается единственным.

Какое жилье считается единственным в совместной собственности супругов

Статус «единственного» жилья определяется отдельно для каждого из супругов. При этом учитывается не только совместное имущество, но и недвижимость, которая находится в личной собственности каждого из них. Налог рассчитывается индивидуально.

В каких случаях семьи с детьми могут не платить налог

Семьи с двумя и более детьми в некоторых случаях полностью освобождаются от необходимости ждать истечения минимального срока для продажи квартиры, согласно закону?Федеральный закон от 29.11.2021 № 382-ФЗ. Введенная Правительством мера соцподдержки способствует улучшению жилищных условий, поскольку деньги, полученные от продажи недвижимости, должны пойти на покупку нового жилья.

Условия:

- в семье должно быть двое и более детей младше 18 лет

- сумма от продажи должна пойти на покупку нового жилья

- кадастровая стоимость проданного жилья не должна превышать 50 млн рублей

- новое жилье должно быть больше по площади (для улучшения жилищных условий семьи)

- на момент сделки в собственности не должно быть более 50% другого жилья, площадь которого больше, чем приобретаемого

Например, семья с детьми после продажи квартиры должна была заплатить 110 000 ₽ НДФЛ, но в этом же году купила более просторную квартиру, поэтому деньги не нужно отдавать в бюджет и можно тратить, как хочется.

При соблюдении всех условий семьям с двумя и более детьми не нужно соблюдать минимальный срок владения недвижимостью.

Как считается минимальный срок при продаже квартиры полученной по реновации

Для квартир, полученных гражданами в Москве по программе реновации, в минимальный срок владения засчитывается период времени, в течение которого у гражданина в собственности была квартира в старом доме?абзац 3 п. 2 ст. 217.1 Налогового кодекса Российской Федерации.

Например, гражданин приобрел в 2013 году квартиру в доме, который попал под реновацию. В 2022 году он получил жилье в новом доме. В этом случае срок владения будет отсчитываться от 2013 года и составит 9 лет.

В Москве с 2017 года реализуется Программа реновации. Цель программы — улучшение качества жизни граждан. Взамен квартир в домах советской застройки москвичи бесплатно получают новое жилье с готовой отделкой в современных новостройках в том же районе.

Как рассчитывается минимальный срок при покупке дополнительной доли в объекте недвижимости

Согласно разъяснениям Минфина России?Письмо Минфина России от 21.06.2021 N 03-04-05/48709, если в собственности гражданина уже находится доля в объекте недвижимости, и он приобретает еще одну долю или объект оказывается в его собственности целиком, то минимальный срок для него рассчитывается с момента приобретения первой доли?см., например, Письмо Минфина России от 21.06.2021 N 03-04-05/48709.

Такие ситуации случаются, когда недвижимость приобретают по частям — долями, например в случаях смерти одного из супругов, тогда его доля переходит другому по наследству.

Приведем пример. Если сначала семья купила 50% в трехкомнатной квартире, а после выкупила вторую половину у родителей мужа или жены, которые съезжают в новое жилье, то срок владения для исчисления налога будет рассчитан по сроку покупки первой доли.

Как рассчитывается минимальный срок в случае продажи квартиры, купленной по ДДУ

Если квартира была приобретена в строящемся доме по договору участия в долевом строительстве (ДДУ), отсчет минимального срока владения начинается с момента полной оплаты по договору. То есть застройщик должен получить всю сумму, указанную в договоре. Это необходимо подтвердить платежными документами.

Если вы покупаете квартиру с помощью ипотеки, правила не меняются. Поскольку в этом случае вы также полностью оплачиваете сумму квартиры или дома по договору, но используете средства, полученные от банка.

Нужно ли подавать налоговую декларацию, если минимальный срок владения закончился

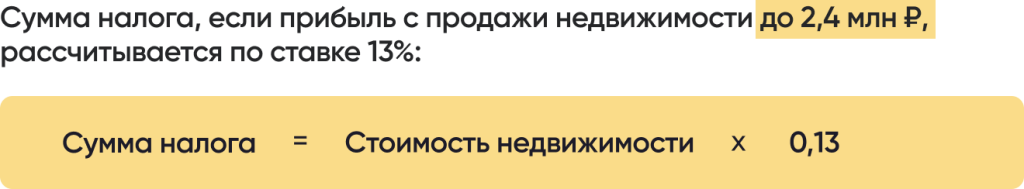

Налоговая база рассчитывается от прибыли — разницы между ценой продажи и первоначальной стоимостью, а не с полной суммы сделки:

если прибыль с продажи недвижимости до 2,4 млн ₽, ставка составит 13%

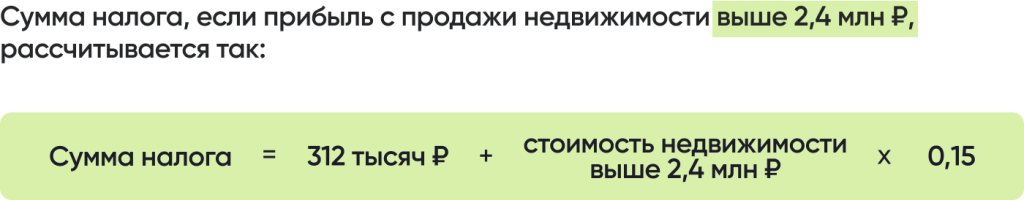

если прибыль больше 2,4 млн ₽, налог считается по формуле: 312 000 ₽ + 15% от прибыли, которая превышает порог в 2,4 млн ₽

Законом предусматривается имущественный налоговый вычет в размере до 1 млн ₽, который снижает сумму продажи, а налог платится с полученной разницы?НК РФ Статья 220 Имущественные налоговые вычеты.

Пример расчета. Прибыль от продажи квартиры в 2023 году составила 2 300 000 ₽. Кадастровая стоимость на 1 января года, когда имущество продавалось, составила 4 100 000 ₽. Минимальный срок владения не истек, поэтому собственник должен заплатить налог.

Налог за продажу рассчитывается с учетом понижающего коэффициента, установленного в регионе, например, в городе собственника имущества он все еще равен 0,7. Кадастровая стоимость квартиры с учетом коэффициента будет равна: 4 100 000 × 0,7 = 2 870 000 ₽.

Поскольку доход от продажи меньше кадастровой стоимости (с учетом понижающего коэффициента), налоговая база составит: 2 870 000 ₽.

Собственник также вправе оформить имущественный налоговый вычет в размере 1 000 000 ₽.

Тогда налоговая выплата будет рассчитывается так:

(2 870 000 ₽ – 1 000 000 ₽) × 13%= 243 100 ₽

Рассмотрим второй пример. Собственник в апреле 2025 года продал квартиру за 10 млн ₽, которую купил в 2023-м году за 7 млн ₽. Минимальный срок владения не истек, поэтому придется заплатить налог, однако налоговый вычет ранее уже был использован на другую недвижимость, поэтому снизить налоговую нагрузку не получится.

Имущественный вычет при продаже квартиры в отличие от вычета, связанного с приобретением жилья, можно применять неограниченно, но с учетом ограничения предельного размера имущественного налогового вычета (не больше 1 млн рублей) в налоговом периоде (1 календарный год).

Оформить вычет по 1 млн рублей за каждую сделку в течение одного года нельзя.

Например, если вы продаете две квартиры, вычет размером 1 млн рублей можно было бы применить только к одной квартире, а при продаже второй необходимо было бы заплатить налог с полной стоимости.

Прибыль составила: 10 млн – 7 млн = 3 млн ₽, что больше лимита 2,4 млн на 600 тысяч ₽, поэтому часть налога будет рассчитана по повышенной ставке 15%:

600 тысяч ₽ × 15% + 312 тысяч ₽ = 402 тысячи ₽

Важно

Налоговая нагрузка рассчитывается от суммы прибыли, как разница между ценой продажи и первоначальной стоимостью приобретения, а не с полной суммы сделки

Сумма налога, если прибыль с продажи недвижимости до 2,4 млн ₽, рассчитывается по ставке 13%:

Сумма налога, если прибыль с продажи недвижимости выше 2,4 млн ₽, рассчитывается так:

Как уменьшить сумму налогов

Вариант 1. Подождите истечение минимального срока владения

Это позволит не платить налог и избавиться от необходимости подавать документы в ФНС.

Вариант 2. Воспользоваться налоговым вычетом

Имущественный вычет позволяет уменьшить сумму, с которой уплачивается налог, на 1 млн рублей (при продаже квартир, комнат, домов, садовых домов, земельных участков) или на 250 тысяч рублей (при продаже нежилых помещений, гаражей).

Пример

Вы унаследовали квартиру и сразу же решили продать ее за 4 млн ₽. При этом собственник покупал квартиру за 3,5 млн ₽. В этом случае прибыль составит разницу — 500 тысяч ₽. Налог, который необходимо заплатить: 500 тысяч ₽ × 13% = 65 тысяч ₽.

Приложив к налоговой декларации заявку на оформление налогового вычета, если вы им не пользовались на другое имущество в этом году, можно снизить сумму в пределах лимита (до 1 млн ₽ в одном календарном году).

Получается, налог с продажи платить будет не нужно.

Вариант 3. Учтите расходы на покупку жилья

После покупки недвижимости в ипотеку или без нее вы можете вернуть часть денег, оформив налоговый вычет. Если учесть расходы на покупку, можно снизить налоговую нагрузку, если сделка была совершена недавно. Чтобы рассчитать сумму, воспользуйтесь нашим калькулятором.

Например, Василий приобрел квартиру за 2 млн рублей, но спустя год продал ее за 3 млн рублей. Прибыль — 1 млн рублей, меньше 2,4 млн рублей, поэтому налог рассчитывается по ставке 13%. При подаче налоговой декларации он приложил документы, которые подтверждали факт покупки, что позволило ему снизить налоговую нагрузку до 130 тысяч рублей.

Обратите внимание: если вы приобрели жилье у своей сестры, вы считаетесь взаимозависимыми родственниками, согласно закону?НК РФ Статья 105.1. Поэтому налоговую льготу за покупку квартиры у сестры получить нельзя?НК РФ Статья 220.

Взаимозависимыми лицами считаются:

супруги

родители (усыновители)

опекуны и попечители

дети

братья и сестры

Вариант 4. Учесть расходы дарителя или наследодателя

Если получили квартиру в дар или в наследство от близкого родственника, его расходы на приобретение жилья тоже можно учесть для снижения налоговой нагрузки.

Если договор дарения был заключен между близкими родственниками, декларацию в налоговую подавать не нужно. Все сделки проходят через нотариуса, который проверяет достоверность документов и родство, если имущество дарят близкие родственники.

Доходы от продажи имущества, полученного в дар или по наследству, могут быть уменьшены на сумму, с которой ранее был уплачен налог при приобретении имущества, или на расходы дарителя на его приобретение, если они ранее не были учтены им для снижения налогообложения?НК РФ Статья 220.

Рассмотрим пример. В 2022 году Алисе подарили квартиру родители. Через два года она решила ее продать и купить жилье побольше. Несмотря на то, что собственные деньги Алиса не вложила в покупку, она может подтвердить расходы родителей, приложив договор купли-продажи квартиры и договор дарения. Сумма налога уменьшится так же, как и у Василия из предыдущего примера.

Важно

Для тех, кто продает недвижимость после 1 января 2025 года, декларацию необходимо будет подать до 30 апреля 2026 года, а налог заплатить до 15 июля 2026 года. Если продали жилье в 2024 году, декларацию нужно подать до конца апреля 2025 года.

Как рассчитать налог, если недвижимость продана дешевле кадастровой стоимости

Если вы продали жилье дешевле кадастровой стоимости, то все равно придется заплатить налог от суммы равной 70% кадастровой стоимости или выше (в зависимости от регионального коэффициента). Если продаете квартиру, кадастровая стоимость которой 2 млн рублей за 1,2 млн рублей, сумма, с которой придется заплатить налог, будет рассчитана следующим образом: 2 млн рублей * 0,7 = 1,4 млн рублей, если в вашем регионе понижающий коэффициент равен 0,7.

Какова процедура уплаты налога на недвижимость и какие потребуются документы

Шаг 1. Собрать документы:

- паспорт

- договор

купли-продажи - расписку или банковскую выписку, подтверждающую денежный перевод

- выписка из ЕГРН

- другие документы, подтверждающие факт приобретения продаваемой квартиры

Шаг 2. Подать налоговую декларацию по форме

Подать декларацию нужно до 30 апреля следующего года за тем, когда был продан объект недвижимости. Если минимальный срок владения прошел, подавать декларацию и платить налог с продажи не нужно.

Как заполнить декларацию 3-НДФЛ можно прочитать в нашей инструкции.

Шаг 3. После проверки документов вам будет начислен налог, который можно оплатить через любой банк или с помощью личного кабинета налогоплательщика. Также можно воспользоваться сервисом «Уплата налогов физических лиц».

Оплатить налог необходимо до 15 июля того же года. Если квартира была продана в 2025 году, декларацию нужно подать до 30 апреля 2026 года, а налог заплатить до 15 июля 2026 года.

Как рассчитывается налог с продажи недвижимости для нерезидентов

Если вы не являетесь налоговым резидентом России, то налог с продажи недвижимости, которая находилась в собственности меньше минимального срока владения, будет составлять 30% от суммы продажи по договору?НК РФ Статья 224. При этом нерезиденты не могут применить налоговый вычет, поскольку вычеты доступны лишь резидентам РФ.

При этом нерезидент может не платить налог, если продаваемая недвижимость находилась в собственности более 5 лет.

Справочно

Налоговым резидентом является гражданин, который находился на территории России 183 дня и больше за последние 12 месяцев подряд.

Что будет, если не заплатить налог

Если вы вовремя не подали налоговую декларацию, штраф составит 5% от суммы налога, который надо заплатить, за каждый месяц просрочки?Статья 119 НК РФ. При этом штраф не может быть более 30% от суммы налога и менее 1 тысячи рублей.

Обратите внимание: если вы умышленно решили не уплачивать налог, то есть пытались скрыть сделку, штраф возрастает до 40%?НК РФ Статья 122.

Если же вы правильно и вовремя заполнили декларацию, но не заплатили налог в указанный срок, то на долг в этом случае будут начислены пени, но штрафы не применяются.

Требуется консультация по налогам с продажи недвижимости? Обратитесь в Консультационный Центр ДОМ.РФ!

1443 комментария

Сначала новые

ЛФ

Лилия Фазылова

08.05.2025, 07:52

Сотрудник организации

08.05.2025, 09:09

Срок, после завершения которого можно продать недвижимость без уплаты налога составляет 3 года в случаях, если собственность получена в подарок, унаследована от близкого родственника, приобретена по договору ренты, была приватизирована или является единственным жильем.

Общий срок в иных случаях составляет 5 лет. Если срок прошел, то платить налог не нужно.

Каждый случай нужно рассматривать индивидуально. За подробной информацией и расчетом рекомендуем обращаться в ФНС по номеру 8-800-222-22-22 (бесплатно).

ИИ

Ихин Ирек

03.05.2025, 06:26

Сотрудник организации

03.05.2025, 08:27

ЕП

Екатерина Пучкина

02.05.2025, 12:42

Сотрудник организации

02.05.2025, 12:54

ЕП

Екатерина Пучкинв

02.05.2025, 13:26

Сотрудник организации

02.05.2025, 13:43

ВИ

Виктория Ивановна Лихачева

02.05.2025, 02:33

Сотрудник организации

02.05.2025, 08:40

При продаже любой недвижимости (квартиры, жилого дома, земельного участка, гаража и др.) бывшие владельцы обязаны заплатить налог с полученного дохода, если она находится у них собственности меньше минимального срока владения.

Минимальный срок для освобождения от налога составляет 3 года, если собственность является единственным жильем.

Уменьшить свои доходы от продажи недвижимого имущества можно на сумму имущественного налогового вычета. Он предоставляется в размере 1 000 000 руб., при продаже жилых домов

За подробным разъяснением и расчётом именно по вашей ситуации рекомендуем обращаться в ответственное ведомство – Федеральную налоговую службу по номеру: 8-800-222-22-22 (бесплатно).

ОЗ

Оксана Зуйкова

29.04.2025, 22:01

Сотрудник организации

30.04.2025, 09:10

При продаже любой недвижимости (квартиры, жилого дома, земельного участка, гаража и др.) бывшие владельцы обязаны заплатить налог с полученного дохода, если она находится у них собственности меньше минимального срока владения.

Минимальный срок для освобождения от налога составляет 3 года, если собственность является единственным жильем.

Уменьшить свои доходы от продажи недвижимого имущества можно на сумму имущественного налогового вычета. Он предоставляется в размере 1 000 000 руб., при продаже жилых домов

За подробным разъяснением и расчётом именно по вашей ситуации рекомендуем обращаться в ответственное ведомство – Федеральную налоговую службу по номеру: 8-800-222-22-22 (бесплатно).

ВД

Вячеслав Дорохин

29.04.2025, 14:39

Сотрудник организации

29.04.2025, 14:46

ММ

Мелик Мартунович Степанян

29.04.2025, 06:47

Сотрудник организации

29.04.2025, 08:59

Срок, после завершения которого можно продать недвижимость без уплаты налога составляет 3 года в случаях, если собственность получена в подарок, унаследована от близкого родственника, приобретена по договору ренты, была приватизирована или является единственным жильем. Общий срок в иных случаях составляет 5 лет.

При продаже недвижимости до истечения минимального срока владения необходимо заплатить налог по ставке 13 % от дохода.

Каждый случай нужно рассматривать индивидуально. За подробной информацией и расчетом рекомендуем обращаться в ФНС по номеру 8-800-222-22-22 (бесплатно).

МК

Марина Козлова

28.04.2025, 12:37

Сотрудник организации

28.04.2025, 12:50

АИ

Анастасия Иванова

28.04.2025, 01:57

Сотрудник организации

28.04.2025, 08:50

ЕГ

Елена Грозина

27.04.2025, 21:42

Сотрудник организации

28.04.2025, 08:37

Если в собственности гражданина на момент продажи находится только одно жилое помещение, то оно признается единственным. Минимальный срок владения в этом случае будет составлять 3 года.

За подробным разъяснением именно по вашей ситуации рекомендуем обращаться в ответственное ведомство – ФНС по номеру: 8-800-222-22-22 (бесплатно).

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят