21.04.2023

Как получить налоговый вычет за обучение?

Если вы оплачивали собственное обучение или образование детей, то можете вернуть 13% от уплаченной суммы в виде налогового вычета. В этой статье мы расскажем, как оформить налоговый вычет и какие понадобятся документы.

В этой инструкции:

Кто может получить налоговый вычет?

Налоговый вычет может получить любой человек, который является налоговым резидентом Российской Федерации и платит подоходный налог. Например, если вы получаете зарплату, то работодатель отчисляет за вас 13% в качестве налога на доходы физических лиц (НДФЛ) ежемесячно.

Справочно:

Налоговым резидентом признается гражданин, в том числе иностранец, который пребывал на территории России 183 дня и больше в течение последних 12 месяцев подряд.

Кто не может получить вычет?

Вычет не могут оформить граждане, которые не платят НДФЛ по ставке 13%. В том числе следующие категории граждан:

- Неработающие граждане – они не получают зарплату, поэтому не платят НДФЛ. В том числе граждане, находящиеся в декретном отпуске, отпуске по уходу за ребёнком, неработающие студенты и пенсионеры;

- Индивидуальные предприниматели и самозанятые – в большинстве случаев они платят налог по сниженной ставке. Исключением будут ИП, которые не перешли на упрощенную или другую систему налогообложения, и самозанятые и ИП, которые работают по найму. Эти граждане смогут получить вычет, потому что часть их дохода облагается НДФЛ;

- Нерезиденты РФ.

НДФЛ должен быть уплачен именно за тот год, за который вы хотите оформить вычет. То есть если вы за конкретный год у вас не было доходов, то и вычет вы получить не сможете, даже если потратили часть сбережений на образование.

За какое обучение можно вернуть 13%?

Вычет можно получить если вы оплатили образовательные услуги:

в российских образовательных организациях, у которых есть лицензия на образовательную деятельность;

в иностранных организациях, если есть подтверждение статуса и права на ведение образовательной деятельности;

у индивидуального предпринимателя. Он также должен иметь лицензию на образовательную деятельность, если привлекает педагогов для обучения. Если же он оказывает образовательные услуги самостоятельно, то необходимо чтобы в Едином реестре индивидуальных предпринимателей была запись о том, что он ведет образовательную деятельность.

Организации могут быть как государственными или муниципальными, так и частными. Например, это может быть детский сад, школа, колледж, вузы и ссузы и даже автошколы или школы иностранных языков, если они имеют соответствующую лицензию.

Также для получения вычета за собственное образование не важна форма обучения, если образовательная организация соответствует требованиям. Вернуть 13% можно, если вы оплатили очное или заочное обучение, а также учились на онлайн-курсах.

Можно ли получить налоговый вычет за обучение родственников?

Вычет можно получить в том числе, если вы оплачивали лечение:

- Детей (в том числе, если обучение ребенка оплачивал другой супруг);

- Братьев и сестер в возрасте до 24 лет;

- Супруга или супруги (только начиная с 2024 года).

Получить вычет за их обучение можно, только если они не достигли возраста 24 лет, и учатся по очной форме. Сумма вычета в этом случае будет составлять не больше 6 500 рублей.

Отдельно рассчитывается вычет, если вы оплатили обучение:

- Детей в возрасте до 24 лет (в том числе, если обучение ребенка оплачивал другой супруг);

- Подопечных в возрасте до 18 лет.

Они также должны обучаться очно, однако сумма вычета в этом случае будет составлять не больше 6,5 тыс. рублей за 2021, 2022 и 2023 годы и не больше 14,3 тыс. рублей в год начиная с 2024 года на каждого ребенка и подопечного.

Если вы оплатили обучение других родственников, например, родителей, то вычет получить нельзя.

В каком размере можно получить налоговый вычет за обучение?

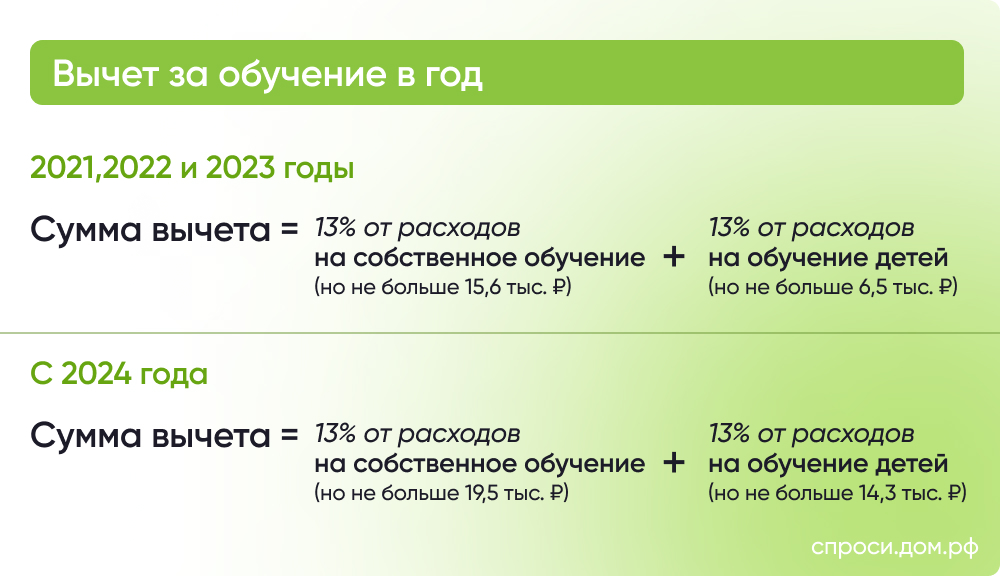

Максимальный размер вычета зависит от того, кто учился и когда было оплачено обучение.

За 2021, 2022 и 2023 годы максимально можно вернуть до 15,6 тыс. рублей в год, если расходы за этот год составили 120 тыс. рублей и больше. За обучение каждого ребенка вычет рассчитывается отдельно поэтому можно вернуть еще до 6,5 тыс. рублей в год на каждого, если расходы составили 50 тыс. рублей и больше.

Начиная с 2024 года размер социальных вычетов увеличивается. С этого года максимально можно будет вернуть 19,5 тыс. рублей в год за собственное обучение, обучение супруга, братьев и сестёр, если расходы составят 150 тыс. рублей и больше. А за обучение каждого ребенка в год можно будет вернуть до 14,3 тыс. рублей при сумме расходов от 110 тыс. рублей.

Вернуть вычет можно только за тот год, в котором проводилась оплата. Если вы сразу оплатили обучение за несколько лет, и сумма в целом составила больше 120 или 150 тыс. рублей, вернуть все равно можно будет только 15,6 тыс. или 19,5 тыс. рублей за этот год. Перенести остаток на следующий год нельзя, поэтому при возможности стоит разделить оплату за обучение, например, по семестрам и получать вычет в течение нескольких лет.

Какие документы понадобятся для получения налогового вычета за обучение?

Для того, чтобы оформить налоговый вычет понадобятся следующие подтверждающие документы:

копия договора на обучение, если он заключался;

копия лицензии образовательной организации, если она не указана в договоре, или договора нет;

копии платежных документов (квитанций, кассовых чеков, приходные кассовые ордера и другие).

Если вы оплачиваете не собственное обучение, то дополнительно необходимо предоставить подтверждение родственных отношений:

копии свидетельства о рождении детей;

документ, подтверждающий очную форму обучения (справка из образовательной организации);

подтверждение опеки или попечительства (если вы оплатили образование подопечных).

Какие есть способы получения налогового вычета за обучение?

Оформить налоговый вычет можно несколькими способами.

Способ 1. Получение вычета через работодателя

Изначально необходимо подать заявление и подтверждающие документы в налоговую по месту жительства. Это можно сделать и через личный кабинет налогоплательщика. Не позднее, чем через 30 календарных дней налоговая направит уведомление и подтверждение права на вычет вам и работодателю.

Получив уведомление от налоговой можно написать заявление на вычет и отнести его в бухгалтерию. Из ближайшей зарплаты работодатель уже не будет удерживать НДФЛ, пока не наберётся вся сумма вычета.

Если ваша организация применяет специальный налоговый режим – автоматизированную упрощенную систему налогообложения – то вычеты она не предоставляет?ч. 1 ст. 17 Федерального закона от 25 февраля 2022 года № 17-ФЗ. В этом случае можно воспользоваться способом получения вычета через налоговую.

Способ 2. Оформление вычета в личном кабинете налогоплательщика

Личным кабинетом может воспользоваться каждый. Для этого достаточно иметь подтвержденную учетную запись на портале Госуслуги. Оформить вычет этим способом можно по окончании календарного года, в котором возникли вопросы.

Оформить налоговый вычет можно, заполнив декларацию 3-НДФЛ. Для этого в личном кабинете налогоплательщика есть специальная форма.

Способ 3. Подача декларации 3-НДФЛ в налоговую

Подать декларацию, заявление и подтверждающие документы можно и лично в отделении Федеральной налоговой службы России, через МФЦ или по почте. Дальше порядок рассмотрения будет таким же, как и при подаче заявление через личный кабинет. Этот способ также доступен по окончании календарного года.

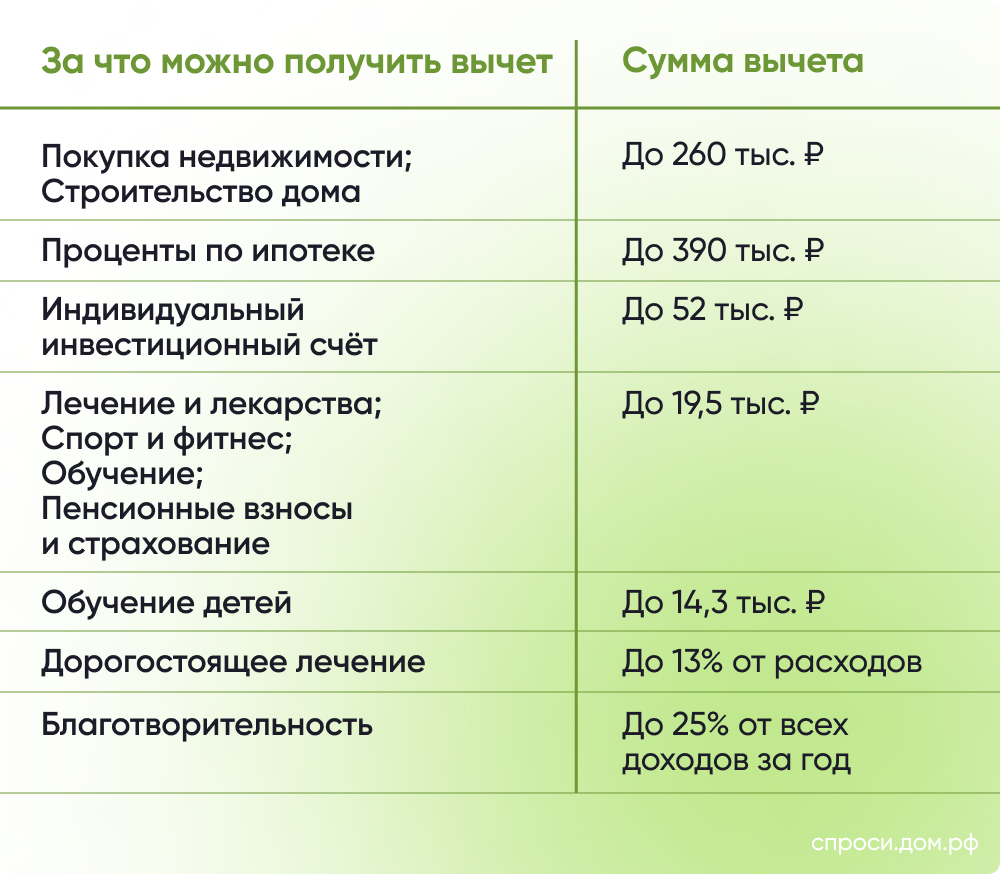

Можно ли получить другие налоговые вычеты?

Если за год у вас было достаточно доходов, то вы можете воспользоваться и другими видами вычетов, в том числе стандартным вычетом на детей, инвестиционным или имущественным вычетом.

Также, если за год вы потратили на обучение меньше 120 иил 150 тыс. рублей в зависимости от года, вы можете получить остаток социального вычета за расходы на лечение или спорт. В совокупности вычет не может превышать 15 600 рублей – 13% от расходов на образование, лечение, спорт или фитнес вместе.

13 комментариев

Сначала новые

ВИ

Влад и Мир

05.03.2025, 11:03

СК

Сергей Кошелев

11.01.2025, 22:51

НВ

Налоговый вычет

11.01.2025, 22:55

Сотрудник организации

12.01.2025, 08:31

Налоговый вычет может получить любой человек, который является налоговым резидентом Российской Федерации и платит подоходный налог. Например, если вы получаете зарплату, то работодатель отчисляет за вас 13% в качестве налога на доходы физических лиц (НДФЛ) ежемесячно.

Вычет можно получить если вы оплатили образовательные услуги:

- в российских образовательных организациях, у которых есть лицензия на образовательную деятельность,

- в иностранных организациях, если есть подтверждение статуса и права на ведение образовательной деятельности,

- у индивидуального предпринимателя.

Статья носит ознакомительный характер.

За подробной информацией и расчетом рекомендуем обращаться в ФНС.

ВИ

Влад и Мир

05.03.2025, 10:58

ЕЧ

Екатерина Черникова

30.11.2024, 23:25

Сотрудник организации

01.12.2024, 08:51

ВИ

Влад и Мир

05.03.2025, 10:55

ДВ

Дмитрий Виноградов

05.10.2024, 07:44

Сотрудник организации

05.10.2024, 08:47

Информацию по данному вопросу рекомендуем уточнить в ФНС.

ВИ

Влад и Мир

05.03.2025, 10:54

ЦЛ

Цирульникова Людмила

25.02.2024, 02:45

Сотрудник организации

25.02.2024, 09:04

Максимальный размер вычета зависит от того, кто учился и когда было оплачено обучение.

За 2021, 2022 и 2023 годы максимально можно вернуть до 15,6 тыс. рублей в год, если расходы за этот год составили 120 тыс. рублей и больше. За обучение каждого ребенка вычет рассчитывается отдельно поэтому можно вернуть еще до 6,5 тыс. рублей в год на каждого, если расходы составили 50 тыс. рублей и больше.

Также по данному вопросу рекомендуем обратиться в ФНС. Они проверят документы и предоставят решение.

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят