Опубликовано 12.01.2026

Как получить налоговый вычет за обучение

Если оплачивали собственное обучение или образование детей, можете вернуть часть уплаченных денег виде налогового вычета. В статье расскажем, как оформить налоговый вычет и какие понадобятся документы.

В этой инструкции:

Какие социальные налоговые вычеты бывают

Социальные налоговые вычеты — сумма, которую гражданин может вернуть за расходы на социальные нужды (лечение, спорт, обучение) в рамках установленного законом лимита?НК РФ Статья 219. Право на вычет действует три года.

Справочно

Социальный вычет — способ перераспределения налогов в пользу самого человека

Социальный вычет можно получить по расходам:

за благотворительность

собственное обучение, а также обучение детей, супруга(-и), подопечных, братьев и сестер

лечение, в том числе дорогостоящее (также лечение супруга(-и), родителей, детей и подопечных)

покупку лекарств

взносы на негосударственное пенсионное страхование

накопительную часть пенсии

страхование жизни

добровольное медицинское страхование (ДМС)

прохождение независимой оценки квалификации

занятия спортом, а также расходы за детей

Государство поощряет такие расходы, поскольку это дополнительно мотивирует людей следить за здоровьем, качеством жизни и уровнем образования, тем самым повышая социальный капитал общества в целом.

В конечном итоге это положительно сказывается на рынке труда и устойчивости страны, ведь чем более здоровое и образованное общество, тем больше положительного экономического капитала оно производит.

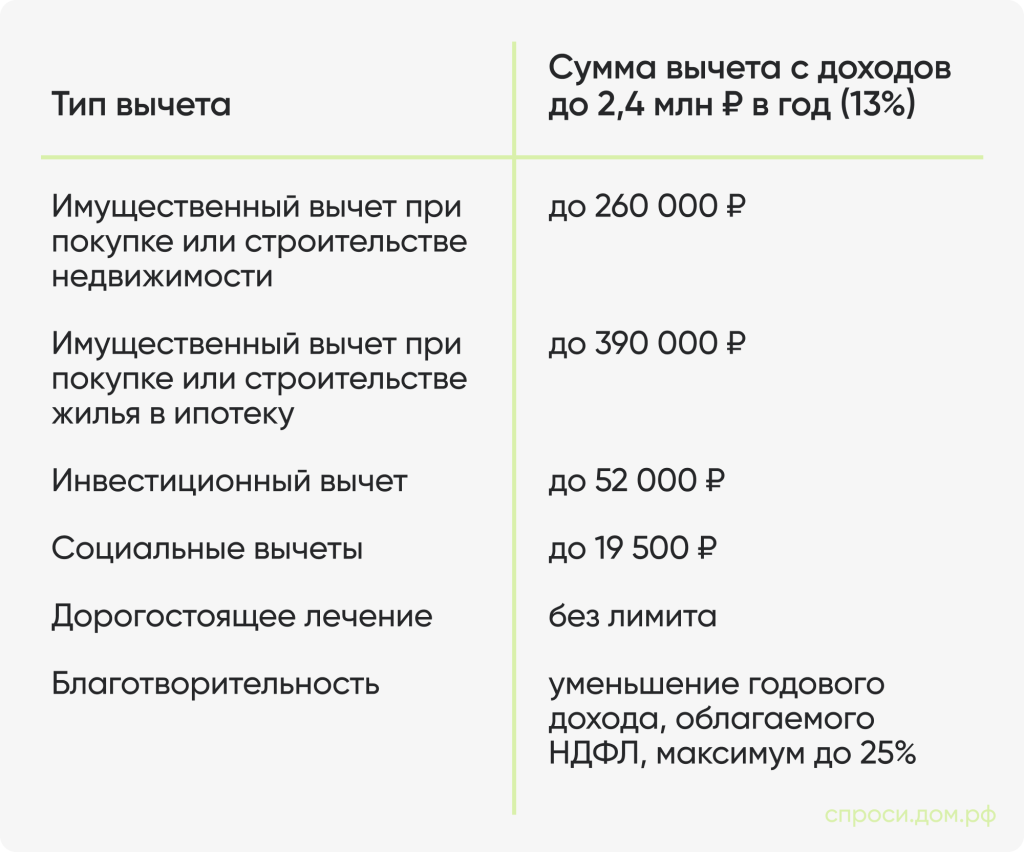

Воспользоваться вычетом могут граждане, которые официально трудоустроены и платят НДФЛ. Вычет позволяет уменьшить облагаемый подоходным налогом доход и вернуть часть уплаченных в бюджет государства денег в рамках установленных лимитов.

Справочно

С 1 января 2025 года в России действует прогрессивная шкала НДФЛ?ФЗ от 12.07.2024 №176-ФЗ. Налог рассчитывают по ставкам в зависимости от доходов:

13% — с доходов до 2,4 млн ₽ в год или до 200 тысяч ₽ в месяц

15% — от 2,4 до 5 млн ₽ в год или от 200 до 416,7 тысяч ₽ в месяц

18% — от 5 до 20 млн ₽ в год или от 416,7 тысяч ₽ до 1,67 млн ₽ в месяц

20% — от 20 до 50 млн ₽ в год или от 1,67 до 4,17 млн ₽ в месяц

- 22% — свыше 50 млн ₽ в год или 4,17 млн ₽ в месяц

Чем больше годовой доход, тем выше налоговая ставка, которую платите. Сумма налогового вычета также будет выше.

Кто может получить налоговый вычет

Налоговый вычет может получить любой человек, который является налоговым резидентом России и платит подоходный налог. Например, если получаете официальную зарплату и трудоустроены по трудовому договору, работодатель отчисляет за вас 13% (с доходов до 2,4 млн ₽ в год) в качестве налога на доходы физических лиц (НДФЛ) ежемесячно.

Справочно

Налоговым резидентом признается гражданин, в том числе иностранец, который пребывал на территории России 183 дня и больше в течение последних 12 месяцев подряд.

Кто не может получить вычет

Ключевое условие для оформления вычета — официальный доход, с которого уплачивается подоходный налог. Поскольку сама суть налогового вычета — возврат ранее уплаченных государству средств, а если они не были выплачены, возвращать нечего.

Вычет не могут оформить граждане, которые не платят НДФЛ, в том числе:

Неработающие, лица, находящиеся в декретном отпуске по уходу за ребенком, неработающие студенты и пенсионеры

Индивидуальные предприниматели и самозанятые — в большинстве случаев они платят налог по сниженной ставке, поскольку применяют специальные налоговые режимы (УСН, АУСН, патент, НПД). Исключением будут ИП, которые не перешли на упрощенную или другую систему налогообложения, и самозанятые и ИП, которые работают по найму, поскольку часть их дохода облагается НДФЛ

Нерезиденты РФ

НДФЛ должен быть уплачен именно за тот год, за который хотите оформить вычет. То есть если за конкретный год у вас не было доходов, то и вычет получить не сможете, даже если потратили часть сбережений на образование.

Наличие облагаемого НДФЛ дохода — обязательное условие для получения вычета.

За какое обучение и на кого можно оформить налоговый вычет

Вычет можно получить за оплату образовательных услуг:

в российских образовательных организациях, у которых есть лицензия на образовательную деятельность

иностранных организациях, если есть подтверждение статуса и права на ведение образовательной деятельности

у ИП (при наличии лицензии на образовательную деятельность)

Организации могут быть как государственными или муниципальными, так и частными. Например, детский сад, школа, колледж, вузы и ссузы и даже автошколы или школы иностранных языков, если имеют соответствующую лицензию.

Получить вычет на обучение можно:

за себя

детей, в том числе над которыми оформили опекунство

братьев и сестер, в том числе неполнородных

супругу(-а) (за обучение не ранее 2024 года)

Справочно

Социальный налоговый вычет можно получить за обучение студентов до 24 лет, если они учатся очно в образовательных организациях?НК РФ Статья 219

Если делаете вычет на себя, допустимо онлайн-обучение, за близких — только очное.

Налоговый вычет за обучение можно получить не только за образование в вузе, но и за обучение в государственных и частных организациях:

детских садах

школах

на курсах (повышение квалификации, учебные центры службы занятости, автошколы, курсы иностранных языков)

в учреждениях дополнительного образования для детей (музыкальные и художественные школы, школы искусств, спортивные школы и секции)

В каком размере можно получить налоговый вычет за обучение

Максимальный размер вычета зависит от того, кто учился и когда было оплачено обучение. Чем выше ставка налога, тем больше сумма возврата при одинаковых расходах.

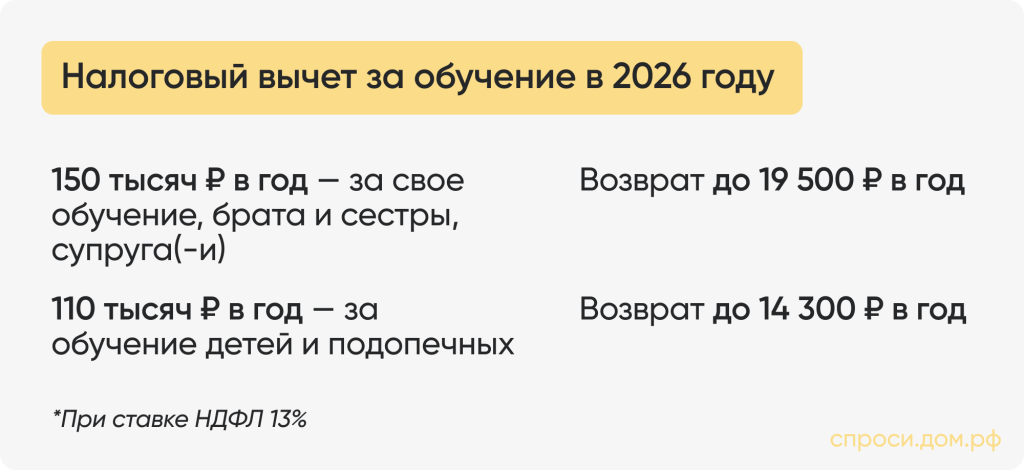

Лимиты налогового вычета за обучение в 2026 году:

150 тысяч ₽ в год (возврат до 19 500 ₽ в год) — за свое обучение, а также за обучение брата и сестры, супруга(-и)

110 тысяч ₽ в год (возврат до 14 300 ₽ в год) — за обучение детей и подопечных

Налоговый вычет оформляется только за 3 предыдущих года. В 2026 году вычет можно оформить за 2025, 2024 и 2023 годы. За прошлые годы сумма сгорает, если вы не воспользовались вычетом.

За 2023 год максимально можно вернуть до 15,6 тысяч рублей в год, если расходы за этот год составили 120 тысяч рублей и больше. За обучение каждого ребенка вычет рассчитывается отдельно, поэтому можно вернуть еще до 6,5 тысяч рублей в год на каждого, если расходы составили 50 тысяч рублей и больше.

Справочно

Максимально можно заявить расходы на сумму 260 000 ₽ в год за свое обучение и обучение ребенка, если ваш доход облагается по ставке 13% НДФЛ:

оплатили свое обучение — 150 000 ₽

оплатили обучение ребенка — 110 000 ₽

общие расходы — 260 000 ₽

вернули (13%) через налоговый вычет — 33 800 ₽

Если доход облагается по ставке 22%, максимальная сумма возврата будет выше: 260 000 ₽ × 22% = 57 200 ₽

Вернуть вычет можно только за тот год, в котором оплачивали обучение. Если вы сразу оплатили обучение за несколько лет, и сумма в целом составила больше лимитов 120 или 150 тысяч рублей в год, вернуть все равно можно будет только 15,6 тысяч или 19,5 тысяч рублей за год. Перенести остаток на следующий год нельзя, поэтому при возможности разделите оплату обучения по семестрам и получайте вычет в течение нескольких лет.

Какие документы понадобятся для оформления налогового вычета за обучение

Чтобы оформить налоговый вычет понадобятся:

копия договора на обучение, если он заключался

копия лицензии образовательной организации, если она не указана в договоре, или договора нет

копии платежных документов (квитанций, кассовых чеков, приходные кассовые ордера и другие)

Если оплачиваете не собственное обучение, дополнительно необходимо предоставить:

копии свидетельства о рождении детей

документ, подтверждающий очную форму обучения (справка из образовательной организации)

подтверждение опеки или попечительства (если оплатили образование подопечных)

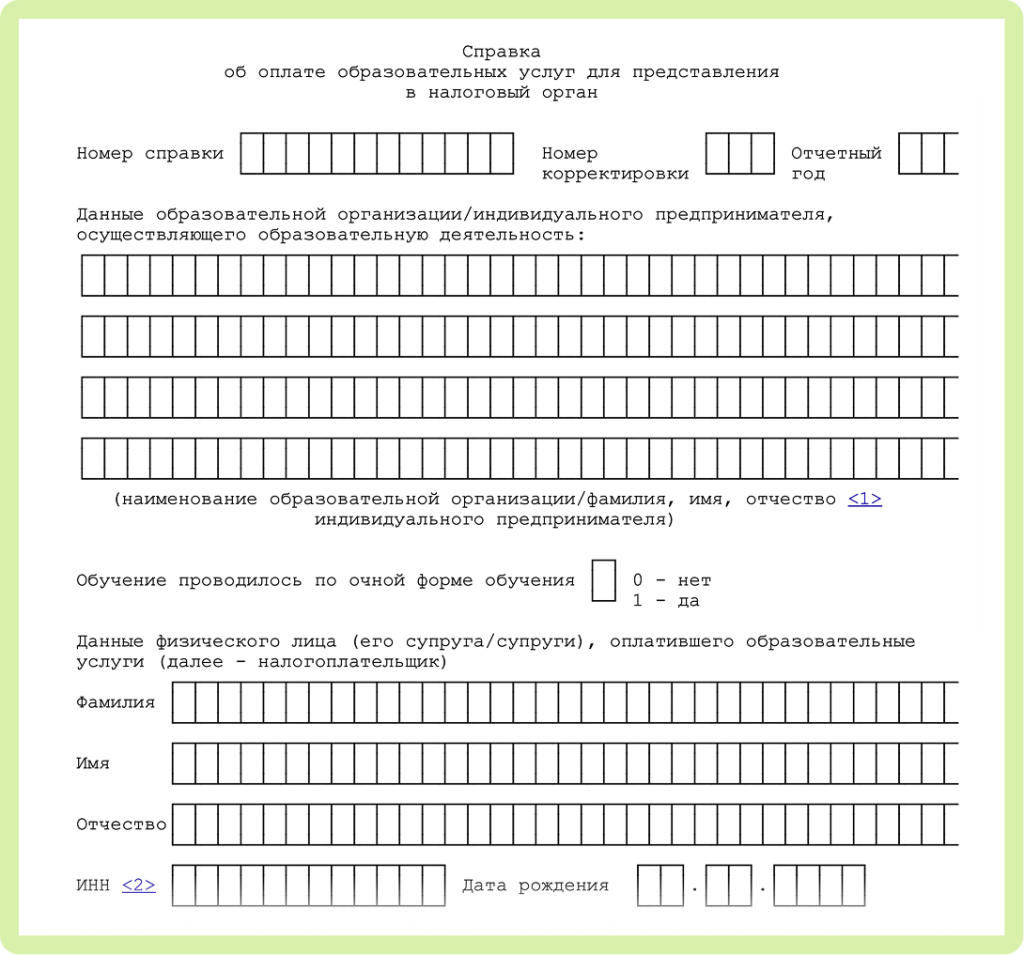

С 2024 года процедура оформления социальных вычетов стала проще — собирать весь пакет документов не нужно. Достаточно получить одну справку по утвержденному ФНС образцу?Приложение №1 к приказу ФНС России от 18.10.2023 № ЕД-7-11/755@. Ее выдадут в вузе по запросу студента.

Также образовательное учреждение может передать справку напрямую в ФНС, тогда в личном кабинете налогоплательщика увидите информацию об этом и сможете оформить вычет быстрее прямо на сайте. После камеральной проверки деньги будут перечислены на указанный банковский счет

Как получить социальный вычет за обучение

Социальный вычет за обучение можно получить:

через налоговую по итогам года при подаче декларации 3‑НДФЛ

у работодателя через заявление в личном кабинете на сайте ФНС

в упрощенном порядке через личный кабинет налогоплательщика на сайте ФНС, но только за расходы после с 1 января 2024 года

Справочно

Социальные налоговые вычеты можно оформлять даже в мобильных приложениях некоторых банков. Банки сами отправят заявление в учебную организацию, а после она передаст справку в ФНС. Получатель должен только подписать заявление на сайте налоговой.

Руководитель ФНС Даниил Егоров не раз высказывался о работе службы по упрощению и автоматизации процедуры налоговых вычетов.

Организации должны сами уведомлять налоговую о тратах, а ФНС в личном кабинете уведомит налогоплательщика о положенных суммах возврата с учетом уплаченных ранее налогов.

Тогда граждане будут освобождены от бюрократии и смогут указывать лишь номер банковского счета для перевода вычета, не собирая лишних бумаг, квитанций и деклараций.

Мы апробировали бездекларационную систему предоставления вычетов на примере инвестиционных и имущественных вычетов: когда мы подключаемся к банкам, к инвестиционным компаниям, они нам предоставляют данные, и мы знаем сумму вычета

Даниил Егоров Руководитель Федеральной налоговой службы России

Способ 1. Получение вычета через работодателя

Подайте заявление и подтверждающие документы в налоговую — удобнее всего через личный кабинет налогоплательщика. Не позднее, чем через месяц налоговая направит уведомление и подтверждение права на вычет вам и работодателю.

С ближайшей зарплаты работодатель перестанет удерживать НДФЛ и будет делать это до тех пор, пока вся сумма вычета не будет использована.

Если организация применяет специальный налоговый режим — автоматизированную упрощенную систему налогообложения — вычеты она не предоставляет. В этом случае воспользуйтесь способом получения вычета через налоговую.

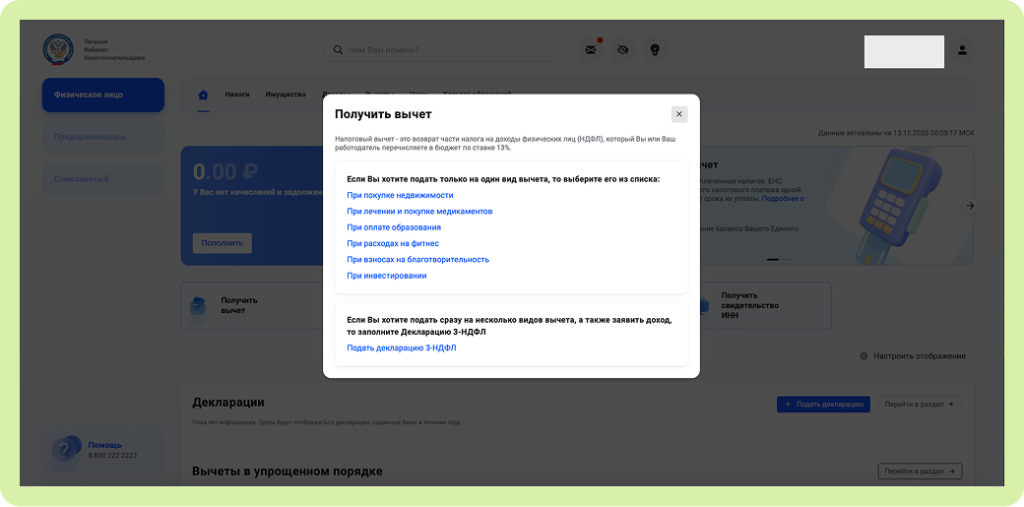

Способ 2. Оформление вычета в личном кабинете налогоплательщика

Войдите в личный кабинет через Госуслуги — для этого достаточно иметь подтвержденную учетную запись на Госуслугах. Оформить вычет этим способом можно по окончании года, когда оплачивали обучение.

Справочно

Если оформляете вычет за 2024 или 2025 год, загрузите только справку об оплате обучения, если за 2023 год — полный пакет документов

Оформить налоговый вычет можно по упрощенной процедуре или через декларацию 3-НДФЛ. Для этого в личном кабинете налогоплательщика есть специальная форма.

Способ 3. Подача декларации 3-НДФЛ в налоговую

Подать декларацию, заявление и подтверждающие документы можно и лично в отделении Федеральной налоговой службы России, через МФЦ или почтой. Дальше порядок рассмотрения будет таким же, как и при подаче заявления через личный кабинет. Способ также доступен по окончании календарного года.

Можно ли получить другие налоговые вычеты

Если за год у вас было достаточно доходов, облагаемых налогом, можете воспользоваться и другими видами вычетов, в том числе стандартным вычетом на детей, инвестиционным или имущественным вычетом.

Если за год потратили на обучение менее лимита (120 или 150 тысяч рублей в год), получите остаток социального вычета за расходы на лечение или спорт. В совокупности вычет не может превышать общую сумму лимита, но удобно комбинировать социальные вычеты вместе, чтобы вернуть максимум, исходя из ставки НДФЛ, которую вы платите.

Часто задаваемые вопросы

Какие условия нужно выполнить, чтобы получить вычет за обучение?

У учебного заведения должна быть лицензия, а у вас — облагаемый налогом доход. За свое обучение подавайте вычет при любой форме обучения, за родственников — только при очной. Детям, братьям и сестрам должно быть до 24 лет, подопечным — до 18 лет.

Как подать заявление на вычет за обучение?

Подайте документы через ФНС, Госуслуги или работодателя. Понадобятся справка об оплате обучения и, при необходимости, документ о родстве (если вычет за близких). При подаче через ФНС заполните декларацию 3-НДФЛ, при оформлении через работодателя — сначала получите подтверждение права на вычет в ФНС.

Могу ли я получить вычет за обучение в автошколе?

Да, если организация имеет лицензию, а вы работаете официально и платите подоходный налог.

Подробно о том, как получить налоговый вычет за автошколу, рассказали в статье.

Сколько денег можно вернуть за обучение?

С расходов на обучение — до 19 500 ₽ за взрослого и до 14 300 ₽ за ребенка. Но если платите НДФЛ по повышенной ставке, вернуть можно больше (от 15% до 22%).

Какие документы нужны для оформления?

Зависит от года, когда были совершены расходы:

для расходов за 2023 год — стандартный пакет документов (все чеки и квитанции)

для расходов за 2024 и 2025 годы — справка об оплате обучения от учебного учреждения

Справочно

ФНС постепенно переходит на упрощенную систему оформления вычетов, чтобы для граждан процедура становилась проще и занимала меньше времени на подготовку документов

Когда подавать заявление на возврат?

Подайте заявление в году, следующем за тем, в котором оплатили обучение.

Может быть интересно

21 комментарий

Сначала новые

ЛК

Лариса Клименко

18.02.2026, 12:13

Сотрудник организации

18.02.2026, 12:30

В соответствии с подпунктом 2 пункта 1 статьи 219 Налогового кодекса РФ социальный налоговый вычет по расходам на обучение вправе получить физическое лицо, оплатившее, в том числе, обучение своего ребенка (детей) в возрасте до 24 лет по очной форме обучения.

Документы, подтверждающие право налогоплательщика на получение социального налогового вычета по расходам на обучение:

• договор с образовательным учреждением на оказание образовательных услуг с приложениями и дополнительными соглашениями к нему (в случае заключения);

• платежные документы, подтверждающие фактические расходы налогоплательщика на обучение (чеки контрольно-кассовой техники, приходно-кассовые ордера, платежные поручения и т.п.).

Если будет иметься документальное подтверждение того, что деньги за учебу предоставлены вами, то налоговая может рассмотреть данный вопрос как оплату за ребенка.

Обратите внимание: окончательное решение всегда остается за налоговой службой после проверки всех предоставленных документов.

Для получения подробной консультации рекомендуем обратиться напрямую в ФНС:

• По бесплатному номеру: 8-800-222-22-22

• В отделение ФНС по месту жительства.

С

София

15.01.2026, 09:52

Сотрудник организации

15.01.2026, 10:01

Подтверждающими документами для получения вычета являются справка об оплате услуг, выданная образовательной организацией или индивидуальным предпринимателем, и свидетельство о заключении брака.

Вычет предоставляется независимо от того, на кого были оформлены документы об оказании образовательных услуг.

Лимиты налогового вычета за обучение в 2026 году:

- 150 тысяч ₽ в год (возврат до 19 500 ₽ в год) — за свое обучение, а также за обучение брата и сестры, супруга(-и),

- 110 тысяч ₽ в год (возврат до 14 300 ₽ в год) — за обучение детей и подопечных.

Также по данному вопросу рекомендуем обратиться в ФНС.

ДД

добрый день

27.12.2025, 12:42

Сотрудник организации

27.12.2025, 13:05

Налоговый вычет оформляется только за 3 предыдущих года. В 2026 году вычет можно оформить за 2025, 2024 и 2023 годы. За прошлые годы сумма сгорает, если вы не воспользовались вычетом.

Максимальный размер вычета зависит от того, кто учился и когда было оплачено обучение. Чем выше ставка налога, тем больше сумма возврата при одинаковых расходах.

Лимиты налогового вычета за обучение в 2026 году:

- 150 тысяч ₽ в год (возврат до 19 500 ₽ в год) — за свое обучение, а также за обучение брата и сестры, супруга(-и);

- 110 тысяч ₽ в год (возврат до 14 300 ₽ в год) — за обучение детей и подопечных.

Также по данному вопросу рекомендуем обратиться в ФНС.

СК

Сергей Кротенко

09.09.2025, 12:12

Сотрудник организации

09.09.2025, 12:16

Информацию по данному вопросу рекомендуем уточнить в ответственном ведомстве ФНС.

ВИ

Влад и Мир

05.03.2025, 11:03

СК

Сергей Кошелев

11.01.2025, 22:51

НВ

Налоговый вычет

11.01.2025, 22:55

Сотрудник организации

12.01.2025, 08:31

Налоговый вычет может получить любой человек, который является налоговым резидентом Российской Федерации и платит подоходный налог. Например, если вы получаете зарплату, то работодатель отчисляет за вас 13% в качестве налога на доходы физических лиц (НДФЛ) ежемесячно.

Вычет можно получить если вы оплатили образовательные услуги:

- в российских образовательных организациях, у которых есть лицензия на образовательную деятельность,

- в иностранных организациях, если есть подтверждение статуса и права на ведение образовательной деятельности,

- у индивидуального предпринимателя.

Статья носит ознакомительный характер.

За подробной информацией и расчетом рекомендуем обращаться в ФНС.

ВИ

Влад и Мир

05.03.2025, 10:58

ЕЧ

Екатерина Черникова

30.11.2024, 23:25

Сотрудник организации

01.12.2024, 08:51

ВИ

Влад и Мир

05.03.2025, 10:55

ДВ

Дмитрий Виноградов

05.10.2024, 07:44

Сотрудник организации

05.10.2024, 08:47

Информацию по данному вопросу рекомендуем уточнить в ФНС.

ВИ

Влад и Мир

05.03.2025, 10:54

ЦЛ

Цирульникова Людмила

25.02.2024, 02:45

Сотрудник организации

25.02.2024, 09:04

Максимальный размер вычета зависит от того, кто учился и когда было оплачено обучение.

За 2021, 2022 и 2023 годы максимально можно вернуть до 15,6 тыс. рублей в год, если расходы за этот год составили 120 тыс. рублей и больше. За обучение каждого ребенка вычет рассчитывается отдельно поэтому можно вернуть еще до 6,5 тыс. рублей в год на каждого, если расходы составили 50 тыс. рублей и больше.

Также по данному вопросу рекомендуем обратиться в ФНС. Они проверят документы и предоставят решение.

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят