Что делать, если нет возможности платить ипотеку

Фото: Freepik

Фото: Freepik

Иногда жизненные обстоятельства меняются и заемщик больше не может вносить платежи по кредиту. Эксперты спроси.дом.рф объяснили, что делать в этом случае, чтобы избежать штрафных санкций от банка и не потерять недвижимость.

При затруднениях с оплатой ипотеки нужно сразу же сообщить об этом в кредитную организацию. Банк всегда заинтересован в том, чтобы заемщик выплатил задолженность, поэтому он может пойти навстречу клиенту в решении проблемы. Важно сообщить о сложностях как можно скорее, ведь при возникновении просрочки будут начислены штрафы за несвоевременное внесение платежа.

Как подтвердить неплатежеспособность

При обращении в банк важно объяснить, по какой причине финансовое состояние заемщика ухудшилось. Основания должны быть объективными, например:

сокращение на работе;

снижение заработной платы;

серьезная болезнь заемщика или близких членов семьи;

рождение ребенка.

Причины могут быть и другими. Важно подтвердить их документально, например, предоставив трудовую книжку с записью о сокращении.

Если для ипотеки оформлялось страхование жизни и здоровья, нужно проверить условия полиса. Если заемщик не может вносить платежи из-за заболевания, возможно, ему положена компенсация от страховой компании.

Что может предложить банк

Каждую ситуацию в банке рассматривают индивидуально, но есть несколько стандартных вариантов, которые доступны человеку в сложной ситуации:

Ипотечные каникулы. Предоставляются на срок до 6 месяцев в виде отсрочки платежей или временного уменьшения их суммы. Ипотечные каникулы можно оформить один раз за весь срок кредита и только если жилье единственное. Сумма кредита не должна превышать 15 млн рублей;

Кредитные каникулы. Отсрочка платежа или временное уменьшение суммы на срок до 6 месяцев. Можно оформить для ипотеки, потребительского или автокредита. Кредит при этом должен быть оформлен до 1 марта 2022 года, а кредитные каникулы можно оформить до 31 декабря 2023 года;

Реструктуризация кредита. Если оформить каникулы невозможно, или временная отсрочка не решает проблему, банк может изменить условия кредита. Например, увеличить его срок для снижения размера платежей.

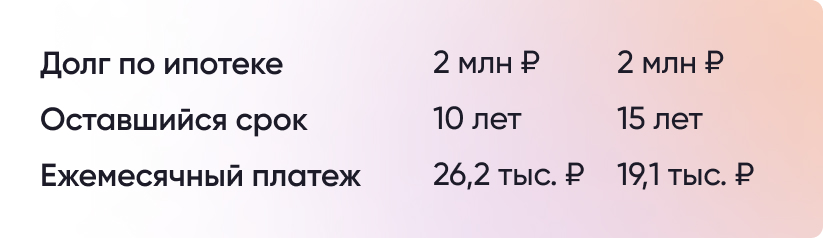

Пример реструктуризации

Семья уже несколько лет платит ипотеку, но сейчас столкнулась с финансовыми трудностями. Банк предложил провести реструктуризацию и увеличить срок кредита на 5 лет.

Чем раньше человек обратится за помощью, тем проще будет решить проблему. Специалисты помогут выбрать наиболее подходящий для заемщика вариант.

Что будет, если заемщик не платит ипотеку

Если просто перестать платить кредит, банк не только начислит штрафы, но и вправе будет изъять залоговую квартиру по решению суда. Но это произойдет не сразу. Работа с проблемной задолженностью происходит в несколько этапов:

С клиентом связывается сотрудник банка, чтобы обсудить ситуацию и уточнить предполагаемую дату внесения платежа. Штрафы и пени начисляются согласно условиям договора.

Если заемщик не вносит деньги, банк обращается в суд или уступает право требования другой организации. Все зависит от условий конкретного кредитного договора.

После вступления в силу решения суда о взыскании долга банк обращается к приставам. Согласно исполнительному листу, долги сперва списывают со счетов заемщика. Если суммы недостаточно для погашения долга, недвижимость реализуется на торгах.

Залоговую недвижимость продадут, даже если она является единственным жильем. Этой ситуации можно избежать, если погасить задолженность. Сделать это можно на любом этапе, пока имущество не продано на торгах.

Не стоит игнорировать сообщения и звонки из банка. Лучше рассказать о сложной финансовой ситуации как можно скорее. Проблемным клиентам, которые скрываются от банка, получить поддержку будет сложнее

Есть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время