Опубликовано 03.10.2023

Страхование квартиры: зачем нужно и как выбрать

Всё больше россиян страхуют своё жилье от непредвиденных обстоятельств, действий соседей или поломок, связанных с состоянием дома в целом и его коммуникаций. В этой статье разберёмся зачем страховать недвижимость, и как правильно к этому подойти.

В этой инструкции:

Зачем страховать квартиру?

Сейчас в России страхование жилья добровольно, исключение – страхование объекта ипотеки (это обязательно по закону?ст.31 Федерального закона «Об ипотеке (залоге недвижимости)»). Тем не менее, многие эксперты всё чаще говорят о необходимости страховать недвижимость каждому собственнику.

В Европе застраховано в среднем более 80-90% всей жилой недвижимости, в то время как в России этот показатель разнится от 10 до 20%. В последние годы всё больше россиян начинают интересоваться этой темой. Жильё и даже ремонт в квартире стоят сейчас довольно дорого, поэтому и ущерб в случае, если у соседа сверху, например, прорвало трубу, может оказаться значительным и неподъёмным для семейного бюджета. Чтобы такого не случилось, квартиру можно застраховать. Страхование решает проблему разбирательств с соседями, даже если они пострадали по вашей вине.

Какие есть виды страхования недвижимости?

Можно выделить несколько видов страхования недвижимости, вот самые известные:

Ипотечное страхование – это обычно комплекс страховок в одном полисе: защита залоговой недвижимости, жизни и здоровья заёмщика, а также его работы или дохода.

Титульное страхование – возможность защитить средства вложенные в покупку квартиры, даже если сделку признают недействительной. Это может помочь, например, в случае, если продавца признают банкротом в течение трёх лет после покупки.

Страхование от пожара, затопления или другого ущерба – возможность получить компенсацию, если с вашей собственностью случилось несчастье не по вашей вине. Конкретные случаи указываются в страховом полисе.

Страхование от краж и мошенничества – если вы и ваше имущество станете объектом преступных действий, то страховая возместит вам ущерб от кражи или повреждений.

Страхование гражданской ответственности владельца квартиры – если вы причините ущерб своим соседям, например, затопите их в случае поломки стиральной машины, то страховая возьмёт на себя оценку и возмещение ущерба в пределах страховой суммы.

- Страхование коммерческой недвижимости – специальный вид страхования от ущерба имуществу, которое принадлежит организациям или предпринимателям и используется в предпринимательской деятельности. Такая страховка похожа на уже перечисленные виды, отличатся будет набор услуг и тарифы страховых компаний.

Об ипотечном и титульном страховании уже рассказали отдельно. В остальных видах разберёмся подробнее ниже.

Страхование квартиры от затопления и других бедствий

Самым распространённым видом страхования, не связанным с ипотекой, является страхование недвижимости от различных происшествий. В стандартный набор обычно входят случаи, которые напрямую от вас не зависят, в том числе: пожары, потопы (по вине соседей или по причине разлива рек, обильных дождей или талых вод), взрывы газопровода, ущерб от стихийных бедствий (грозы, ураганы и другое).

По договорённости со страховой за дополнительную плату в страховой полис можно добавить и технические проблемы вроде поломки стиральной или посудомоечной машин, сантехники, прорыва труб, неисправности электропроводки и подобные. Еще более специальные расходы вроде трат на временную аренду жилья и вынужденного возвращения из командировки или отпуска тоже можно включить в полис.

Пример:

Квартиру супругов Оксаны и Олега затопили соседи сверху, они позвонили в управляющую компанию, специалист которой зарегистрировал происшествие. В течение трёх дней они Олег обратился в страховую, она направила оценщика, который определил сумму ущерба. Еще через несколько дней вся сумма была перечислена на счет супругов, и этого хватило на ремонт.

После этого у страховой компании по закону появилось право потребовать?Юридически такое переход права на возмещение ущерба к страховой называется суброгация. Именно так может быть обозначено в договоре и документации. возмещения ущерба в той сумме, которую она выплатила супругам, с виновника происшествия, то есть с их соседей или организации, которая должна была обеспечить исправность водопровода. Если они не оплатят ущерб, то страховая может обратиться в суд. Оксане и Олегу не пришлось самостоятельно договариваться с соседями и разбираться с управляющей компанией и другими организациями.

Страхование от краж и мошенничества

Оформить страховой полис на недвижимость можно также и на случай неправомерных действий злоумышленников, например, кражи со взломом, ограбления, обмана мошенников и других преступлений третьих лиц. В этом случае вы будете уверены, что, если что-то произойдёт с вашим имуществом, вы получите возмещение. Как правило, эта опция включается в базовый набор, но лучше удостовериться, что в договоре перечислены все нужные вам случаи.

Страхование гражданской ответственности владельца квартиры

Страхование ответственности защитит вас от разборок с соседями и лишних нервов, если вдруг что-то из перечисленного произошло по вашей вине или по вине кого-то, кто проживал или находился в вашей квартире.

Пример:

Алина решила испробовать новый фен, но что-то пошло не так и произошло короткое замыкание, на всём этаже пропало электричество. Алина позвонила диспетчеру управляющей компании и через час уже всё починили. Как только электрик ушёл, к ней постучался сосед с претензией, что новый телевизор у него теперь не работает. Алина позвонила в страховую и объяснила ситуацию. Через пару дней с соседом связался специалист страховой компании и узнал, когда ему будет удобно встретиться с оценщиком. На следующий день к соседу приехал эксперт, определил размер ущерба, а ещё через несколько дней ему на счёт пришла вся сумма.

В этом случае страховая не сможет взыскать с вас сумму ущерба, потому что вы вносили страховые взносы, даже если и являетесь виновником происшествия. Поэтому страхование гражданской ответственности менее выгодно для страховых компаний и может стоить дороже.

Как выбрать страховую компанию и полис?

В зависимости от ситуации и вида страхования компанию можно выбирать опираясь на данные рейтинговых агентств (в их числе Эксперт РА; АКРА; НРА; НКР) или популярных сайтов-агрегаторов, такие как Банки.ру или сравни.ру. Реестр всех страховых компаний размещён на официальном сайте Банка России.

Также при выборе страховой стоит учитывать следующие критерии:

Финансовая устойчивость компании – в этом случае могут помочь рейтинговые агентства, именно финансовую стабильность они оценивают в первую очередь.

Надёжность и опыт – сколько лет компания на рынке, насколько она известна, на чём специализируется в первую очередь.

Качество обслуживания – тут могут помочь отзывы клиентов компании в интернете или рекомендации знакомых, которые уже пользовались подобными услугами или даже сталкивались с необходимостью возмещения ущерба. Тем не менее не теряйте объективность, каждый случай индивидуален, а клиенты часто невнимательно относятся к условиям договора.

Тарифы и услуги – очень важно ещё до выбора страховой определить для себя, что должен включать страховой полис и подумать обо всех рисках, от которых вы хотите защититься. Стоит помнить: чем дешевле страховка, тем меньше рисков она включает. Полис может, например, защищать от пожаров и потопов, но не от краж и мошенников. Выбирайте то, что важно именно вам.

Соотношение взносов и размера страховой выплаты – не стоит слепо верить рекламным предложениям, они могут значительно расходиться с реальными цифрами и содержанием договора.

Как застраховать квартиру?

Для страхования жилья необходимо придерживаться следующего порядка действий:

Шаг 1. Выберите страховую компанию и полис

Внимательно проверяйте, что входит в полис при его оформлении, некоторые компании могут, например, защищать от пожара, но не компенсируют последствия залива вашей квартиры и квартиры соседей в результате тушения этого пожара.

Шаг 2. Соберите необходимые документы

Для оформления полиса понадобятся:

оригинал и копия паспорта;

документы, подтверждающие право собственности на квартиру;

отчет об оценке недвижимости, если оформляете классическую, а не онлайн страховку.

Другие документы может запросить страховая в зависимости от вида и способа страхования.

Шаг 3. Оплатите полис

После оплаты полис будет защищать вас от неожиданностей, которые могут произойти пока он действует. Часто страховая может предложить страховку по подписке и списывать часть взноса раз в месяц.

Стоимость страховки зависит от вида и состава полиса. На сайтах большинства страховых компаний, а также на сайтах-агрегаторах можно воспользоваться специальными калькуляторами и рассчитать стоимость конкретно в вашем случае. Часто стандартный онлайн-полис можно оформить по стоимости до 10 тыс. в год.

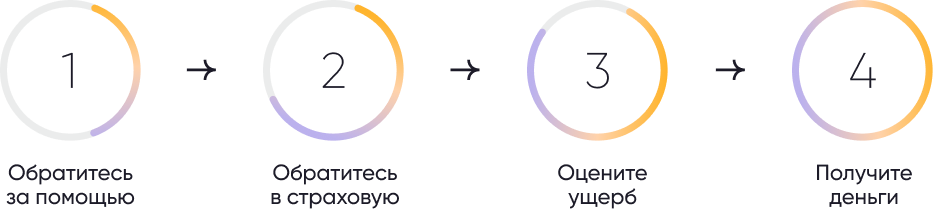

Что делать при наступлении страхового случая?

Если случилось несчастье, то советуем придерживаться следующего порядка действий:

Шаг 1. Обратиться за помощью

Первое и самое очевидное, что нужно сделать – это обратиться в соответствующие органы и службы за помощью: вызвать спасательную или пожарную службы, позвонить диспетчеру в УК в случае коммунальной аварии и так далее. Убедитесь, что ситуация находится под контролем, а последствия не станут хуже.

Постарайтесь спасти то, что можно спасти. Если вы будете бездействовать и даже не попытаетесь минимизировать последствия, это может стать поводом для страховой компании отказать вам в выплате.

Шаг 2. Обратиться в страховую компанию

Когда причина бедствия, например, пожар или прорванная труба, устранены, можно подсчитывать ущерб, нанесенный имуществу. Обратитесь в страховую компанию, она назначит вам менеджера по вашему страховому случаю и направит специалиста для оценки ущерба.

Как правило, компания устанавливает минимальный срок в 3-5 дней, в течение которого вам необходимо сообщить о наступлении страхового события, поэтому не стоит откладывать звонок.

Шаг 3. Пройдите оценку ущерба

Дождитесь специалиста по оценке или направьте все необходимые материалы онлайн для оценки. В течение нескольких дней эксперты оценят ущерб и назовут вам сумму, которую страховая готова вам заплатить.

Если ваша гражданская ответственность застрахована, а в результате несчастного случая пострадали и ваши соседи, то они тоже должны пройти процедуру оценки ущерба.

Шаг 4. Оформите выплату и дождитесь перечисления денежных средств

Для оформления выплаты могут понадобиться следующие документы:

документы на квартиру, подтверждающие право собственности;

фото и видео повреждений и ущерба квартире и имуществу;

заключение оценщика, обычно требуется при серьёзных повреждениях на серьезную сумму. Эксперта направляет страховая компания;

документы, подтверждающие факт события (например, акт управляющей компании или ТСЖ; акт пожарной службы или выписка из протокола полиции) – их нужно получить в первые 24 часа с момента происшествия?Другой порядок может установить страховая. Все правила прописаны в договоре.;

договор со страховой и квитанции об оплате страховых взносов;

банковские реквизиты собственника имущества или нескольких для перечисления выплат.

Если вы согласны с суммой ущерба, то осталось только дождаться перечисления денег. Средства будут перечислены собственнику пострадавшего имущества.

Телефоны экстренных служб:

112 – единый номер вызова экстренных служб, вас перенаправят, куда нужно

101 – пожарная служба, если возникло возгорание, которое не удалось потушить своими силами

101 – также и спасатели, которых нужно вызывать в случае опасных происшествий, пожаров и взрывов, промышленных аварий и подобных серьезных происшествий

102 – полиция, если вам или вашему имуществу угрожают злоумышленники или произошло преступление

103 – скорая, если кто-то ранен или нуждается в помощи

104 – аварийная газовая служба, при утечках газа и взрывах газопровода

Если произошло затопление в вашей квартире или в квартиру проникла вода, нужно обращаться к диспетчеру управляющей компании, жилищно-эксплуатационные организации или специальные аварийные службы по месту жительства. Рекомендуем заранее выяснить их контакты.

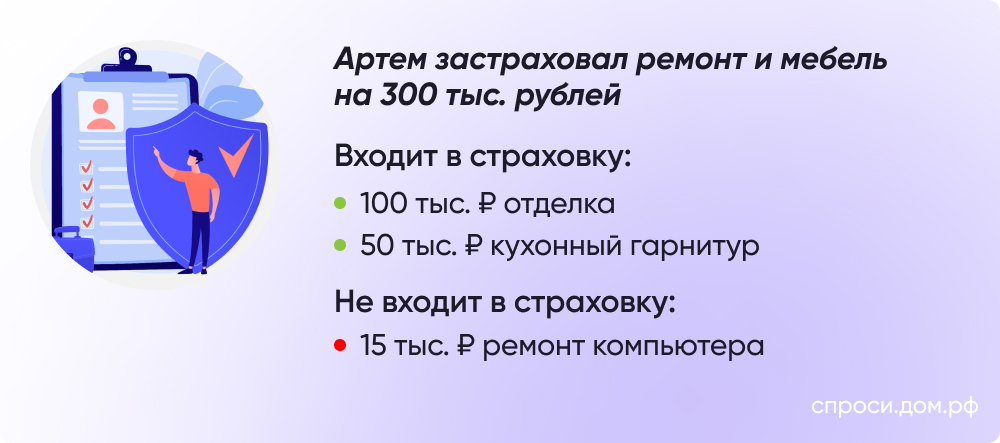

Как рассчитывается страховая выплата?

Выплаты зависят от оценки ущерба экспертом страховой компании и максимальной страховой суммы, которую вы установили на этапе оформления полиса. То, что не перечислено в договоре, не возмещается.

Пример:

Артём застраховал ремонт и мебель в квартире на 300 тыс. рублей. Через три месяца квартиру затопили соседи сверху. По оценке эксперта страховой компании, ущерб отделке составил 100 тыс. рублей и на 50 тыс. рублей кухонный гарнитур, дополнительным подтверждением стали чеки из магазинов, которые Артём сохранил ещё со времен ремонта. Также вода попала в компьютер, который стоял на полу, и его ремонт стоил Артёму 15 тыс. рублей. Страховая перечислит Артёму 150 тыс. рублей за ремонт и мебель. Ещё 150 тыс. рублей останется на случай, если до конца действия полиса произойдет что-то непредвиденное. Стоимость ремонта компьютера не возмещается, потому что технику Артём не включал в страховой полис.

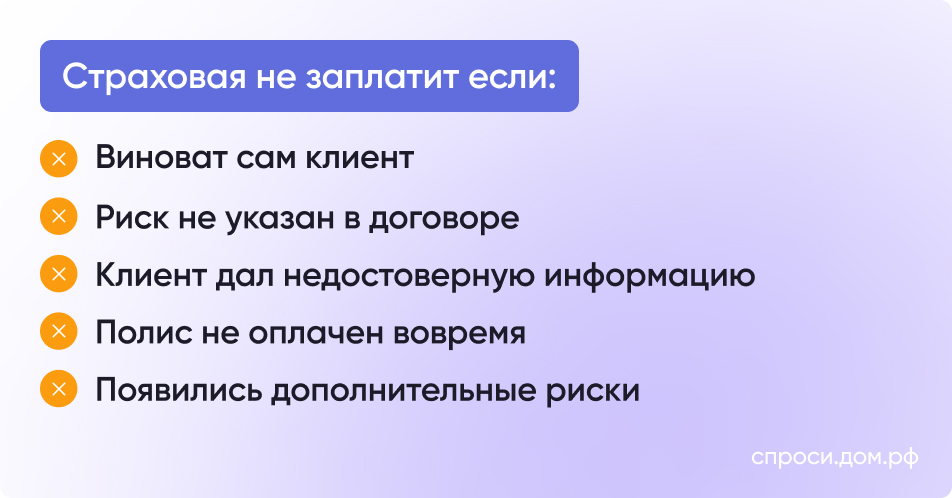

Когда ещё страховая может отказать в выплате?

Как уже было сказано выше, страховая откажет, если ущерб не подходит под перечисленные в договоре страховые случаи, или если не хватает страховой суммы на покрытие всего ущерба.

Также событие можно признать не подходящим под страховку в следующих случаях:

- Если вы сами или граждане, находившиеся в квартире, прямо или косвенно виноваты в происшествии. Например, вы не выключили плиту и случился пожар. Это будет признано неправильной эксплуатацией техники.

Если в договоре перечислены конкретные страховые случаи, а ваш не подходит под описание. Например, указан «пожар в результате природных явлений», а в вашей квартире произошел пожар нарушений в работе электропроводки.

Если вы сообщили недостоверную информацию о жилье и его характеристиках, например, неверный год постройки дома, от этого может зависеть сумма взносов и в целом тот факт, окажут ли вам услуги по страхованию.

Если вы не оплатили страховой полис в срок, указанный в договоре, например, не внесли ежемесячный платёж.

Если вы не уведомили страховую о дополнительных рисках, таких как отсутствие сигнализации и пожарной системы, сдача квартиры в аренду, неузаконенная перепланировка и тому подобное.

Если страховая отказывает вам в выплате, но по вашему мнению происшествие является страховым случаем, вы можете обратиться в суд и доказать там свою правоту.

Что такое франшиза в страховании?

Франшиза – это сумма, которую вы берёте на себя при расчёте ущерба и страховой выплаты. Благодаря ей можно снизить стоимость полиса.

Например, Ольга оформила базовый страховой полис на свою квартиру и установила франшизу в размере 5 тыс. рублей. Через несколько месяцев у соседей сверху прорвало трубу и случился потоп, у Ольги был пострадали потолок, стены и часть мебели. Общий ущерб был оценен в 15 тыс. рублей. Страховая выплатила Ольге 10 тыс. рублей, потому что 5 тыс. ущерба составила франшиза. Если бы сумма ущерба была меньше 5 тыс. рублей, то страховая ничего бы не выплатила.

Франшиза бывает двух видов:

Условная или невычитаемая франшиза – если ущерб больше франшизы, то страховая возмещает всю сумму, клиент не несёт никаких расходов. Если ущерб меньше франшизы, то его оплачивает сам гражданин.

Безусловная или вычитаемая франшиза – клиент в любом случае возмещает за свой счёт сумму ущерба, равную франшизе. Если ущерб больше, то подключается страховая компания. Именно этот вид проиллюстрирован в примере.

Нужно ли страховать квартиру при сдаче в аренду?

Если вы собираетесь сдавать или уже сдаёте квартиру в аренду, то вам в первую очередь стоит задуматься о страховании своей недвижимости, при оформлении страховки обязательно укажите, что квартира сдаётся. В полис стоит включить:

- Страхование отделки, ремонта и движимого имущества от ущерба соседей и арендаторов;

- Страхование гражданской ответственности, чтобы не пришлось разбираться с соседями, чьё имущество может пострадать;

- Страхование от неправомерных действий. Среди арендаторов тоже могут попасться мошенники, стоит заранее подумать о возможных рисках и застраховать своё имущество.

Если вы сдаёте квартиры на профессиональной основе или в качестве предпринимательской деятельности, то ваше жильё может быть классифицировано страховой компанией как коммерческая недвижимость.

Можно ли застраховать съёмную квартиру?

Да, в некоторых страховых компаниях вы можете застраховать жилье, даже если не являетесь его собственником. В случае наступления страхового события, выплата будет перечислена собственнику имущества. Например, за ущерб для стен и потолка деньги придут арендодателю, а за повреждения вашей застрахованной бытовой техники вам на счёт.

Что такое страхование из квитанции за ЖКХ?

На протяжении 25 лет в Москве действовала особая льготная система страхования жилья. Можно было оплачивать страховку вместе с коммунальными услугами – специальная графа была в квитанции или Едином жилищном документе. Часть страхования обеспечивалась за счёт городского бюджета, часть с помощью специально отобранных страховых компаний. За 100-200 рублей в месяц можно было застраховать свою квартиру от пожаров и их последствий, затоплений, стихийных бедствий и коммунальных аварий. С 1 января 2021 года программа прекратила своё действие.

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят