Опубликовано 14.06.2024

ИИС в 2026 году

Если вы хотите приобрести акции, облигации или другие ценные бумаги, вам понадобится брокерский счёт. А если планируете ещё и получить выгоду и льготы от государства, то понадобится индивидуальный инвестиционный счёт (ИИС). В этой статье разберём его особенности и ограничения.

В этой инструкции:

Что такое индивидуальный инвестиционный счёт и другие важные понятия

Разберём несколько понятий, чтобы лучше погрузиться в тему инвестиций.

Начать нужно с определения фондового рынка — оно объединяет всё, что происходит с ценными бумагами и финансовыми активами на определённой площадке, например, на Московской бирже. К фондовому рынку относятся сделки по покупке и продаже, выпуск ценных бумаг, налогообложение инвесторов и брокеров, другие операции и события.

Брокер — организация, которая ведёт счета инвесторов и выступает посредником между биржей и инвесторами. Часто брокерские организации носят имена крупных банков, например, СберИнвестиции, Тинькофф Инвестиции, Альфа-Инвестиции, ВТБ Мои Инвестиции. Но есть и много других. Каждый предлагает разные условия по обслуживанию и комиссии на брокерских счетах и ИИС за сделки с ценными бумагами.

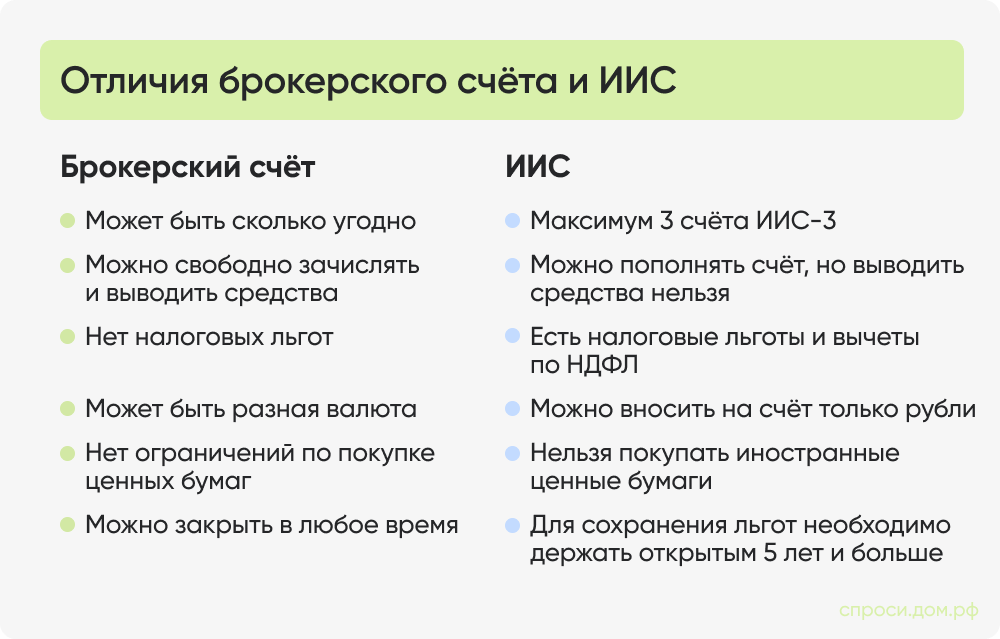

Брокерский счёт — это специальный счёт, с помощью которого можно купить акции, облигации, другие ценные бумаги и финансовые инструменты. Таких счетов может быть сколько угодно в различных организациях-брокерах.

Индивидуальный инвестиционный счёт (ИИС) — тот же брокерский счёт, но с налоговыми льготами от государства и некоторыми ограничениями. Например, с него можно снять деньги только при закрытии счёта. В то же время, если вы закроете счёт раньше времени, например, до 5 лет, то налоговые льготы применить уже будет нельзя. А если вы уже получали вычеты по этому счёту, их нужно будет вернуть государству. Подробнее о порядке открытия счёта и ограничениях мы поговорим далее?Особенности ИИС установлены ст. 10.2-1 Федерального закона «О рынке ценных бумаг».

Обычных людей, которые вкладывают свои средства в инвестиции с помощью таких счетов, называют частными инвесторами.

Вот ещё несколько отличий брокерского счёта от ИИС в 2024 году.

Как работает ИИС

Механизм получения выгоды по индивидуальному инвестиционному счёту укладывается в 5 шагов.

Вы открываете ИИС в одной или нескольких организациях-брокерах.

Перечисляете туда денежные средства на любую сумму каждый год.

Инвестируете их в ценные бумаги и другие финансовые инструменты и получаете выгоду, а иногда, возможно, и убыток. Всё зависит от того, насколько рискованна ваша стратегия. Можно не заниматься этим самостоятельно, а отдать управление счётом управляющей компании, которая сможет выгодно инвестировать ваши средства.

Ежегодно получаете вычеты в размере 13% от взносов до 52 тыс. рублей.

Через 5 лет или больше можно закрыть счёт и забрать инвестиции и доходы.

Далее рассмотрим этот порядок поподробнее.

Что такое ИИС типов А и Б

Тип ИИС — это характеристика, которая определяет, какие налоговые льготы доступны по этому счёту. До конца 2023 года частным инвесторам были доступны ИИС двух типов А и Б. Такие счета продолжают действовать, но новый ИИС можно открыть только нового, третьего типа.

ИИС типа А позволяет возвращать 13% от взносов на счёт, максимум до 52 тыс. рублей в год. Этот тип применялся к ИИС автоматически, если владелец не изменил тип ИИС на Б.

ИИС типа Б позволяет не платить налог в 13% с доходов от перепродажи ценных бумаг. Налог на доходы уплачивается только один раз, сразу по всем операциям на ИИС во время закрытия счёта. Поэтому поменять тип А на тип Б нужно до того, как закрывать ИИС.

В обоих случаях льготы действуют, только если счёт был открыт не меньше 3 лет. Если закрыть его раньше, то даже полученные налоговые вычеты придётся вернуть. У каждого ИИС может быть только один тип, комбинировать их нельзя.

Также у ИИС типов А и Б — счетов, открытых до конца 2023 года — есть несколько особенностей:

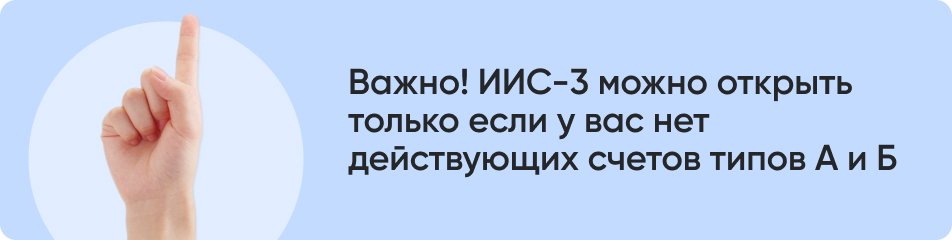

Такой счёт может быть только один (А или Б). Запрет распространяется и на открытие счёта ИИС-3 — этого сделать нельзя, пока открыт ИИС А или Б.

На счёт можно вносить сумму не больше 1 млн рублей в год.

Минимальный срок счёта — 3 года.

У некоторых брокеров есть возможности зачисления дивидендов по акциям и купонных выплат по облигациям сразу на банковский счёт или карту. Это единственная возможность вывести доход от ИИС, не закрывая его.

Если у вас уже есть открытый ИИС, то вы можете перевести его в новый тип ИИС-3. Но перед этим важно понимать все характеристики и ограничения нового типа.

Что такое ИИС-3 и в чём его особенности

Начиная с 1 января 2024 года можно открыть только индивидуальный инвестиционный счёт нового типа — ИИС-3, который совместил в себе возможности двух ИИС, действовавших раньше. Теперь по ИИС-3 можно:

Получать налоговый вычет в размере 13% от взносов на ИИС за год, но не больше 52 тыс. рублей в год.

Не платить налоги с доходов от инвестиций до 30 млн рублей. Если вам удалось заработать на ИИС больше 30 млн, то придётся заплатить НДФЛ 13% с превышающей суммы.

Также у ИИС-3 есть несколько особенностей. Во-первых, нет ограничений по сумме, которую можно внести на счёт. На ИИС типов А и Б можно было вносить только сумму до 1 млн рублей в год.

Во-вторых, максимум может быть только три счёта ИИС-3. Для сравнения ИИС типов А и Б может быть только один, а брокерских счетов может быть сколько угодно.

В-третьих, можно выводить деньги со счёта для оплаты дорогостоящего лечения из перечня Правительства РФ?Постановление Правительства РФ № 458 от 08.04.2020.

В-четвёртых, дивиденды и купонные выплаты зачисляются только на ИИС-3. Нельзя перечислять их на карту или счёт в банке.

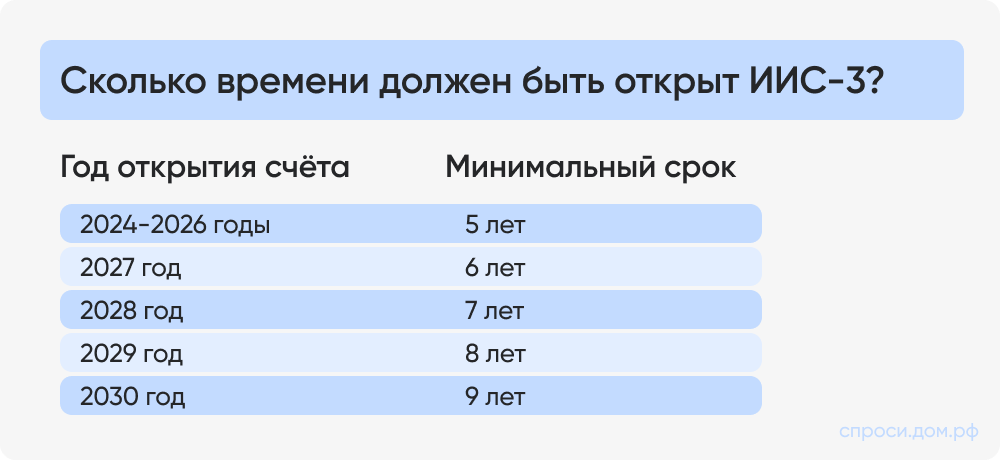

В-пятых, увеличен минимальный срок счёта до 5 и даже до 10 лет, в зависимости от года открытия. ИИС типов А или Б можно закрыть через 3 года.

Как открыть ИИС

С 2024 года можно открыть только ИИС третьего типа — не больше трёх счетов на одного человека. Однако если до конца 2023 года вы уже открывали ИИС типов А или Б, то сначала нужно их закрыть или перевести в ИИС-3.

Открыть ИИС-3 можно в два шага.

Шаг 1. Выбрать брокера

Это важный этап, поскольку условия обслуживания у разных брокеров отличаются. В условия включается комиссия за обслуживание, проведение сделок и пополнение ИИС. Также стоит обратить внимание на предложения банка, продуктами и картами которого вы пользуетесь чаще всего. Возможно, брокеры предложат лучшие условия. К тому же многие организации сейчас предлагают подарочные акции или ценные бумаги, что станет дополнительной выгодой.

Шаг 2. Открыть счёт

Сейчас большинство брокерских счетов и ИИС можно открыть онлайн в мобильном приложении брокера или банка, связанного с брокером. Либо это можно сделать лично, обратившись в отделение банка или офис брокерской организации и подав заявление на открытие счёта.

Далее нужно пополнить счёт и выбрать инструменты для инвестиций. Это можно сделать самостоятельно, довериться брокеру или управляющей компании, у которых уже есть готовые стратегии инвестирования.

Что можно купить на ИИС

С помощью индивидуального инвестиционного счёта нельзя вкладываться в иностранные ценные бумаги и финансовые инструменты. Но частным инвесторам доступно много инструментов российского фондового рынка, в том числе:

Акции. С помощью покупки акции вы становитесь совладельцем компании и можете рассчитывать на часть прибыли, которая выплачивается акционерам (дивиденды).

Облигации — более безопасный актив. С помощью облигаций государство и компании могут взять у граждан в долг, выплачивая проценты (купоны) с определённой периодичностью, например, раз в квартал.

Паи ПИФов — это возможность инвестировать сразу во много разных финансовых инструментов, при этом не понадобятся большие суммы. ПИФы — это паевые инвестиционные фонды, они собирают деньги с инвесторов и вкладывают их в ценные бумаги и другие финансовые инструменты по своей стратегии, с увеличением дохода ПИФа увеличивается и стоимость пая.

Драгоценные металлы — хороший вариант именно в этом случае, потому что и ИИС, и драгоценные металлы — это способы сохранять деньги в долгосрочной перспективе.

Валюта. Пополнять ИИС можно только рублями. А вот на самом счёте уже можно приобрести валюту за рубли, часто по более выгодным ценам, чем обменные курсы в банках.

Как вывести деньги с ИИС

Получить деньги, которые вы положили и инвестировали на индивидуальном инвестиционном счёте, можно, только одновременно закрыв индивидуальный инвестиционный счёт.

В этом случае стоит помнить, что если вы закроете счёт раньше минимального срока, то потеряете право на все налоговые льготы. Если вы к тому времени уже получили налоговые вычеты, то и их придётся вернуть.

Выводить средства со счёта без потери льгот можно только в том случае, если они будут направлены на дорогостоящее лечение. Перечень видов такого лечения устанавливает Правительство РФ?Постановление Правительства РФ № 458 от 08.04.2020.

Как закрыть ИИС без потери налоговых льгот

Закрыть индивидуальный инвестиционный счёт и не потерять налоговые льготы можно только в случае, если к моменту закрытия уже вышел минимальный срок счёта. Этот срок зависит от того, в каком году был открыт ИИС. Он может составлять от 5 до 10 лет. Ниже мы приводим детальную таблицу.

Для ИИС типов А и Б, открытых до 2023 года, минимальный срок стандартный — 3 года.

Налоговые вычеты по ИИС

Налоговый вычет — это возможность вернуть часть налогов на доходы или не платить их в будущем. Вычеты может получать только налоговый резидент Российской Федерации, у которого есть доходы, облагаемые НДФЛ, например зарплата?Правила предоставления вычетов по ИИС установлены ст. 219.1 Налогового кодекса РФ и ст. 219.2 Налогового кодекса РФ.

В контексте ИИС мы говорим об инвестиционных налоговых вычетах. Сюда входят:

Вычет в размере 13% от взносов на ИИС. Максимальный размер вычета — 52 тыс. рублей ежегодно. Важно помнить, что в эту сумму входят и вычеты по взносам на программу долгосрочных сбережений.

Вычет на доходы по операциям на ИИС — то есть возможность не платить налог, если, например, купили акцию, а продали её дороже.

Оба вычета можно получать каждый год, пока открыт счёт.

Подробно об этих вычетах мы рассказали в инструкции Что такое инвестиционные налоговые вычеты.

Справочно

Программа долгосрочных сбережений — это государственная программа софинансирования накоплений граждан, с помощью которой можно получить до 100% от взносов на специальный счёт. Это один из способов достижения долгосрочных финансовых целей, поскольку счёт по программе открывается на срок от 15 лет.

Популярные вопросы про ИИС

В этом разделе мы собрали ещё несколько популярных вопросов от читателей об индивидуальном инвестиционном счёте.

Что будет с ИИС типов А и Б?

Все ИИС, открытые до 2024 года, относятся к одному из типов А или Б. Эти типы различаются видом налоговых льгот, которыми может воспользоваться инвестор. Счета типов А или Б остаются действующими, пока инвестор не решит их закрыть или сменить тип счёта на третий, который по сейчас действует для всех новых счетов.

Важно помнить, что ИИС типа А или Б может быть только один. Именно тогда действуют налоговые льготы.

Можно ли вывести дивиденды с ИИС?

Нет, с ИИС-3 нельзя вывести средства, в том числе дивиденды или купонные выплаты, кроме как в случае закрытия счёта.

По счетам, открытым до конца 2023 года, у некоторых брокеров была возможность зачислять средства дивидендов и купонных выплат по облигациям сразу на обычный банковский счёт. Это не считается выводом средств с ИИС, поэтому разрешалось. По ИИС-3 так сделать нельзя.

Где выгодно открыть ИИС?

Как мы уже разбирали выше, для частных инвесторов доступно множество предложений брокеров. Необходимо выбирать вариант с наименьшей комиссией за обслуживание, проведение сделок, пополнение счёта. Также не стоит забывать и про специальные предложения вашего банка.

Как перевести ИИС типа А или Б в ИИС-3?

Чтобы перевести счёт, открытый до конца 2023 года, в новый тип ИИС, необходимо подать заявление вашему брокеру. Такая возможность может быть предусмотрена и в мобильном приложении.

Важно помнить, что при переводе счетов из типов А и Б в третий тип можно зачесть не больше трёх лет. Например, если в 2024 году вы переводите ИИС типа А, которому уже есть 5 лет, в ИИС-3, то новый счёт будет считаться как открытый в течение трёх лет. Получается ещё 2 года ИИС нельзя будет закрыть, без потери права на налоговые льготы.

Застрахованы ли деньги на ИИС?

Нет, средства, размещённые на брокерских или индивидуальных инвестиционных счетах не застрахованы государством, как вклады или взносы в негосударственные пенсионные фонды. Однако, если все средства вы инвестировали, то даже при банкротстве брокера активы будут просто переведены к другому, поэтому и деньги вы не потеряете.

6 комментариев

Сначала новые

А

Артур

24.03.2025, 16:01

Сотрудник организации

24.03.2025, 16:15

К

Константин

27.01.2025, 06:30

Сотрудник организации

27.01.2025, 09:11

Статья имеет ознакомительный характер.

За уточнением информации по вашей ситуации рекомендуем обратиться в ответственное ведомство – ФНС по номеру: 8-800-222-22-22 (бесплатно).

КЕ

Комиссаренко Екатерина

16.09.2024, 09:36

Сотрудник организации

16.09.2024, 09:46

Закон не устанавливает особых ограничений на открытие ИИС для отдельных категорий лиц. На них распространяются те же ограничения, что и на обычные брокерские счета.

По дополнительным вопросам рекомендуем обратиться к брокеру, который вас интересует.

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят