21.01.2022

Что делать, если нечем платить за ипотеку?

Зачастую при возникновении финансовых трудностей заемщик просто не может выполнять свои обязательства по погашению ипотеки в полном объеме. Рассказываем, как нужно действовать в подобных ситуациях и с помощью каких способов можно безболезненно урегулировать задолженность.

В этой инструкции:

Что будет, если заёмщик перестанет вносить платежи по ипотеке?

Стандартный порядок работы с должниками включает следующие этапы:

Этап 1. Банк начисляет штрафы и неустойки, предусмотренные ипотечным договором. Параллельно в работу включается служба по работе с проблемной задолженностью, которая есть в каждом банке. Сотрудники обычно уведомляют должника о сумме просроченного платежа и уточняют у него примерную дату погашения;

Этап 2. Передача дела в суд. Если ситуация не меняется, банк может уступить права требования другой организации или обратиться в суд. Передача долга другому кредитору возможна лишь в том случае, если такой пункт указан в договоре.

Причины обращения банка в суд также должны быть описаны в соглашении. Это может быть отсутствие платежей в течение нескольких месяцев или наличие нескольких просрочек в течение года;

Этап 3. Продажа недвижимости с торгов. Как только решение суда о взыскании долга вступает в силу, банк передает исполнительный лист в службу судебных приставов. Сначала долги списываются со счетов заёмщика, и, если этой суммы недостаточно для погашения, недвижимость выставляется на торги.

Можно ли договориться с банком без суда?

При своевременном обращении в кредитную организацию заемщик может урегулировать вопрос напрямую с банком. Это позволит сохранить залоговую недвижимость и избежать штрафов. Следует как можно раньше уведомить кредитора о возникновении финансовых трудностей и подтвердить свои слова документами.

Причины отсутствия платежей должны быть обоснованы. Например, человек попал под сокращение, серьезно заболел или его работодатель сильно урезал зарплату. Появление ребенка в семье тоже может стать смягчающим обстоятельством. А вот если заемщик просто перестал платить, долгое время не выходил на связь и не смог предъявить документы о своей неплатежеспособности, то в этом случае на компромиссное решение рассчитывать не стоит.

В остальных случаях банк, как правило, готов пойти навстречу. Заемщикам, оказавшимся в сложной жизненной ситуации, предлагаются следующие варианты решения проблемы:

Кто может воспользоваться ипотечными каникулами?

Заемщики, которые оказались в сложной жизненной ситуации, могут получить отсрочку по ипотечным выплатам или договориться с банком о временном снижении суммы платежа. Максимальный срок ипотечных каникул составляет 6 месяцев.

Обстоятельства, при которых заемщику полагается данная льгота, определены в законе?ФЗ от 01.05.2019 N 76-ФЗ. К ним относятся:

- Потеря работы;

- Получение инвалидности I и II группы;

- Нахождение на больничном более 2 месяцев подряд;

- Снижение ежемесячного дохода более чем на 30%;

- Увеличение числа иждивенцев и снижение дохода более чем на 20%;

Нарушение условий жизнедеятельности и утрата имущества заемщиком в результате чрезвычайной ситуации.

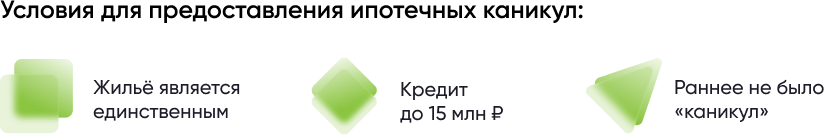

Ипотечными каникулами можно воспользоваться только один раз (за исключением случаев возникновения ЧС). При этом жилье, оформленное в ипотеку, должно быть единственным, а сумма кредита не должна превышать 15 млн рублей.

Заявление на оформление каникул подается в банк, где оформлен ипотечный кредит. К заявке нужно приложить выписку из ЕГРН и документы-основания (например, справку о доходах или лист нетрудоспособности).

В каких случаях банк может предложить реструктуризацию ипотеки?

Этот вариант предлагается в том случае, если оформление ипотечных каникул невозможно по каким-либо причинам или улучшение жизненной ситуации не предвидится даже после предоставления отсрочки.

Под реструктуризацией понимается пересмотр первоначальных условий кредитования. Новый порядок погашения ипотеки обговаривается с каждым клиентом индивидуально. К примеру, банк может снизить размер ежемесячного платежа за счёт увеличения срока кредита или предоставить льготный период, в течение которого необходимо погашать только начисленные проценты.

Могу ли я объявить себя банкротом и избавиться от долга по ипотеке?

Это возможно, однако процедура банкротства является крайне нежелательным способом избавления от долгов. Все движимое и недвижимое имущество банкрота подвергается описи и выставляется на торги. Если вырученных средств окажется недостаточно для того, чтобы рассчитаться со всеми кредиторами, то долги будут списаны в полном объеме.

Если общая сумма задолженности составляет от 50 до 500 тысяч рублей, заемщик может объявить себя банкротом без суда, подав соответствующее заявление в МФЦ. При сумме долга от 500 тысяч рублей процедура банкротства оформляется только в судебном порядке.

Как избежать финансовых трудностей, связанных с оплатой ипотеки?

Чтобы обезопасить себя от неподъемных финансовых обязательств, этим вопросом нужно озаботиться еще до оформления ипотеки. Во-первых, рекомендуется создать финансовую подушку безопасности в размере 3-6 ежемесячных заработков. Это позволит своевременно погашать задолженность во время поиска новой работы в случае потери дохода.

Во-вторых, перед оформлением кредита нужно распланировать бюджет и понять, какой процент от доходов семьи будут занимать выплаты по ипотеке. Лучше, если данный показатель не будет превышать 30%. Премии и прочие виды бонусов в расчет принимать не стоит, так как работодатель может перестать их выплачивать.

Еще один способ обезопасить себя — оформление страхования жизни и здоровья. При наличии полиса заемщик будет освобожден от обязательств в случае утраты трудоспособности. Некоторые банки также предлагают оформить страховку от недобровольной потери работы.

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят