Опубликовано 12.11.2025

Земельный налог: ставка и как рассчитать

Владельцы участков должны платить земельный налог. Но всегда ли это так? В статье разберемся, кто и в какие сроки должен платить, и когда закон позволяет снизить налоговую нагрузку.

В этой инструкции:

Кто является плательщиком земельного налога

Обязанность уплаты земельного налога возлагается на владельцев земельных участков. Земля должна принадлежать налогоплательщику на праве собственности, пожизненного наследуемого владения или бессрочного пользования.

Право собственности на земельные участки может принадлежать физическим и юридическим лицам. Совершеннолетние граждане РФ могут быть собственниками земельных участков и платить земельный налог. Также право собственности на землю можно зарегистрировать на несовершеннолетних детей. Интересы детей младше 14 лет представляют родители или опекуны. Дети в возрасте от 14 до 18 лет получают право подписи в договорах. При достижении 18 лет ребенок сможет распоряжаться собственностью, в том числе земельным участком.

Ограничения на владение землей связаны с гражданством, видом земельного участка (например, земли сельскохозяйственного назначения или приграничных территорий), а также с законодательными нормами, регулирующими оборот земель. Например, иностранные граждане и лица без гражданства не могут быть собственниками земельных участков на приграничных территориях или земель сельскохозяйственного назначения.

Какие участки не являются объектами налогообложения

Налогом не облагаются земельные участки, которые:

- изъяты из оборота в соответствии с законодательством РФ

- ограничены в обороте в соответствии с законодательством РФ: заняты особо ценными объектами культурного наследия народов РФ, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия, музеями-заповедниками

- входят в состав земель лесного фонда

- ограничены в обороте в соответствии с законодательством РФ, занятые находящимися в государственной собственности водными объектами в составе водного фонда

- входят в состав общего имущества многоквартирного дома

По какой ставке исчисляется налог на земельный участок

Размер земельного налога утверждается органами власти муниципальных образований. По закону величина налоговой ставки не может превышать:

0,3% от кадастровой стоимости земельных участков, которые используются в целях индивидуального жилищного строительства, садоводства и огородничества или имеют сельскохозяйственное назначение

1,5% от кадастровой стоимости прочих земель, которые преимущественно используются в предпринимательской деятельности

С 2025 года ставка налога для земель с кадастровой стоимостью выше 300 млн рублей увеличена до 1,5%.

В некоторых регионах для разных категорий земель и участков с разными разрешенными видами использования действуют дифференцированные ставки земельного налога.

Для земельного участка, который находится в федеральной государственной собственности, ставка земельного налога составляет до 1,5% от кадастровой стоимости.

Это максимальная ставка, установленная статьей 394 Налогового кодекса РФ?Налоговый кодекс Российской Федерации (часть вторая" от 05.08.2000 N 117-ФЗ . Применяется к большинству земель, в том числе к землям населенных пунктов в государственной собственности, если иное не установлено региональными нормативами.

Если участок не используется в предпринимательской деятельности и подлежит специальным условиям, ставка может быть ниже. Например 0,3% для ИЖС или садоводства, если это предусмотрено региональными законами.

С 1 сентября 2025 года вступил в силу закон, который запрещает вести любую коммерческую деятельность на участках в садоводческих некоммерческих товариществах (СНТ)?Федеральный закон №353-ФЗ от 31.07.2025.

Как рассчитать земельный налог

На размер налога влияет кадастровая стоимость земельного участка.

Кадастровая стоимость — официальная цена, которую государство назначает за земельный участок или квартиру, чтобы рассчитывать налоги.

При этом с 2025 года введена новая методика кадастровой оценки земельных участков и недвижимости?Федеральный закон от 03.07.2016 №237-ФЗ «О государственной кадастровой оценке». Теперь при расчете кадастровой стоимости учитываются не только категория земли и вид разрешенного использования, но и дополнительные факторы: инфраструктура (наличие дорог, газа, электричества), близость к крупным населенным пунктам, а также данные о рыночных сделках в конкретном районе. Это позволяет сделать оценку более точной и приблизить к реальной рыночной стоимости.

Также с 2025 года кадастровая стоимость ежегодно обновляется. Собственникам недвижимости доступна онлайн-проверкакадастровой стоимости через портал Росреестра.

Повышение кадастровой стоимости из-за новой методики оценки может привести к увеличению налоговой базы. Это может вызвать рост налога для владельцев участков, особенно расположенных в более благоустроенных или востребованных районах.

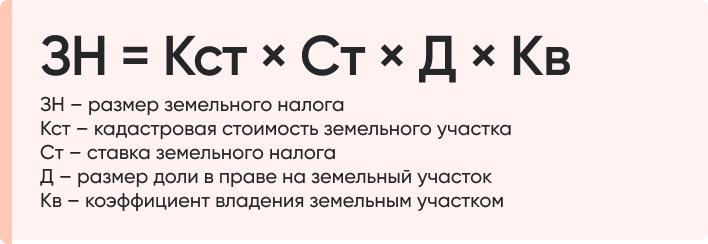

Сумма земельного налога, подлежащая уплате, рассчитывается по формуле:

Расшифровка обозначений:

- Кст — кадастровая стоимость земельного участка (ее можно узнать на сайте Росреестра)

- Ст — ставка земельного налога, действующая в конкретном регионе

- Д — размер доли в праве на земельный участок

- Кв — коэффициент владения земельным участком (определяется как отношение числа полных месяцев, в течение которых участок находился в собственности налогоплательщика, к числу календарных месяцев в отчетном периоде)

Пример расчета:

Александр — собственник земельного участка, размером 15 соток. Кадастровая стоимость — 2 млн ₽. Ставка налога — 0,3%, потому что это участок под жилой дом. Александр владел участком полный год (12 месяцев). Таким образом, налог составит:

2 000 000 ₽ × 0,3% = 6 000 ₽

Представим, что Александр купил участок и оформил его в собственность в апреле 2025 года. Таким образом, он будет владеть им не полный год, а только 9 месяцев. Как рассчитать налог:

(2 000 000 ₽ × 0,3%) × (9/12) = 6 000 × 0,75 = 4 500 ₽

Для расчёта суммы налога также можно воспользоваться налоговым калькулятором, размещенным на сайте ФНС.

Как узнать кадастровую стоимость участка:

- Запросить выписку из ЕГРН. Это можно сделать на Госуслугах или на сайте Росреестра. Также можно обратиться в МФЦ. Потребуется паспорт.

- Онлайн на официальном сайте Росреестра. Воспользуйтесь сервисом «Публичная кадастровая карта», где можно найти участок на карте или ввести кадастровый номер и получить данные о стоимости.

В какой срок надо уплатить налог на землю

Физические лица должны уплатить земельный налог не позднее 1 декабря года, следующего за отчетным. То есть, налог на землю за 2024 год нужно уплатить до 1 декабря 2025 года.

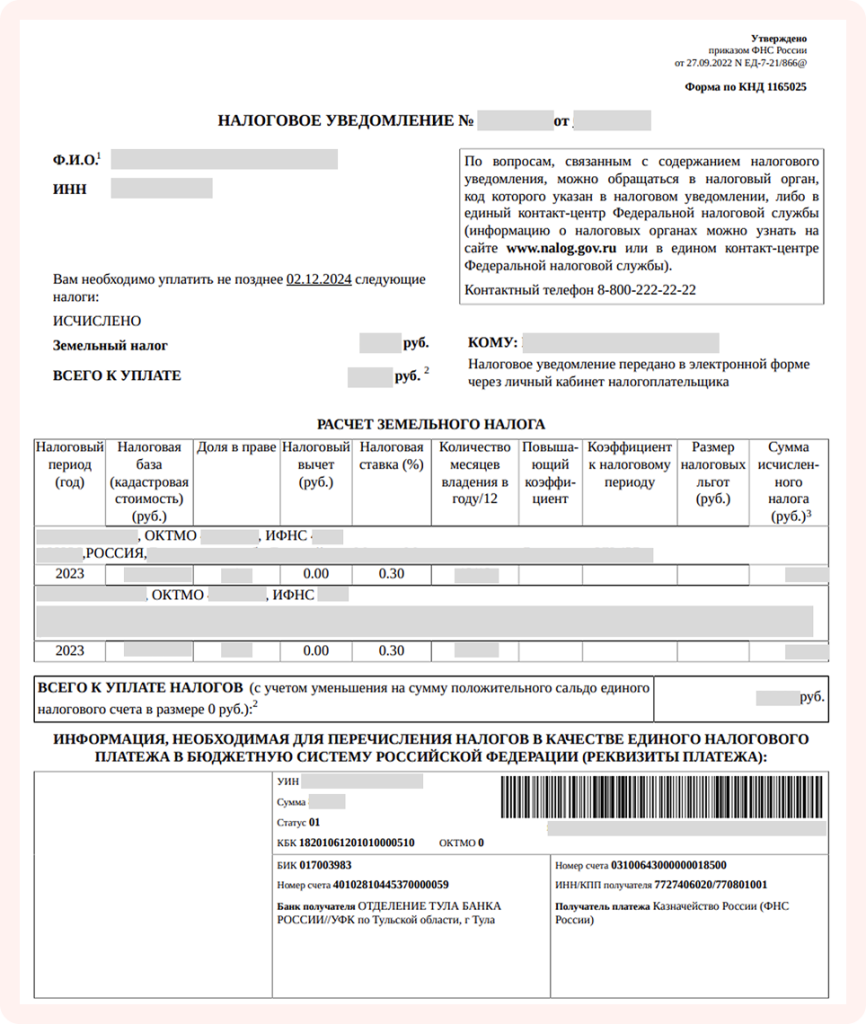

Органы ФНС направят налоговые уведомления за 30 дней до наступления срока оплаты. В уведомлении укажут сумму к оплате, информацию об объекте налогообложения, налоговую базу (кадастровую стоимость) и срок уплаты.

Как выглядит уведомление:

Если земельный участок заброшен, это не освобождает от уплаты земельного налога. Налог нужно платить, пока участок находится в собственности, вне зависимости от того, используется он или нет.

При этом с 2025 года действует закон, который устанавливает критерии заброшенных или неиспользуемых участков?Федеральный закон от 08.08.2024 № 307-ФЗ «О внесении изменений в Земельный кодекс Российской Федерации и статью 23 Федерального закона «О ведении гражданами садоводства и огородничества для собственных нужд и о внесении изменений в отдельные законодательные акты Российской Федерации». Если собственник не использует участок по назначению более трех лет и не поддерживает его в порядке, он может получить штраф. В дальнейшем, при игнорировании требований, участок могут изъять.

Гражданину, который не привел в порядок участок или сделал это несвоевременно, грозит штраф 20-50 тысяч рублей. Важно понимать, что при первом нарушении выдается только предупреждение, никаких штрафов при этом не налагается. Если собственник не исправил нарушение в течение полугода, Росреестр в течение 30 дней направит уведомление в уполномоченный орган, чтобы инициировать дело в суд об изъятии участка. Отчуждение осуществляется путем продажи такого земельного участка с публичных торгов.

Евгений Машаров Член Общественной Палаты РФ

Критерии заброшенности земельных участков разработаны Росреестром. Они распространяются на земли населенных пунктов, садовые и огородные участки, а также участки с разрешением на строительство.

Признаки неиспользования:

более половины площади участка в течение года загрязнено отходами или захламлено

более 50% территории покрыто сорными растениями высотой более 1 метра

на участках растут дикорастущие деревья и кустарники, не связанные с благоустройством

для земель под застройку: в течение 5 лет не возведено и не зарегистрировано ни одного здания или сооружения (срок может быть изменен в соответствии с разрешением на строительство)

для участков под ИЖС срок строительства и регистрации права собственности увеличен до 7 лет

на участке есть здания в аварийном состоянии (разрушены стены, крыша, отсутствуют окна, повреждены коммуникации и др.)

При первом выявлении признаков собственнику выносится предупреждение без наложения штрафа. Если нарушения не устранены в течение полугода, Росреестр может инициировать процедуру изъятия участка через суд.

Кто освобождается от уплаты земельного налога

По закону от уплаты земельного налога освобождены коренные малочисленные народы Севера, Сибири и Дальнего Востока России, а также их общины. Это правило действует только для тех земельных участков, которые используются для сохранения их традиционного образа жизни.

Также от уплаты земельного налога освобождаются владельцы участков?ст. 388 НК РФ:

переданных по договору аренды или на праве безвозмездного пользования

входящих в имущество паевого инвестиционного фонда

Также действуют региональные льготы. Например, в Москве полностью освобождены от уплаты земельного налога с одного земельного участка Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда и полные кавалеры орденов Славы, Трудовой Славы и «За службу Родине в Вооруженных Силах СССР»?Закон города Москвы от 24.11.2004 года № 74 «О земельном налоге». Льгота действует при условии, что участки не сдаются в аренду.

Какие бывают льготы по земельному налогу

Земельный налог — местный, поэтому льготы по нему устанавливают локальные власти. С информацией о порядке налогообложения земельных участков в конкретном регионе можно ознакомиться на сайте ФНС.

Для некоторых категорий граждан действуют федеральные льготы по земельному налогу. От налога освобождаются 600 м² земли (6 соток).

Право на льготу по земельному налогу имеют:

- Герои СССР, Герои Российской Федерации, полные кавалеры ордена Славы

- инвалиды I и II групп, дети-инвалиды, инвалиды с детства

- пенсионеры

- лица с тремя и более несовершеннолетними детьми

- лица, имеющие трех и более несовершеннолетних детей

- ветераны и инвалиды ВОВ, а также ветераны и инвалиды боевых действий

- ликвидаторы техногенных аварий, в том числе аварии на Чернобыльской АЭС

- граждане, получившие инвалидность при техногенных катастрофах

Например, если пенсионер владеет участком площадью 800 м², после применения льготы он заплатит налог только за 200 м².

Как оформить льготу по земельному налогу

Порядок действий:

- Убедитесь, что имеете право на получение налоговой льготы.

- Направьте в ФНС заявление о предоставлении льготы по земельному налогу. Это можно сделать по почте, через Личный кабинет налогоплательщика, МФЦ или лично в налоговой инспекции.

- В течение 30 дней получите письменный ответ налогового органа.

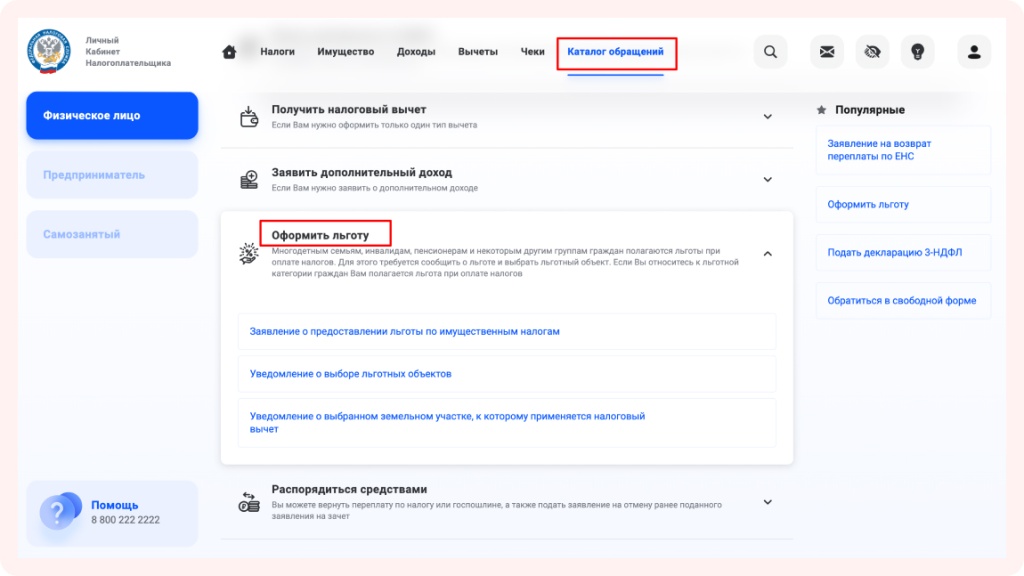

Как оформить льготу онлайн на сайте ФНС:

- Авторизуйтесь в Личном кабинете на сайте налоговой. Это можно сделать через Госуслуги.

- Выберите вкладку «Каталог обращений» → «Оформить льготу».

- Подайте заявление о предоставлении льготы. А затем выберите льготный объект.

- Заполните заявление, следуя подсказкам сервиса. Затем нажмите кнопку «Проверить и отправить».

Подать заявление можно в любое время после возникновения права на льготу.

В процессе рассмотрения документов налоговый орган вправе запросить дополнительные сведения, подтверждающие право на льготу. Тогда указанный срок может быть продлен еще на 30 дней.

Срок подачи уведомлений о праве на льготу по земельному налогу не установлен. Так как налоговая инспекция рассматривает заявления в течение 30 дней, подать уведомление лучше в I квартале года, то есть до 1 апреля.

Льготу по земельному налогу может оформить только тот, кто числится владельцем участка в Росреестре (указан в выписке ЕГРН). Владелец в ЕГРН и налогоплательщик — одно лицо. Льгота третьего лица (даже близкого родственника) не применяется.

Например:

Если льгота положена матери-пенсионерке, а участок записан на сына, который еще не достиг пенсионного возраста, воспользоваться льготой не получится.

Если участок куплен в браке, но оформлен на мужа, получает льготу только муж. Его жена, даже будучи совладелицей по закону, не может применить свою льготу к этому участку.

Если у участка несколько владельцев (долевая собственность), налог делится между всеми по долям. При этом льгота одного из владельцев действует только на его часть налога. Остальные собственники платят налог на свои доли полностью, если у них нет льгот.

Как оформить льготу, если в собственности несколько участков

Применить льготу можно только к одному земельному участку. Если в собственности несколько участков, нужно выбрать тот, к которому хотите применить льготу и направить в ФНС уведомление. Это необходимо сделать не позднее 31 декабря того года, начиная с которого возникло право на льготу. Уведомление можно подать в личном кабинете налогоплательщика или в налоговой инспекции.

Если не уведомить налоговую, льготу применят к тому участку, по которому рассчитан самый высокий налог.

Можно ли вернуть переплату, если льготу не применили

Вернуть переплаченный налог можно, подав заявление о возврате или зачете налога в налоговый орган (ИФНС).

Заявление о возврате налога подается после того, как ИФНС произведет перерасчет земельного налога с применением льготы за предыдущие годы, начиная с того года, когда налогоплательщик получил право на льготу.

Перерасчет и возврат возможны за последние три года, если переплата образовалась до 2024 года, и без ограничения срока для переплат с 2024 года и позже.

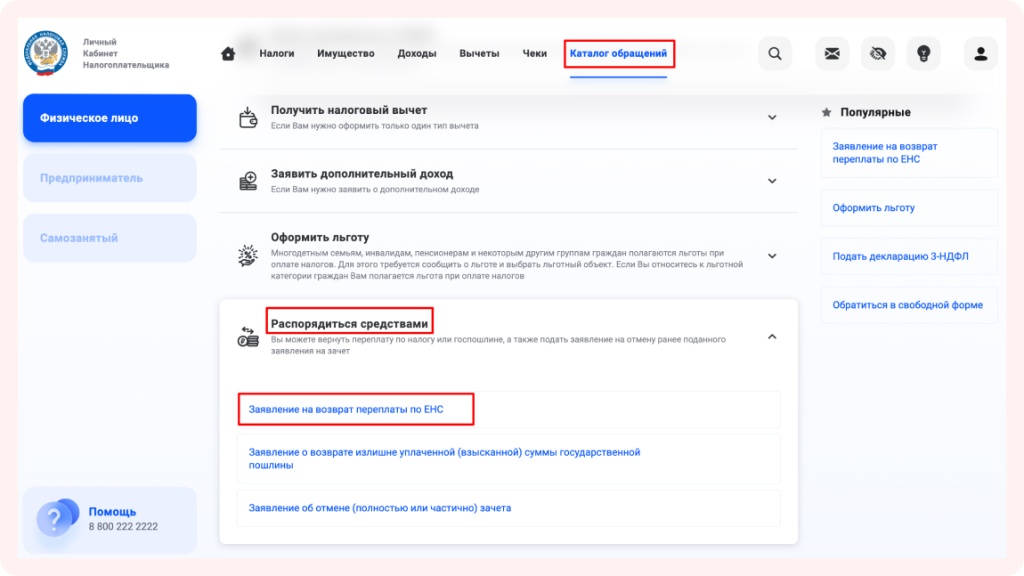

Заявление можно подать через личный кабинет налогоплательщика на сайте ФНС, почтой или лично в налоговой инспекции.

В Личном кабинете на сайте ФНС выберите вкладку «Каталог обращений» → «Распорядиться средствами» → «Заявление на возврат переплаты по ЕНС».

После подачи заявления налоговая в течение нескольких месяцев выполнит перерасчет и вернет излишне уплаченные суммы способом, указанным в заявлении: на банковский или единый налоговый счет.

16 комментариев

Сначала новые

ДН

Дмитрий Назаров

23.10.2025, 16:51

Сотрудник организации

23.10.2025, 17:02

Сумма земельного налога, подлежащая уплате, рассчитывается по формуле:

Размер земельного налога = кадастровая стоимость земельного участка × ставка земельного налога × доля в праве на земельный участок × коэффициент владения земельным участком.

Для некоторых категорий граждан, включая пенсионеров, действуют федеральные льготы по земельному налогу: освобождение от налогообложения распространяется на первые 600 м² земельного участка (6 соток).

Для расчёта суммы налога также можно воспользоваться налоговым калькулятором, размещенным на сайте ФНС: www.nalog.gov.ru/rn77/service/nalog_calc/

По дополнительным вопросам рекомендуем обратиться в Федеральную налоговую службу (ФНС) по месту жительства или воспользоваться бесплатной горячей линией по телефону 8-800-222-22-22.

ДН

Дмитрий Назаров

23.10.2025, 17:27

Сотрудник организации

23.10.2025, 17:30

ДН

Дмитрий Назаров

23.10.2025, 17:34

Сотрудник организации

23.10.2025, 17:38

ЧО

Чернышова Ольга

20.10.2025, 15:10

Сотрудник организации

20.10.2025, 15:32

Сумма земельного налога, подлежащая уплате, рассчитывается по формуле:

Размер земельного налога = кадастровая стоимость земельного участка × ставка земельного налога × доля в праве на земельный участок × коэффициент владения земельным участком.

Для некоторых категорий граждан, включая пенсионеров, действуют федеральные льготы по земельному налогу: освобождение от налогообложения распространяется на первые 600 м² земельного участка (6 соток).

За дополнительными разъяснениями, учитывая вашу конкретную ситуацию, рекомендуем обратиться в Федеральную налоговую службу по месту жительства или воспользоваться бесплатной горячей линией по телефону 8-800-222-22-22.

СМ

Сергей Молев

23.08.2025, 14:57

Сотрудник организации

23.08.2025, 15:11

О

Ольга

11.08.2025, 14:13

Сотрудник организации

11.08.2025, 14:29

Земельный налог — местный, поэтому льготы по нему устанавливают местные власти. С информацией о порядке налогообложения земельных участков в конкретном регионе можно ознакомиться на сайте ФНС: https://www.nalog.gov.ru/rn77/service/tax/

За дополнительной информацией рекомендуем обращаться в ФНС по номеру: 8-800-222-22-22 (бесплатно).

ИА

Игнатов александр васильевич

29.06.2025, 12:39

Сотрудник организации

29.06.2025, 12:56

Сумма земельного налога, подлежащая уплате, рассчитывается по следующей формуле указанной в статье выше. За дополнительной информацией рекомендуем обращаться в ФНС по номеру: 8-800-222-22-22 (бесплатно).

ОЛ

Олейник Людмила Николаевна

04.06.2024, 19:58

Сотрудник организации

04.06.2024, 20:00

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят