Опубликовано 19.05.2023

Как получить налоговый вычет за строительство дома?

Налоговый вычет могут получить не только граждане, купившие жилье, но и те, кто построил собственный дом. В этой статье разберёмся, как это сделать и с каких расходов можно вернуть 13%.

В этой инструкции:

Что такое налоговый вычет за строительство дома?

Гражданин, который платит налог на доходы физических лиц (НДФЛ) и построил собственный дом, в том числе в ипотеку, может получить налоговый вычет в размере 13% и вернуть часть расходов на строительство дома и банковских процентов по ипотеке.

Законом установлены ограничения по размерам налоговых вычетов:

260 тыс. рублей – максимальная сумма вычета за расходы на строительство и покупку земельного участка;

390 тыс. рублей – максимальная сумма вычета за расходы на оплату процентов по ипотеке, полученной на строительство и приобретение жилья.

Максимальную сумму вычета можно получить, если общая сумма расходов составила не меньше 2 млн рублей в первом случае и 3 млн рублей - во втором. В сумму расходов для расчёта вычета не включается материнский капитал и другие выплаты от государства.

В 2025 году из-за введения прогрессивной шкалы НДФЛ сумма возврата может быть выше, чем раньше.

Как увеличились суммы имущественных вычетов:

- 13% → 260 000 ₽

- 15% → 300 000 ₽

- 18% → 360 000 ₽

- 22% → 440 000 ₽

Вычет применяется к доходам с самой высокой ставкой. Поэтому чем больше заработок — тем больше возврат. Аналогичные изменения коснулись и вычета по ипотечным процентам.

Как увеличились суммы вычетов по процентам:

- 13% → 390 000 ₽

- 15% → 450 000 ₽

- 18% → 540 000 ₽

- 22% → 660 000 ₽

Предельные суммы, с которых рассчитываются вычеты, остались прежними: 2 млн рублей и 3 млн рублей, соответственно.

Также размер вычета за год ограничен количеством средств, которые гражданин заплатил в качестве НДФЛ за год. Например, если ежемесячная зарплата у человека составляет 30 тыс. рублей, то за год в налоговую будет перечислено 46,8 тыс. рублей (30 тыс. рублей * 12 месяцев * 13%). Именно эту сумму можно будет вернуть в качестве вычета. Однако остальная часть вычета не пропадает. Ее можно получить в последующие годы.

Если дом строили супруги, то они оба имеют право получить вычет. Всего до 520 тыс. рублей за расходы на строительство и до 780 тыс. рублей за расходы на оплату процентов по ипотеке.

Справочно:

Вычет можно получить только в размере 13% от фактически уплаченных процентов. Поэтому для того чтобы получить всю сумму вычета (390 тыс. рублей) стоит дождаться, когда сумма оплаченных процентов достигнет 3 млн рублей. Или можно подавать документы на вычет несколько раз, но только по одному кредиту.

Кто может получить налоговый вычет?

Налоговый вычет может получить любой человек, если он:

- Является налоговым резидентом Российской Федерации (то есть правом на вычет могут воспользоваться и иностранные граждане-резиденты);

- Платит налоги по ставке 13% (НДФЛ), например, работает по трудовому договору и получает зарплату или платит налог от сдачи квартиры в аренду;

- Построил жилой дом на территории Российской Федерации, и имеет все подтверждающие документы;

- Раньше не использовал право на вычет за строительство или покупку жилья или использовал его не полностью;

- Раньше не получал вычет по процентам.

Налоговый резидент – это человек проживающий на территории России в течение 183 дней и больше за последние 12 месяцев.

За какие расходы можно получить налоговый вычет?

Строительство дома состоит как правило из нескольких этапов, поэтому важно заранее собирать документы, подтверждающие разные виды расходов. Вычет можно оформить, если вы потратились на:

- Покупку земельного участка не у близкого родственника;

- Покупку объекта незавершённого строительства;

- Оплата разработки проектно-сметной документации;

- Покупка строительных и отделочных материалов;

- Проведение строительных и отделочных работ;

- Подключение к инженерным сетям и коммуникациям (электричество, газопровод, водопровод и канализация) или создание автономных источников электро-, водо- и газоснабжения, и канализации.

При этом вычет можно получить даже если работы по отделке проводились уже после регистрации права собственности на дом?В соответствии с Письмом ФНС России от 14.12.2018 N БС-4-11/24369.

По некоторым расходам, связанным со строительством, вычет получить нельзя. В их числе:

- Услуги риелтора, юриста, других экспертов и специалистов;

- Аренда техники и покупка инструментов;

- Приобретение и установка санитарно-технического оборудования, в том числе ванны, сантехники, газовой плиты, счётчиков воды и электроэнергии;

- Строительство на участке других построек, которые не являются жилыми (например, баня, сарай, беседка и другие).

Справочно:

Близкими родственниками?В соответствии со статьёй 105.1 Налогового кодекса Российской Федерации в данном случае считаются супруг или супруга, родители или усыновители, дети, в том числе усыновлённые, полнородные или неполнородные братья и сестры, опекун, попечитель и подопечные.

Какие документы понадобятся для оформления вычета за строительство?

Для оформления вычета за приобретение земельного участка и строительство дома понадобятся следующие документы:

договор купли-продажи земельного участка (только если вы собираетесь получить налоговый вычет на приобретение земельного участка);

договор о строительстве жилого дома (например, договор подряда);

договор на разработку проектно-сметной документации (только если вы хотите получить налоговый вычет по таким расходам);

платёжные документы: чеки, квитанции, банковские выписки о переводах акты о закупке материалов и другие;

заявление на вычет (если подаёте заявление работодателю, лично или по почте);

реквизиты банковского счёта (если оформляете вычет через налоговую).

Выписка из ЕГРН и документы о праве собственности на дом и землю не понадобятся, всю необходимую информацию налоговая получает от Росреестра?В соответствии с п. 4 ст. 85 Налогового кодекса Российской Федерации.

Для подтверждения расходов по оплате процентов по ипотеке понадобятся также следующие документы:

кредитный договор;

график погашения ипотеки;

справка из банка о сумме уплаченных процентов по ипотеке или другой документ, подтверждающий оплату.

Как получить налоговый вычет за строительство дома у работодателя?

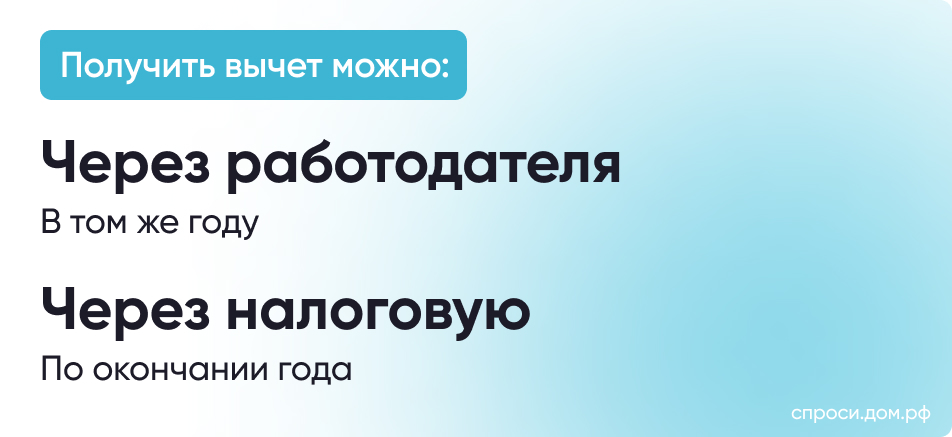

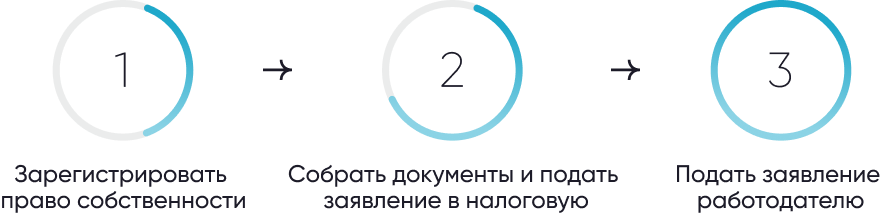

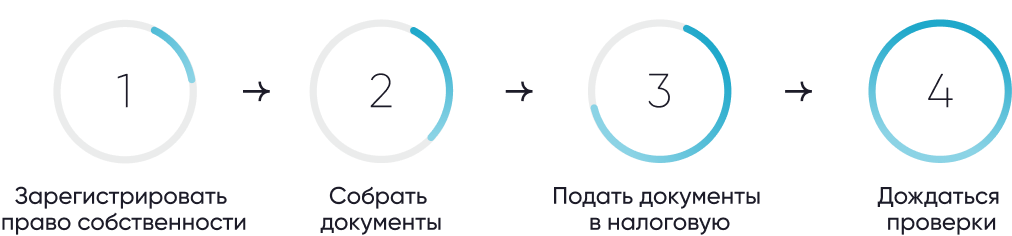

Если вы построили дом, то в том же году вы можете оформить вычет через работодателя и получать его вместе с зарплатой в течение нескольких месяцев. Для оформления вычета необходимо придерживаться следующего порядка действий:

Шаг 1. Завершить строительство и зарегистрировать право собственности на дом

Получить вычет за покупку земельного участка и строительство дома можно только после регистрации права собственности на построенный дом в Росреестре.

В выписке из ЕГРН должно значиться именно «жилой дом», если указано «жилое строение», то вычет оформить не получится.

Шаг 2. Собрать необходимые документы

Все подтверждающие расходы документы лучше сразу собирать по ходу строительства и проведения оплаты работ и материалов.

Шаг 3. Подать заявление в налоговую

Для оформления вычета налоговая должна подтвердить ваше право на него. Для этого ФНС направляет уведомление вам и вашему работодателю. Для получения такого уведомления необходимо подать заявление по форме?В соответствии с Приказом ФНС России от 17.08.2021 N ЕД-7-11/755 в налоговую по месту жительства, приложив подтверждающие документы.

Шаг 4. Подать заявление на вычет работодателю

После того как от налоговой придёт уведомление о праве на имущественный вычет можно подать заявление работодателю, подтверждающие документы уже не нужны. Чаще всего этим занимается бухгалтерия. Уже при следующем перечислении заработной платы НДФЛ взыматься не будет, до тех пор, пока вы не получите всю сумму вычета.

Как получить вычет за строительство дома через налоговую?

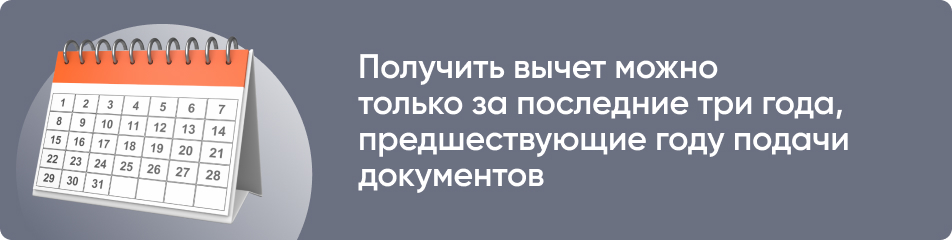

Если дом вы построили и зарегистрировали право собственности в прошлом году или раньше, или просто хотите получить всю сумму вычета сразу, то можно оформить его через ФНС. Проще всего сделать это в электронном виде через личный кабинет налогоплательщика или приложение «Мой налог».

Шаг 1. Завершить строительство и зарегистрировать право собственности на дом

Шаг 2. Собрать необходимые документы

Дополнительно к перечисленным документам может понадобиться справка о доходах и удержанных суммах налога, если работодатель её ещё не предоставил. Все такие справки можно увидеть в личном кабинете налогоплательщика.

Шаг 3. Заполнить декларацию 3-НДФЛ

Заполнить декларацию в упрощённом виде можно в личном кабинете на сайте ФНС. Также заполнить декларацию можно с помощью специальной программы «Декларация» или самостоятельно в письменном виде.

Шаг 4. Направить декларацию и документы в налоговую

Подать декларацию 3-НДФЛ в налоговую можно несколькими способами:

направить в электронном виде через личный кабинет или приложение. Там же можно прикрепить подтверждающие документы;

принести декларацию и пакет документов лично в МФЦ или территориальное отделение ФНС России по месту жительства;

направить документы почтовым отправлением с описью вложения.

Шаг 5. Дождаться проведения камеральной проверки

Время проведения такой проверки может достигать 3 месяцев. После завершения проверки сумма вычета будет перечислена на ваш банковский счёт, реквизиты которого вы указали при оформлении, или отразится в качестве переплаты в личном кабинете налогоплательщика.

Можно ли оформить вычет с покупки земельного участка?

Как мы уже рассмотрели выше, да – это возможно. Однако в момент оформления вычета на земельном участке уже должен быть построен жилой дом и зарегистрирован в ЕГРН. При этом в случае покупки земельного участка в 2020 году и позже вычет можно оформить в упрощённом порядке. Достаточно подписать предзаполненное заявление в личном кабинете на сайте ФНС. Вычеты за расходы на строительство дома и оплату процентов по ипотеке можно будет оформить дополнительно.

67 комментариев

Сначала новые

КН

Колышонкова Наталья

16.02.2026, 14:35

Сотрудник организации

16.02.2026, 14:47

Если дом строили оба супруга, каждый из них имеет право на имущественный налоговый вычет.

Основные условия:

1. Лимит на стоимость жилья удваивается — до 4 млн рублей на семью.

Совместно супруги могут вернуть максимум 520 тыс. рублей (по 260 тыс. рублей каждый), даже если дом стоит больше 4 млн рублей.

Важно: если стоимость дома в пределах от 2 до 4 млн рублей, супругам необходимо распределить сумму вычета между собой по договорённости.

2. Вычет по ипотечным процентам также предоставляется каждому супругу, если жильё находится в общей (долевой или совместной) собственности, независимо от того, на кого оформлен кредит.

Максимальная сумма возврата — до 780 тыс. рублей на семью (по 390 тыс. рублей каждому).

Важно:

Чем больше процентов по ипотеке будет фактически уплачено, тем больше можно вернуть. Поэтому если кредит небольшой и в будущем планируется более крупный займ, с подачей заявления на вычет по процентам можно не торопиться.

Для точного расчёта и консультации по вашей ситуации рекомендуем обратиться напрямую в Федеральную налоговую службу (ФНС):

- По бесплатному номеру: 8-800-222-22-22.

- В отделение ФНС по месту жительства.

Подробнее о получении налогового вычета супругами читайте в нашей статье:

спроси.дом.рф/instructions/nalogovyy-vychet-v-brake

МА

Малкина Анна Иннокентьевна

10.02.2026, 07:10

Сотрудник организации

10.02.2026, 09:40

Если дом строили оба супруга, каждый из них имеет право на имущественный налоговый вычет.

Основные условия:

1. Лимит на стоимость жилья удваивается — до 4 млн рублей на семью.

Совместно супруги могут вернуть максимум 520 тыс. рублей (по 260 тыс. рублей каждый), даже если дом стоит больше 4 млн рублей.

Важно: если стоимость дома в пределах от 2 до 4 млн рублей, супругам необходимо распределить сумму вычета между собой по договорённости.

2. Вычет по ипотечным процентам также предоставляется каждому супругу, если жильё находится в общей (долевой или совместной) собственности, независимо от того, на кого оформлен кредит.

Максимальная сумма возврата — до 780 тыс. рублей на семью (по 390 тыс. рублей каждому).

Важно:

Чем больше процентов по ипотеке будет фактически уплачено, тем больше можно вернуть. Поэтому если кредит небольшой и в будущем планируется более крупный займ, с подачей заявления на вычет по процентам можно не торопиться.

Для точного расчёта и консультации по вашей ситуации рекомендуем обратиться напрямую в Федеральную налоговую службу (ФНС):

- По бесплатному номеру: 8-800-222-22-22.

- В отделение ФНС по месту жительства.

Подробнее о получении налогового вычета супругами читайте в нашей статье:

спроси.дом.рф/instructions/nalogovyy-vychet-v-brake

ШД

Шишкина Дарья

18.11.2025, 15:59

Сотрудник организации

18.11.2025, 16:39

С

Светлана

29.06.2025, 10:40

Сотрудник организации

29.06.2025, 10:56

М

Мария

19.06.2025, 23:43

Сотрудник организации

20.06.2025, 09:02

РА

Раисов Айнды Даудович

13.05.2025, 16:29

Сотрудник организации

13.05.2025, 16:34

АИ

Ахмадишина Илгамия Алмазовна

05.05.2025, 09:27

Сотрудник организации

05.05.2025, 09:55

При строительстве индивидуального жилого дома право на имущественный налоговый вычет возникает с даты государственной регистрации права собственности налогоплательщика на этот жилой дом или на долю (доли) в нем.

За подробным разъяснением и расчётом именно по вашей ситуации рекомендуем обращаться в ответственное ведомство – Федеральную налоговую службу по номеру: 8-800-222-22-22 (бесплатно).

Е

Евгения

30.04.2025, 00:03

Сотрудник организации

30.04.2025, 09:18

Гражданин, который платит налог на доходы физических лиц (НДФЛ) и построил собственный дом, в том числе в ипотеку, может получить налоговый вычет в размере 13% и вернуть часть расходов на строительство дома и банковских процентов по ипотеке.

Закон устанавливает следующие ограничения по размерам налоговых вычетов:

- до 260 тыс. рублей — максимальная сумма вычета за расходы на строительство дома и покупку земельного участка,

- до 390 тыс. рублей — максимальная сумма вычета за уплаченные проценты по ипотеке, взятой на строительство или приобретение жилья.

Для оформления налогового вычета за приобретение земельного участка и строительство дома понадобятся следующие документы:

- договор купли-продажи земельного участка (только если вы хотите получить вычет именно на его приобретение);

- договор на строительство жилого дома (например, договор подряда);

- договор на разработку проектно-сметной документации (если вы планируете получить вычет по этим расходам);

- платёжные документы: чеки, квитанции, банковские выписки о переводах, акты о закупке материалов и другие подтверждающие расходы документы;

- заявление на налоговый вычет (если подаёте заявление через работодателя, лично или почтой);

- реквизиты банковского счёта (если оформляете вычет через налоговую службу).

Для подтверждения расходов по оплате процентов по ипотеке понадобятся также следующие документы:

- кредитный договор,

- график погашения ипотеки,

- справка из банка о сумме уплаченных процентов или другой документ, подтверждающий оплату.

Подробную информацию о том, как именно получить налоговый вычет, вы можете найти в статье выше.

За подробным разъяснением и расчётом именно по вашей ситуации рекомендуем обращаться в ответственное ведомство – Федеральную налоговую службу по номеру: 8-800-222-22-22 (бесплатно).

Е

Елена

16.02.2025, 21:44

Сотрудник организации

17.02.2025, 08:45

ИИ

Ирина Иванова

12.02.2025, 19:02

Сотрудник организации

12.02.2025, 19:10

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят