Опубликовано 10.02.2026

Сервис «второй руки» в банке для защиты от мошенников

Финансовое мошенничество не первый год держится в числе острых вызовов последних лет. По статистике около 90% россиян сталкивались с манипуляциями и обманом по телефону, и тысячи граждан ежедневно направляют в банки письма о проблемах с банковскими счетами. В статье разбираемся, что такое сервис «второй руки», как он устроен и кому полезен.

В этой инструкции:

Как работает сервис «второй руки»

Мошенники каждый день создают новые способы обмана граждан и, к сожалению, нередко преуспевают. Если несколько лет назад звонок из «правоохранительных органов» был редкостью, сегодня каждый третий россиянин получал на мобильный подозрительные звонки от незнакомцев.

Государство регулярно разрабатывает способы защиты граждан и рассказывает, как научиться распознавать манипуляции. Однако в условиях быстрого развития технологий, позволяющих копировать не только голос, но и внешность близких людей или представителей власти, сложно сохранять критическое мышление. В зоне риска находятся самые уязвимые группы — пенсионеры и дети.

Важно

Сервис «второй руки» — банковская услуга, введенная с 1 сентября 2025 года для защиты денег клиентов от мошенников?Статья 2 ФЗ от 01.04.2025 №41-ФЗ

Сервис «второй руки» разработан для защиты граждан. Он позволяет назначать помощника, который будет подтверждать или отклонять подозрительные банковские операции. Например, если бабушку мошенники обманом заставят перевести большую сумму денег, вы увидите сомнительную операцию и сможете отклонить перевод до того, как это произойдет.

Услуга доступна всем клиентам банков, но особенно полезна пожилым людям и тем, кто боится стать жертвой мошенников и хочет избавиться от постоянной тревоги.

Кого можно назначить помощником

Уполномоченным лицом, то есть помощником по проверке банковских операций, можно назначить любого. Например:

родственника

супруга(-у)

друга или знакомого

человека, которому доверяете согласование банковских переводов

Важно

Исключение — люди, в отношении которых имеются сведения о причастности к экстремистской деятельности или терроризму

Доверенный человек в течение 12 часов с момента получения уведомления от банка принимает решение, можно или нельзя проводить операцию по переводу денег.

Назначить помощника можно только по согласию человека, и если клиенту банка услуга не нужна — никто не имеет права назначить обязательное согласование против воли.

Пример

Елизавете Степановне 80 лет. Мошенники притворились сотрудниками налоговой службы и потребовали срочно перевести крупную сумму по номеру телефона, чтобы закрыть долги на сына Петра. В противном случае — арест, тюрьма или космические пени. Женщина так сильно испугалась, что не стала звонить сыну и уточнять, откуда у него такие большие долги, и сразу же сделала перевод.

Однако сын Петр увидел уведомление о подозрительной операции на счете матери, и не стал согласовывать перевод, а сразу позвонил маме, чтобы узнать, что случилось. Разобравшись, Петр отклонил операцию, и кражу денег удалось избежать.

На какие банковские операции распространяется

Под согласование попадают не только операции по переводу денег на сторонние карты, но и снятие наличных и переводы денег по системе быстрых платежей (СБП).

Операции, на которые распространяется сервис «второй руки»:

снятие наличных

перевод с карты на карту

перевод по СБП и QR-коду

перевод по реквизитам

Сервис ориентирован исключительно на рискованные операции: переводы денежных средств третьим лицам на суммы, которые превышают установленный лимит.

Операции, которые обычно не затрагиваются:

повседневные расходы, включая оплату товаров и услуг (покупки в магазинах, коммунальные услуги, оплата мобильной связи)

регулярные платежи и автоплатежи

переводы на собственные счета

зачисления средств (зарплата, пенсия, переводы)

погашение кредитов в своем банке

операции, не связанные с переводом третьим лицам или снятием наличных

Как установить сервис «второй руки» близкому человеку

Сервис подключает владелец банковского счета (например, близкий пожилой родственник). Никто не может оформить услугу за другого человека без его согласия и участия, поэтому первый шаг, с которого следует начать, — обсудить подключение сервиса с близким человеком.

Способы подключения зависят от банка, которым пользуется человек.

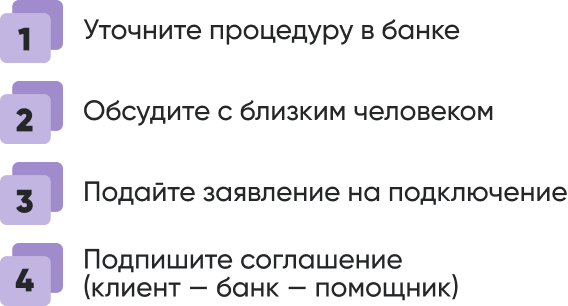

Шаг 1. Свяжитесь с банком, которым пользуется близкий человек, и уточните условия

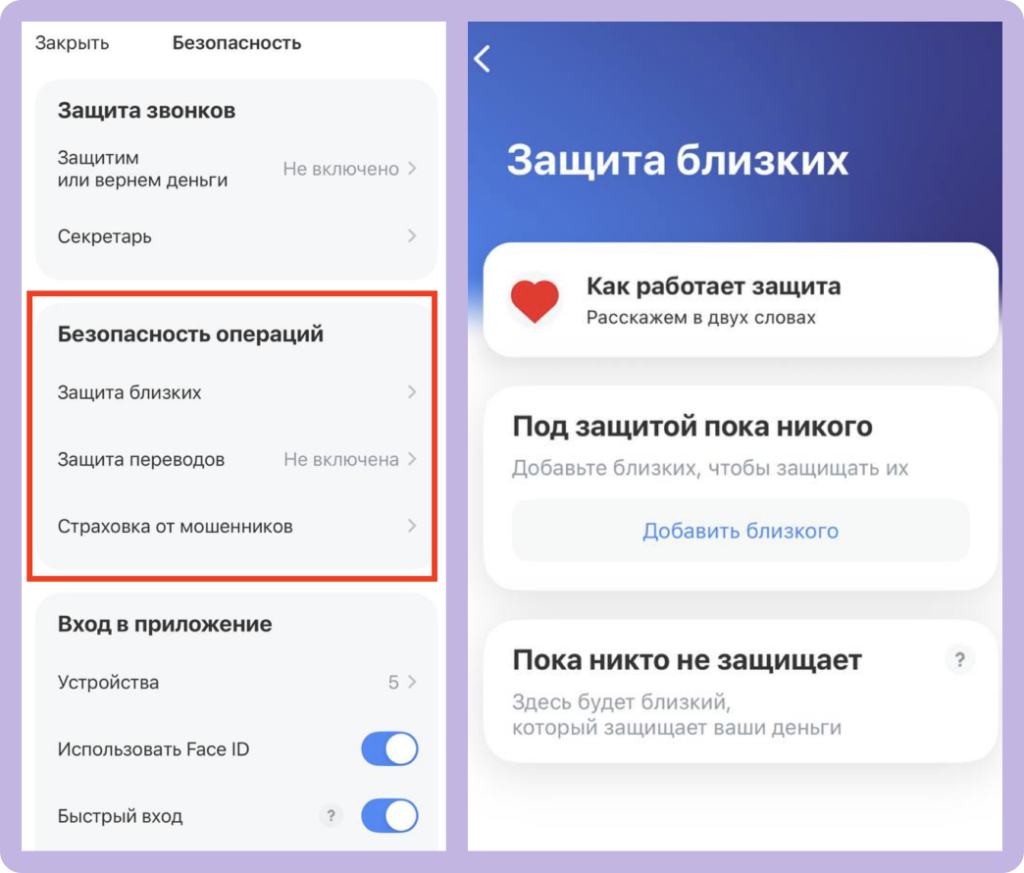

Большинство современных банков поддерживает сервис, а информация размещена в мобильном приложении разделе про безопасность. Если не удается найти, свяжитесь через чат поддержки или по телефону.

Шаг 2. Обсудите подключение услуги с близким человеком

Расскажите о финансовых рисках из-за действий мошенников и преимуществах сервиса, объясните как работает услуга и на что распространяется. Получите согласие, чтобы вы стали доверенным помощником, и обсудите, какие операции будут требовать подтверждения и какие лимиты на суммы нужно установить.

Шаг 3. Подайте заявление на подключение

Подать заявку можно в мобильном приложении или офисе банка. В заявлении укажите список операций и счетов, которые требуют подтверждения.

Шаг 4. Подпишите соглашение

Банк оформит соглашение между клиентом, помощником и самой финансовой организацией.

Сервис можно будет отключить в любой момент по заявлению клиента банка. Однако на заявку уйдет 24 часа — период охлаждения нужен, чтобы подстраховаться в случае, если действия совершены под влиянием мошенников.

Дополнительные меры защиты

Не существует способа получить стопроцентную гарантию, что мошенники никогда не доберутся до вас и близких. К сожалению, способов обмана существует много, и не всегда удается быстро их распознать.

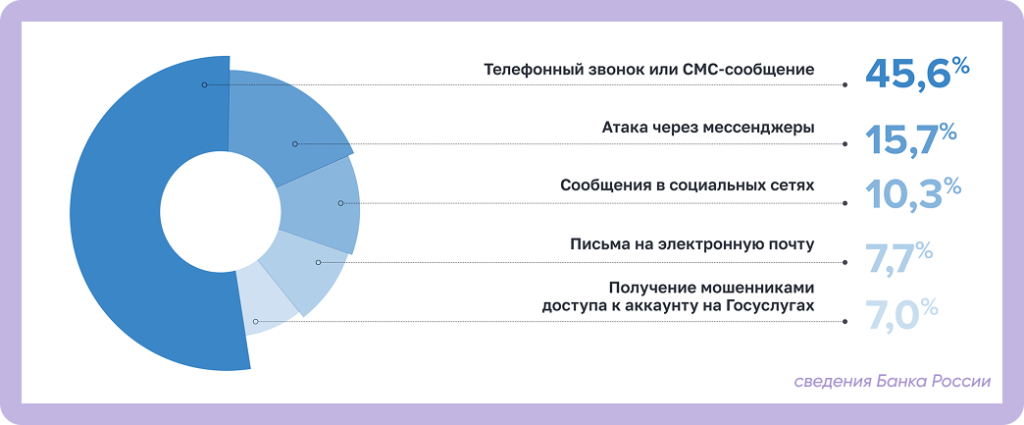

Если кажется, что жертвами мошенников становятся только пожилые, это заблуждение. Кибермошенничество затрагивает людей всех возрастов. По статистике Банка России наиболее уязвимой группой являются граждане среднего возраста — от 25 до 44 лет. В 2024 году жертвами мошенников чаще всего становились работающие женщины со средним уровнем дохода и образованием.

Почему возникает заблуждение:

истории о пенсионерах, потерявших сбережения из-за звонков «из службы безопасности банка», часто попадают в новости

пенсионеры действительно часто теряют крупные суммы сбережений из-за мошенников

пожилые реже пользуются современными технологиями, меньше осведомлены о схемах обмана и чаще доверяют «официальным» звонкам

Чтобы минимизировать риск стать жертвой мошенников, соблюдайте основные правила: никогда не сообщайте никому конфиденциальные данные, установите самозапрет на кредиты и сервис «второй руки», избегайте подозрительных ссылок и проведите беседу о кибермошенничестве с членами семьи.

Часто задаваемые вопросы

Какие операции попадают под проверку?

Клиент банка сам выбирает виды операций и лимиты по суммам, которые требуют дополнительного подтверждения. Операции прописываются в соглашении с банком.

Как подключить сервис «второй руки»?

Порядок подключения зависит от конкретного банка, но обычно достаточно заявки через мобильное приложение. Некоторые банки требуют, чтобы и пожилой родственник, и его помощник были клиентами банка.

Близкий родственник мало двигается из-за проблем со здоровьем. Можно ли подключить услугу в банке за него?

Услугу можно подключить через родственника, если есть доверенность на соответствующие операции. Однако детали лучше уточнять в конкретном банке.

Что случится, если помощник не отреагирует на банковскую операцию в течение 12 часов?

Банк автоматически отклонит операцию, однако клиент может направить повторный запрос.

Как быть, если мошенническая операция всё-таки совершена?

Банк должен возместить убытки, если сделка с мошенниками произошла по технической ошибке со стороны банка.

Сможет ли помощник увидеть финансы человека, операции которого будет проверять?

Нет, доступ к счетам есть только у клиента банка. «Вторая рука» не видит суммы сбережений, кредиты или историю операций и не может распоряжаться деньгами.

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят