Опубликовано 13.02.2026

Инвестиционная стратегия на 2026 год: что делать с деньгами, когда ставки идут вниз

25 июля 2025 года Банк России снизил ключевую ставку до 18% годовых, 12 сентября до 17%, 24 октября до 16,5%, а завершился 2025-ый на уровне 16%. 13 февраля ставку снизили до 15,5%. На фоне системного снижения банки снижают предложения по вкладам. Следующее заседание ЦБ РФ состоится 20 марта 2026 года. Что будет со ставкой дальше и что делать с накоплениями гражданам? Разбираемся с инвестиционным советником в реестре Банка России Марией Гоголевой. Информация в статье носит информационно-аналитический характер и не может трактоваться как индивидуальная инвестиционная рекомендация.

В этой инструкции:

Как меняется ключевая ставка

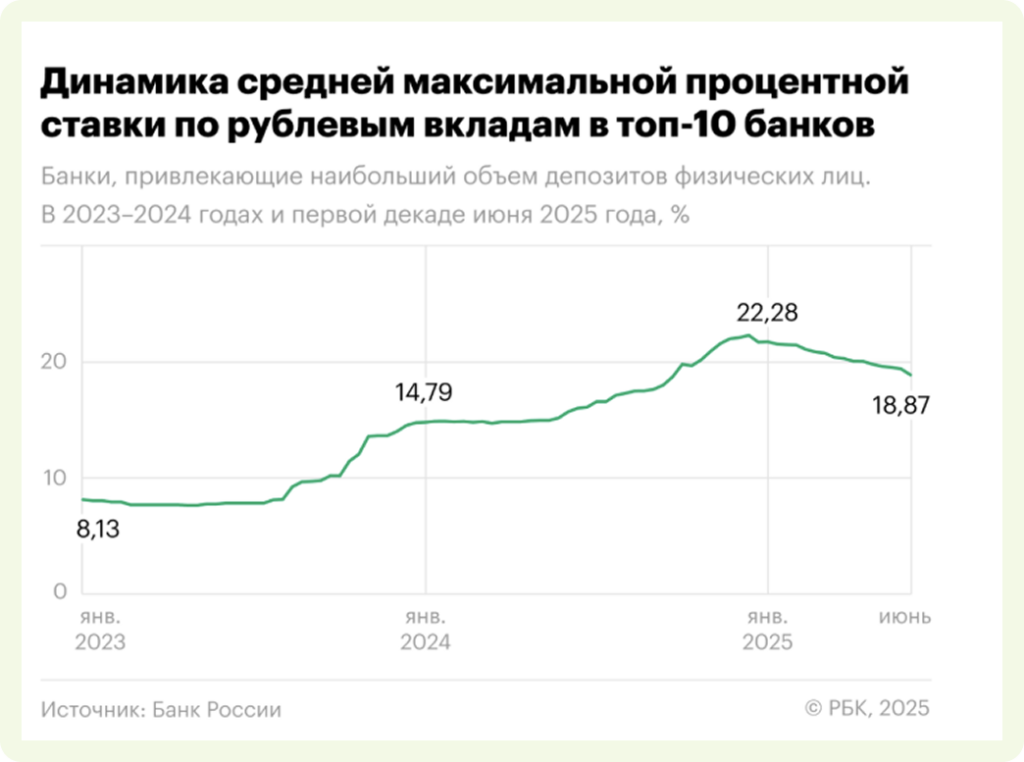

В конце 2023-начале 2024 года, когда ставка ЦБ превысила 15%, многие россияне получили возможность разместить накопленные средства на банковских депозитах со ставками до 25-26% годовых. Депозит — отличный безрисковый инструмент, с понятной гарантированной доходностью и быстрым доступом к деньгам. Это был уникальный шанс, когда, открыв депозит с капитализацией, например, на 3 года, можно было удвоить вложенные средства за этот период.

Ситуация вызвала максимальный рост объема вкладов за последние 14 лет. По данным АСВ на 1 апреля 2025 года общий объем средств по вкладам достиг 75,9 трлн ₽, а средний размер вклада физического лица вырос до 413 тысяч рублей (годом ранее он составлял 343 тысячи рублей).

По данным Банка России (он собирает статистику по ТОП-10 банкам) пик банковской ставки был в конце 2024-начале 2025 года. Именно тогда в декабре 2024-го Банк России не повысил ставку, оставив ее на уровне 21%, хотя все предполагали обратное. Это действие стало сигналом для финансовых организаций, и российского рынка в целом. Но все же риторика ЦБ до сих пор остается жесткой в плане денежно-кредитной политики.

Базовый сценарий самого Банка России после заседания 13 февраля 2026 года предполагает плановое снижение средней ключевой ставки до 13-15% к концу 2026 года.

Выгодны ли вклады сегодня

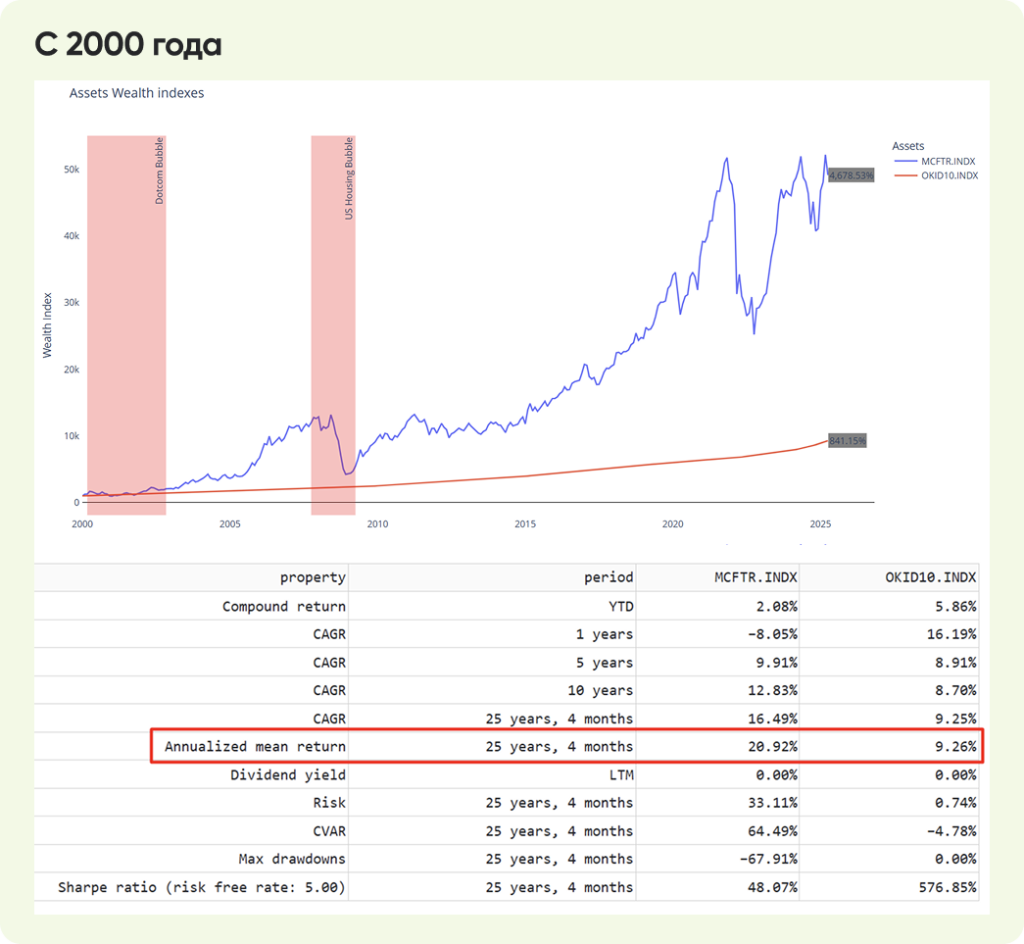

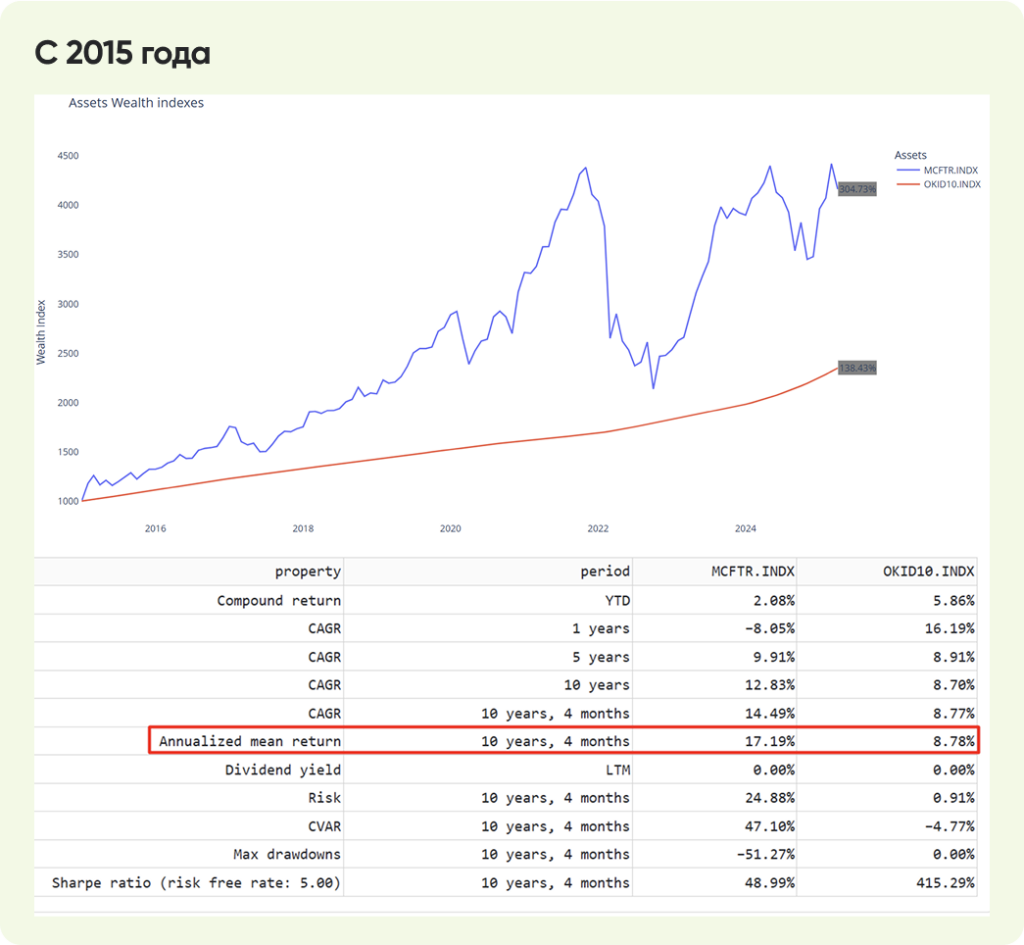

Для ответа на вопрос надо заглянуть в статистику доходности финансовых инструментов. Средняя доходность российского фондового рынка за 25 лет с 2000 года (индекс Московской биржи полной доходности, то есть с учетом дивидендных выплат) показывает порядка 21% годовых, а 10тилетняя статистика (с 2015 года) — 17% годовых. В то время, как доходность депозитов топ-10 банков составляла 9,2% и 8,7% соответственно.

Ниже на графиках и расчетах, сделанных через сервис okama.io, показана накопленная доходность, из которой как раз рассчитаны среднегодовые показатели.

Таким образом, депозиты остаются разумным выбором, если ставка по вкладу выше 15-17% годовых. Это уровень, когда альтернативные инструменты плюс минус дают такую же доходность, но риск в них выше.

Также обязательно стоит учитывать цели сбережений. На горизонте 2-3 лет вклады однозначно останутся эффективны. По трехлетним вкладам некоторые банки всё ещё предлагают доходность 16-17% годовых.

Справочно

1 рубль, вложенный в индекс Мосбиржи в 2000 году, превратился бы в 4 678 рублей в 2025 году. Этот пример наглядно показывает, почему выгодно делать накопления

Если ставка банка будет ниже 12-13% и/или ваша цель более долгая (горизонт 5-7-10 лет), нужно начинать смотреть и переходить на другие инструменты.

Какие инструменты могут заменить вклад

Далее в статье рассмотрим 6 финансовых инструментов, которые могут прийти на замену банковским вкладам.

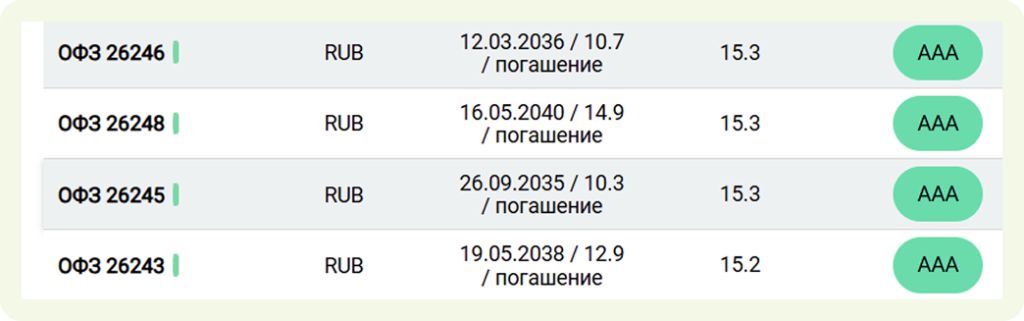

1. Длинные выпуски облигаций федерального займа (ОФЗ) с фиксированным купоном и доходностью около +15% годовых по почти безрисковым бумагам на 10-15 лет.

2. Облигации с плавающим купоном. Ставка купона зависит от ключевой ставки, т.е. равна или может быть с надбавкой процента. Это могут быть как ОФЗ, так и облигации корпоративных эмитентов. В июне 2025 года по ОФЗ с плавающим купоном доходность порядка 20%, но при снижении ключевой ставки они упадут.

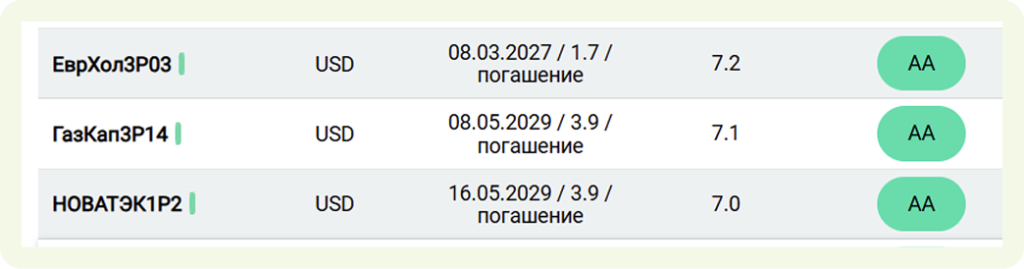

3. Корпоративные облигации, номинированные в валюте. При текущем укреплении рубля и при доходности в валюте порядка 7% годовых эти бумаги также привлекают внимание — заработать не только купонами, но и на курсовой разнице.

Важно

При подборе облигаций в портфель необходимо анализировать долговую нагрузку компании, чтоб избежать неприятных последствий в будущем

4. При снижении ключевой ставки логичным будет рост российского фондового рынка. Деньги инвесторов с вкладов, которые уже не дают привлекательные доходности, будут перенаправлены сюда, в более рискованные инструменты с большей доходность. Если рассматривать какие-то покупки в 2025 году — это акции дивидендных компаний, но делать это следует очень аккуратно. При покупке акций важно анализировать финансовое положение компании.

5. Фонды (биржевые паевые инвестиционные фонды) были и всегда будут инструментом «ленивых» инвесторов, тех кто хочет инвестировать с меньшими рисками и без активного управления. Рассмотрите портфель фондов: фонды на золото, ОФЗ и корпоративные облигации, индекс Московской биржи.

6. Индивидуальный инвестиционный счет (ИИС). Вариант для тех, кто стремится максимально использовать выгоды, увеличив доходность вложений. ИИС — специальный счет для инвестиций с налоговыми льготами: можно получит вычет 13% от суммы взносов и/или освободить от налога прибыль, которая образовалась на счете. ИИС отлично работает в совокупности с ОФЗ.

Советы начинающему инвестору

Если вы делаете первые шаги в мире инвестиций, до этого момента использовали только вклады, то вот 5 советов с чего начать:

- Не инвестируйте без подушки безопасности. Сначала — 3-6 месяцев расходов в ликвидной форме, то есть на банковском счете, потом — инвестиции.

- Определите горизонт инвестиций. Если деньги нужны через 6 месяцев — лучше вклад. Если через 3-7 лет — смотрите фондовый рынок.

- Откройте ИИС и начните с него: даже если доходность будет скромной, налоговый вычет — это +13% без риска.

- Не торопитесь перекладывать все деньги из вкладов в акции. Начинайте с ОФЗ — это мягкий вход в инвестиции с умеренным риском.

- Изучите дивидендные компании: это достаточно понятная и стабильная стратегия на фоне снижения ставок.

Время высоких ставок рано или поздно закончится, ставки по вкладам вернутся к 5-7% годовых. Поэтому стоит задуматься о том, куда инвестировать средства, когда банковский вклад с высоким процентом закончится. Напоминаем, что информация в статье не может трактоваться как индивидуальная инвестиционная рекомендация и носит исключительно информационно-аналитический характер.

18 комментариев

Сначала новые

ДТ

Дональд Трамп

05.01.2026, 18:20

О

Олег

28.11.2025, 00:31

Сотрудник организации

28.11.2025, 10:03

Постараемся вам помочь!

Кодовое слово находится в нашем посте в Телеграмм за 24 августа https://t.me/sprosidomrf/3316.

МС

Максим Сергеев

09.11.2025, 16:34

НА

Нонна Аркадьевна Рожкова

21.09.2025, 15:39

Сотрудник организации

21.09.2025, 15:45

ЕТ

Екатерина Тимошкова

08.09.2025, 06:06

Сотрудник организации

08.09.2025, 09:10

КД

Карелин Денис

05.09.2025, 14:02

Сотрудник организации

05.09.2025, 14:23

БС

Багрянцева Светлана

28.08.2025, 22:46

Сотрудник организации

29.08.2025, 08:53

СМ

Сергей Молев

27.08.2025, 09:50

Сотрудник организации

27.08.2025, 09:54

Благодарим за комментарий! Надеемся, дальнейшие материалы тоже будут для вас интересными и информативными.

СР

Сахарова Роза

26.08.2025, 20:35

Сотрудник организации

27.08.2025, 08:18

А

Александр

26.08.2025, 17:58

Сотрудник организации

26.08.2025, 18:01

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят